Viele Leute suchen Antworten auf die Fragen „Welche Bank vergibt Kredit bei schlechter Bonität?“, „Welche Bank gibt Kredit trotz negativer Schufa?“ oder „Bei welcher Bank bekommt man am einfachsten einen Kredit“. Im Kern geht es dabei immer darum, bei schlechter Bonität und trotz negativem Eintrag einen Kredit mit hoher Annahmequote zu erhalten! Wenn die Bonität schlecht ist, muss eine Bank gefunden werden, die keine ellenlangen Kriterien abprüft, sondern auch in brenzligen Situationen Kredite zügig vergibt. Aber Achtung: Beim Kredit mit schlechter Bonität sind viele Schwarze Schafe unter den Anbietern.

Daher gibt es auf dieser Seite eine große Sammlung an Warnhinweisen. So ist sichergestellt, dass ein seriöser Kredit trotz schlechter Bonität von dir abgeschlossen wird. Denn auch im Artikel Auto auf Raten kaufen trotz negativer Schufa stellten wir fest, dass du mit einem Kredit bei Bon-Kredit* günstiger herauskommst als mit einer alternativen Finanzierung über Autohäuser oder -händler direkt.

Was du hier lernen kannst

- Welche Bank vergibt einen Kredit bei schlechter Bonität? – Top 15 Anbieter

- Welche Bank vergibt Kredit bei schlechter Bonität – Begrifflichkeiten

- Welche Bank vergibt Kredit bei schlechter Bonität? – Ab welchem SCHUFA-Score ist Schluss?

- Welche Bank vergibt Kredit bei schlechter Bonität? – Kredite aus Deutschland

- Bei weichen Negativmerkmalen ist ein Kredit bei Smava* und Co normalerweise kein Problem.

- Bei harten Negativmerkmalen ist ein Kredit nur noch über ausländische Banken möglich

- Welche Banken Kredite bei weichen Negativmerkmalen in der Schufa vergeben

- Kredit trotz negativem SCHUFA Eintrag möglich

- 700 € Einkommen

- 30 Tage Kredit über 600 € : 0 €

- 99 € Expresszuschlag

- Auszahlung in 24 h auf dem Konto

- 15, 30 oder 60 Tage

- Neu- & Bestandskunden: 100 € bis 1500 €

- Zum Anbieter: Cashper.de

- Kredit trotz negativem SCHUFA Eintrag möglich

- 500 € Einkommen

- 30 Tage Kredit über 600 € : 6,95 €

- 39 € Expresszuschlag

- Auszahlung in 30-60 min auf dem Konto

- 15, 30, 60 oder 90 Tage

- Bestandskunden: 100 € bis 3.000 €

- Neukunden: 100 € bis 1.000 €

- Zum Anbieter: Vexcash.com

- Kredit trotz negativem SCHUFA Eintrag möglich

- 0 € Einkommen

- 30 Tage Kredit über 600 € : 5,11 €

- 179 € Expresszuschlag

- Auszahlung in 24 h auf dem Konto

- 30, 62, 90 oder 120 Tage

- Bestandskunden: 50 € bis 2.000 €

- Neukunden: 50 € bis 1.000 €

- Zum Anbieter: Ferratum.de

- Kredit trotz negativem SCHUFA Eintrag möglich

- 600 € Einkommen

- 30 Tage Kredit über 600 € : Bonitätsabhängig

- 0 € Expresszuschlag

- Auszahlung je nach Kredit in 24 h oder einigen Tagen auf dem Konto

- 12 Monate bis 144 Monate

- 500 € bis 120.000 €

- Zum Anbieter: Smava.de

- Welche Banken Kredite bei harten Negativmerkmalen in der Schufa vergeben

- 3 Möglichkeiten einen Kredit bei schlechter Bonität zu bekommen

- Welche Bank vergibt Kredit bei schlechter Bonität? – Sonderfälle

- Die Vor- und Nachteile von Krediten ohne Schufa

- Welche Bank vergibt Kredit bei schlechter Bonität? – Schufa Score

- Wie kann ich meinen SCHUFA-Score korrigieren?

- Wie kann ich meinen SCHUFA-Score verbessern?

- Wie sieht eine negative Schufa Auskunft aus?

- 1. Gute Zahlungsmoral unter Beweis stellen

- 2.Haushaltsrechnung erstellen

- 3. SCHUFA Eintrag prüfen

- 4. Positiv an die Sache ran gehen

- 5. Überschuldung vermeiden

- 6. Bürge und Sicherheiten nutzen

- Welche Bank vergibt Kredit bei schlechter Bonität? – Bonitätsprüfung

- Wie du eine unseriöse Bank, welche angeblich bei schlechter Bonität Kredit vergibt entlarven kannst

- Welche Bank vergibt Kredit bei schlechter Bonität? – Ablehnung trotz Bonität

- Welche Bank vergibt Kredit bei schlechter Bonität? – Schwierige Fälle!

- Welche Bank vergibt Kredit bei schlechter Bonität mit hoher Annahmequote? → Wie viel Kredit benötigst du jetzt sofort?

- Welche Bank vergibt Kredit bei schlechter Bonität – FAQ

Welche Bank vergibt einen Kredit bei schlechter Bonität? – Top 15 Anbieter

#1: Bon-Kredit  4,9/5 (eKomi) Zinsen: ca. 8 % bei 10.000 € & 72 Monaten Kreditsumme: 100 bis 300.000€ Mindesteinkommen: 1.300 € netto im Monat Laufzeit: 12 bis 120 Monate Zum Anbieter: Bon-Kredit.de | |

#2: Smava  4,9/5 (eKomi) Zinsen: -0,4 % bei 1.000 € Kreditsumme: 500 bis 120.000€ Mindesteinkommen: 601 € netto im Monat Laufzeit: 12 bis 120 Monate  Zum Anbieter: Smava.de | Geschwindigkeit Kosten Smava unterbietet Angebote anderer Anbieter mit der „Günstiger geht nicht Garantie“ Seriosität Zum Anbieter: Smava.de |

#3: Vexcash  5/5 (eKomi) Zinsen:ca. 14,8 % p.a. eff. Kreditsumme: 100 € bis 3.000 € Mindesteinkommen: 700 € netto im Monat Laufzeit: 15 - 90 Tage Zum Anbieter: Vexcash.de | Zusage-Wahrscheinlichkeit Ungenaue Daten bei der Zusage-Wahrscheinlichkeit Geschwindigkeit Kosten Smart Option zu teuer Zum Anbieter: Vexcash.de |

#4 Auxmoney 4,8/5 (eKomi) Zinsen:ca. 5,24 % p.a. eff. bei 13.300 € & 84 Monaten Kreditsumme: 1.000 € bis 50.000 € Mindesteinkommen: 1.000 € netto im Monat Laufzeit: 12 bis 84 Monate Zum Anbieter: Auxmoney.de | |

#5 Sigma Kreditbank 4,8/5 (eKomi/Maxda) Zinsen:11,11 % Kreditsumme: 3.500 € 5.000 € 7.500 € Mindesteinkommen: 1.260 € netto im Monat Laufzeit: 40 Monate Zum Anbieter: Sigma Kreditbank | Zusage-Wahrscheinlichkeit Ablehnung, ohne feste Anstellung Geschwindigkeit Kosten Zinsen teuer Zum Anbieter: Sigma Kreditbank |

#6 Creditolo  4,3/5 (Trustpilot) Zinsen:11,11 % Kreditsumme: 3.500 € 5.000 € 7.500 € Mindesteinkommen: 1.260 € netto im Monat Laufzeit: 40 Monate Zum Anbieter: Creditolo.de | Zusage-Wahrscheinlichkeit Ablehnung, ohne feste Anstellung Geschwindigkeit Kosten Zinsen teuer Zum Anbieter: Creditolo.de |

#7 Ferratum  4,7/5 (eKomi) Zinsen:10,36 % + Ratenoption Kreditsumme: 50 € - 1.000 € für Neukunden 50 € - 3.000 € für Bestandskunden Mindesteinkommen: 1.100 € netto im Monat Laufzeit: 30 Tage - 180 Tage Zum Anbieter: Ferratum.de | Zusage-Wahrscheinlichkeit Ungenaue Daten, bei Zusage-Wahrscheinlichkeit Geschwindigkeit Ende 2022 kommt es leider zu Verzögerungen bei der Auszahlung auf bis zu 48 Stunden Kosten Zinsen teuer Zum Anbieter: Ferratum.de |

#9 DSL Bank  4,5/5 (Proven Expert) Zinsen:4,40 % Kreditsumme: 5000 € - 50.000 € Mindesteinkommen: unbekannt Laufzeit: 48 - 120 Monate Ratenkredit trotz negativer Schufa: Zum Anbieter: DSLBank.de | Zusage-Wahrscheinlichkeit Ungenaue Daten, bei Zusage-Wahrscheinlichkeit Geschwindigkeit Kosten Günstige Zinsen Baufinanzierung trotz negativer Schufa: Zum Anbieter: DSLBank.de |

#10 Maxda  4,8/5 (eKomi) Zinsen:8,9 % (für 2/3 der Kunden bei 10.000 €) Kreditsumme: 1.500 € - 250.000 € Mindesteinkommen: 1.260 € Laufzeit: 12 - 120 Monate Zum Anbieter: Maxda.de | Zusage-Wahrscheinlichkeit Ungenaue Daten, bei Zusage-Wahrscheinlichkeit Geschwindigkeit Kosten Vorsicht: Es kommt teilweise zum Abschluss von Versicherungen vor Kreditabschluss Seriosität Zum Anbieter: Maxda.de |

#11 Credimaxx  4,8/5 (eKomi) Zinsen:7,9 % (für 2/3 der Kunden bei 4.000 €) Kreditsumme: 500 € - 80.000 € Mindesteinkommen: 1.100 € Laufzeit: 12 - 120 Monate Zum Anbieter: Credimaxx.de | Zusage-Wahrscheinlichkeit Erfolgschance niedriger als bei anderen Anbietern Geschwindigkeit Kosten Seriosität Zum Anbieter: Credimaxx.de |

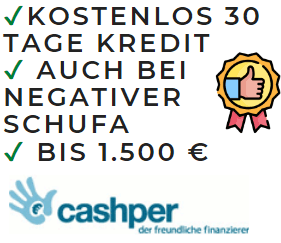

#12 Cashper  4,7/5 (eKomi) Zinsen:0 % für Neukunden Kreditsumme: 100 € - 1.500 € Mindesteinkommen: 700 € Laufzeit: 30 - 60 TageZum Anbieter: Cashper.de | Zusage-Wahrscheinlichkeit Erfolgschance sehr hoch Geschwindigkeit Kosten Kostenlose Beantragung für Neukunden Zum Anbieter: Cashper.de |

#13 TF Bank  4,4/5 (Trustpilot) Zinsen:0 % für bis zu 51 Tage Kreditsumme: 0 - 10.000 € Mindesteinkommen: nicht bekannt Laufzeit: keine Limitierung Zum Anbieter: TFBank.de | Zusage-Wahrscheinlichkeit Erfolgschance: mittel Geschwindigkeit Kosten Kostenlos bis zu 51 Tagen, danach aber hohe Zinsen Seriosität |

#14 Advanzia  4,5/5 (Trustpilot) Zinsen:0 % für bis zu 7 Wochen Kreditsumme: 0 - 20.000 € für langjährige Kunden. Maximales Limit von 2.000 Euro nach Beantragung, 3.000 Euro nach drei Monaten und 5.000 Euro nach acht Monaten Mindesteinkommen: Kein Mindesteinkommen erforderlich - Beantragung ohne Gehaltsnachweise Laufzeit: keine Limitierung Zum Anbieter: Advanzia.de | Zusage-Wahrscheinlichkeit Erfolgschance: gut Geschwindigkeit Kosten Kostenlos bis zu 7 Wochen, danach aber hohe Zinsen Seriosität |

#15 Consors Finanz  4,3/5 (Trustpilot) Zinsen:2,99 % Kreditsumme: 500 € - 50.000 € Mindesteinkommen: 650 € netto im Monat Laufzeit: 6 - 120 Monate Zum Anbieter: Zur Consors-Finanz | Zusage-Wahrscheinlichkeit Ungenaue Daten, bei Zusage-Wahrscheinlichkeit Geschwindigkeit Kosten Sehr günstige Zinsen Seriosität Zum Anbieter: Zur Consors-Finanz |

Welche Bank vergibt Kredit bei schlechter Bonität? – Die Vermittler Bon-Kredit und Smava sind die beste Empfehlung, wenn es um die Vergabe von Kredit bei schlechter Bonität geht. Insbesondere Bon-Kredit hat eine hohe Annahmequote, wenn es um die Vergabe von Kredit bei schlechter Bonität geht. So können auch Kredite trotz negativer Schufa vergeben werden. Die Voraussetzung ist natürlich, dass das Einkommen auch ausreicht, um die Kreditraten zu bezahlen. Mindestens 1.600 € Einkommen sind notwendig, um bei Bon-Kredit ein Darlehen zu erhalten. Reicht das Einkommen aus, kann bei Bon-Kredit ein Kredit bis zur Schufa Ratingstufe O vergeben werden. Um „Abzocker Angebote“ von Bon-Kredit zu vermeiden, solltest du dennoch immer Alternativangebote einholen und eine Kreditversicherung ausschlagen.

Weitere Banken und Vermittler die neben Bon-Kredit ebenfalls einen Kredit bei schlechter Bonität vergeben sind: die Sigma Kreditbank aus Liechtenstein, Creditolo, Ferratum, Maxda, Credimaxx, Auxmoney, cashper und Vexcash.

Die hier aufgeführten Banken und Kreditvermittler sind auf Kredite mit schlechter Bonität spezialisiert. Daher haben diese Anbieter auch dann noch eine eine hohe Annahmequote, wenn deine Bonität am unteren Ende der Ratingskala ist.

Dabei bieten Kreditvermittler bzw. Kleinkreditanbieter Kredite für jede Berufsgruppe an. Egal ob es sich um ein Kredit für Selbstständige, Arbeiter, Angestellte, Studenten oder Rentner mit schlechter Bonität handelt! Konto-Kredit-Vergleich.de stellt dir seriöse Anbieter und Banken vor, die leicht Kredite hoher Annahmequote vergeben. Bevor wir zur Frage „Welche Bank vergibt Kredit bei schlechter Bonität?“ vorstoßen, klären wir schnell ein paar Begrifflichkeiten rund um das Thema Kredite für Personen mit schlechter Bonität.

Welche Bank vergibt Kredit bei schlechter Bonität – Begrifflichkeiten

1.) Was ist der Kredit ohne SCHUFA?

Bei einem Kredit ohne SCHUFA findet keine Abfrage bei einer Auskunftei wie der Schufa statt. Aber auch andere Auskunfteien wie Crif Bürgel, Creditreform, Boniversum oder Infoscore Consumer Data werden beim Kredit ohne Schufa nicht abgefragt. Das Darlehen wird ohne Bonitätsprüfung durch SCHUFA & Co. vergeben. Schlechte Schufa Scores interessieren die Kreditgeber nicht. Allerdings sind Kredite ohne Schufa bei einer deutschen Bank nicht möglich. Das deutsche Gesetz verbietet dies nämlich. Genauer gesagt sind Geldinstitute dazu verpflichtet, eine Auskunft bei einer Wirtschaftsauskunftei einzuholen. Ausländische Banken sind an dieses Gesetz nicht gebunden.

Da Kredite ohne Schufa früher oftmals von Schweizer Banken kamen, wir das schufafreie Darlehen häufig auch Schweizer Kredit genannt. Der bekannteste Kredit ohne Schufa ist der Schweizer Kredit für Deutsche der Sigma-Bank*, welcher etwas teurer ist, für Leute in Festanstellung aber ohne weitere Überprüfung direkt ausgezahlt wird. In unserer Tabelle zur Frage „Welche Bank vergibt einen Kredit bei schlechter Bonität?“ findest du aber noch viele weitere Kredite mit hoher Annahmequote.

2.) Was ist der Kredit trotz negativer SCHUFA?

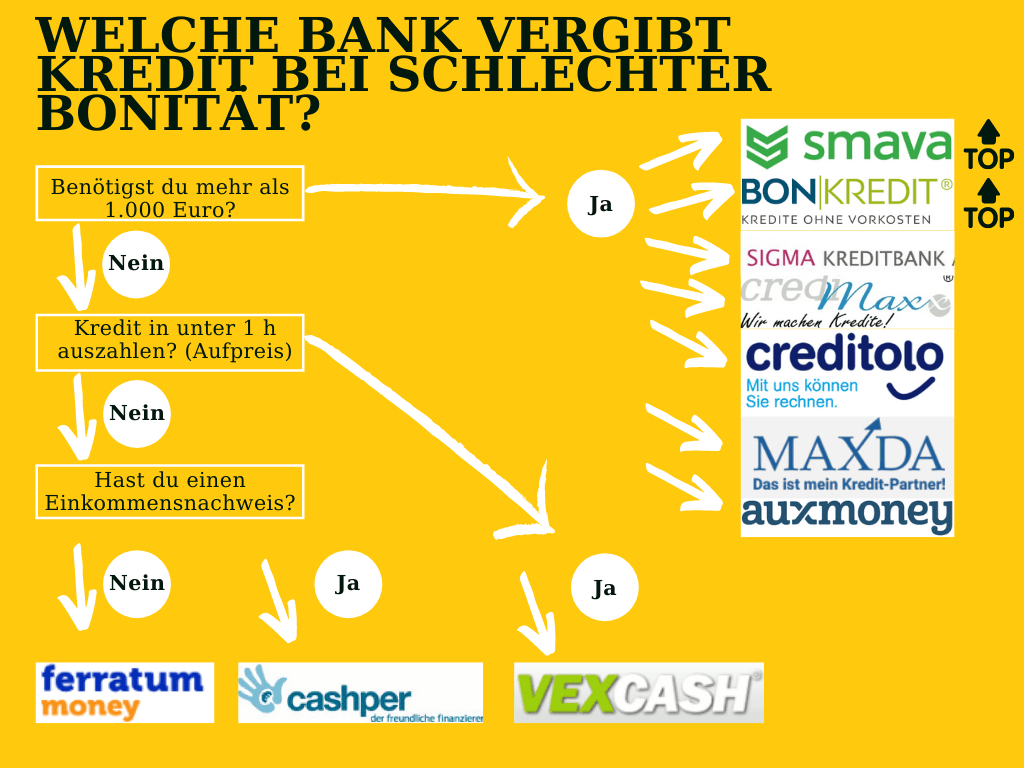

Bei Krediten die trotz negativer SCHUFA vergeben werden, ignorieren Banken schlechte Einträge in der SCHUFA. Bei Kleinkrediten von Vexcash, Cashper, Ferratum oder Privatkredite von Smava oder Auxmoney. Für den Kredit trotz negativer Schufa ist eine mäßige Bonität erforderlich. Die Zinsen sind günstiger als bei Krediten ohne Schufa. Der Kredit trotz negativer Schufa wird für Beträge über 1000 Euro von Smava angeboten. Für Summern unter 1.000 Euro kannst du auf Vexcash, cashper oder Ferratum ausweichen. Ferratum verlangt keine Einkommensnachweise, ist in vielen Fällen aber teurer als Vexcash oder Cashper. Die Anbieter haben alle eine Expressoption und können den Kredit bereits in 30 Minuten aufs Konto auszahlen.

3.) Was ist der Kredit bei schlechter Bonität?

Die Bonität oder Kreditwürdigkeit ist die Fähigkeit aufgenommenen Schulden zurückzahlen zu können. Je schlechter die Bonität ist, desto weniger sind Kreditgeber gewillt, ein Darlehen zu gewähren. Mit einer schlechten Bonität bist du am besten mit Kreditanbietern von Minikrediten oder mit Anbietern, die sich auf Kredite in schwierigen Fällen spezialisiert haben, beraten. Diese Anbieter können dir auch helfen ein reguläres Darlehen zu erhalten. In den meisten Fällen gelingt dies und es muss nicht auf das teurere schufafreie Darlehen ausgewichen werden. Neben klassischen Bankkrediten kommen bei schlechter Bonität auch Kredite von Privatpersonen häufig zum Einsatz.

4.) Minikredit trotz schlechter Bonität

Der Minikredit trotz schlechter Bonität ist eine Sonderform von Krediten, die an Personen mit schlechter Bonität vergeben werden. Der Minikredit trotz schlechter Bonität unterscheidet sich durch zwei wesentliche Merkmale von anderen Krediten bei schlechter Bonität. Das ist:

- Die geringere Kredithöhe von 100 € bis 3.000 € ist das erste Unterscheidungsmerkmal eines Minikredit trotz schlechter Bonität.

- Aber auch durch die kürzere Laufzeit von 15 bis 90 Tagen ist ein wesentliches Unterscheidungsmerkmal des Minikredit trotz schlechter Bonität.

- Zudem können Minikredite trotz schlechter Bonität schneller ausbezahlt werden als andere Kredite. Der schnellste Anbieter Vexcash* zahlt den Kredit in 30 min auf dein Konto. Auch andere Anbieter bieten solche Auszahlungen am gleichen Tag an. Allerdings wird hierfür ein Aufpreis zwischenfällig. Im Beitrag Welche Bank gibt Kredit trotz negativer Schufa findest du eine Übersicht über die Kosten der Expressoptionen bei serösen Blitzkrediten trotz schlechter Bonität.

- Bei einem Minikredit trotz schlechter Bonität können Kosten fällig werden, die es bei sonstigen Kredite nicht gibt. So werden beim Minikredit trotz schlechter Bonität Kosten für eine schnelle Auszahlung am gleichen Tag fällig oder der Anbieter verlangt Gebühren für die Rückzahlung des Kredits mit einer zusätzlichen Rate. Die Kosten für die 2-Raten Option oder die Expressauszahlung sind bei Minikrediten oft dominant. Während die Zinsen einen Betrag von 5 € oftmals kaum übersteigen, werden für die Zusatzoptionen teilweise über 100 € fällig. Daher sind diese Zusatzoptionen nicht zu empfehlen.

Minikredite trotz schlechter Bonität sind in der Tabelle oben mit dem Tag:

hervorgehoben. Minikredite trotz schlechter Bonität werden von diesen Anbietern vergeben:

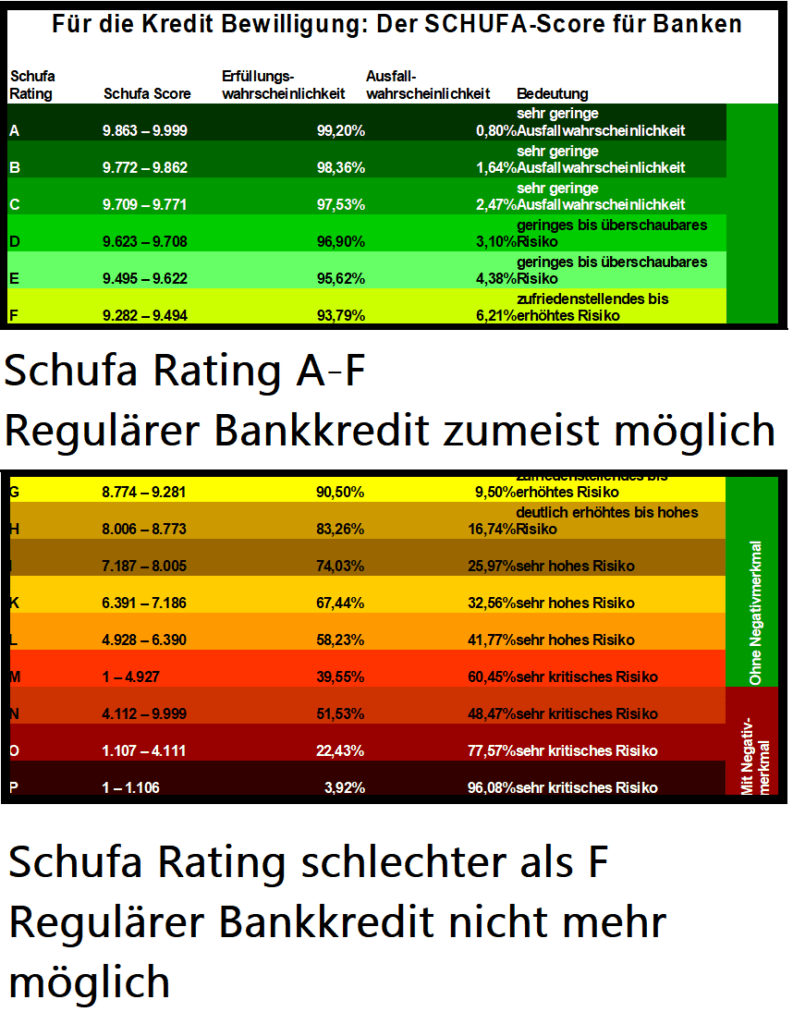

Welche Bank vergibt Kredit bei schlechter Bonität? – Ab welchem SCHUFA-Score ist Schluss?

Der SCHUFA-Score beschreibt die Bonität aus der Sicht der SCHUFA. Der Score wird mit einer Formel ermittelt, welche jedoch nicht veröffentlicht ist. Der Score ist eine Prozentzahl über die Wahrscheinlichkeit, dass Verbindlichkeiten in Zukunft bedient werden.

Bis zu einem gewissen Schufa-Score gehen fast alle Geldgeber mit. Ist dein Schufa Score jedoch niedriger, wird die Vergabe des Kredits zunehmend schwieriger.

Beispielsweise sind für einen Kredit einer regulären Bank eine Schufa Ratingstufen von A bis F notwendig um einen Kredit zu bekommen. Bei niedrigeren Ratingstufen das Risiko für die Banken erhöht und es wird zunehmend schwieriger den Kreditbedarf noch zu decken. Ein Ausweg sind dann Minikredite und Privatkredite oder der Schweizer Kredit, welche noch gegen einen Zinsaufschlag von Anbietern wie Bon-Kredit zur Verfügung stehen. Somit kann auch dieser Kreditbedarf von Anbietern oftmals trotz schlechter Bonität noch gedeckt werden. Voraussetzung ist aber ein ausreichend hohes Einkommen von mindestens 1.600 €, dass zur Rückzahlung der Raten ausreicht. Hierfür ist es notwendig, dass du auch in Zukunft über genügend freies Einkommen verfügst, dass noch nicht anderweitig verplant ist (zum Beispiel für die Tilgung von Krediten bei anderen Banken).

Das folgende Tableau, zeigt dir aber, dass nicht alle Banken direkt abwinken, nur weil eine schlechte Schufa Ratingstufe vorliegt. So können mit Bon-Kredit* auch noch Kredite trotz negativer Schufa Listung in den unteren Rating Stufen vergeben werden.

Schufa Basis-Score über 97,5 % | Schufa Banken-Score: 9.772-9.999 | Schufa Rating: A,B | Erfüllungswahrscheinlichkeit: 97,5 % - 100 % | Ausfallwahrscheinlichkeit: < 2,5 % | Zinsen: Beste Zinskonditionen | Wie möglich? Langjährige Kredithistorie ohne Auffälligkeiten, langjähriger fester Wohnsitz, langjährige feste Bankverbindung Die Ratingstufen A und B können aufgrund der geforderten Merkmale nur mit höherem Alter erreicht werden. | Wenn du über ein Schufa Rating von A oder B verfügst, hast du eine exzellente Bonität und bist überall kreditwürdig. Empfehlenswert ist ein Ratenkredit mit besonders niedrigen Zinsen wie zum Beispiel der SWK Bank*. Empfehlung: SWKBank.de |

| Schufa Banken-Score: 9.623-9.771 | Schufa Rating: C,D | Erfüllungswahrscheinlichkeit: 95 % - 97,5 % | Ausfallwahrscheinlichkeit: < 5 % | Zinsen: Sehr gute Zinskonditionen | Wie möglich? Kredithistorie ohne Auffälligkeiten von wenigen Jahren, langjähriger fester Wohnsitz, langjährige feste Bankverbindung, | Auch mit einem Schufa Rating von C oder D, hast du eine gute Bonität und bist bei fast allen Banken kreditwürdig. Daher ist auch hier ein Ratenkredit mit besonders niedrigen Zinsen wie zum Beispiel der SWK Bank* einen Blick wert. Empfehlung: SWKBank.de |

90 bis 95 % | Schufa Banken-Score: 8.774-9.622 | Schufa Rating: E,F,G | Erfüllungswahrscheinlichkeit: 90 % - 95 % | Ausfallwahrscheinlichkeit: < 10 % | Zinsen: gute bis akzeptable Zinskonditionen | Wie möglich? Wenn du über keine längere Kredithistorie (über 1 Jahr) verfügst, liegst du womöglich in diesem Bereich, auch wenn du immer alle Rechnungen bezahlt hast. Die Ratingstufen E,F,G sind daher typisch für Berufseinsteiger. | Mit einem Schufa Rating von E, F oder G erhältst du auch noch einen Kredit von einigen Banken. Mit einem Schufa Rating von E,F oder G musst du allerdings etwas schlechtere Konditionen beim Kredit in Kauf nehmen. Um dennoch das Beste aus deiner Finanzierung rauszuholen, solltest du dir in diesem Fall mehrere Vergleichsangebote über ein Vergleichsportal wie Smava* gleichzeitig einholen. Empfehlung: Smava.de |

80 bis 90 % | Schufa Banken-Score: 8.006 – 8.773 | Schufa Rating: H | Erfüllungswahrscheinlichkeit: 80 % - 90 % | Ausfallwahrscheinlichkeit: < 20 % | Zinsen: mäßige Zinskonditionen | Wie möglich? Wenn du über keine Kredithistorie verfügst, und öfters umgezogen bist oder viele Kreditkarten oder Konten kürzlich eröffnet hat, kann dein Schufa Score schonmal auf die Stufe H absacken. | Mit einem Schufa Rating von H erhältst du nur noch von wenigen Banken einen Kredit. Man spricht hierbei von einer mäßigen Bonität und du musst schlechtere Konditionen beim Kredit in Kauf nehmen. Um dennoch das Beste aus deiner Finanzierung rauszuholen, solltest du dir in diesem Fall mehrere Vergleichsangebote über ein Vergleichsportal wie Smava* gleichzeitig einholen. Falls man dir bei Smava nicht weiterhlefen kann, oder zu Vergleichszwecken lohnt sich eine parallele Anfrage bei Bon-Kredit*. Empfehlung (1): Smava.de Empfehlung (2): Bon-Kredit.de |

50 bis 80 % | Schufa Banken-Score: 1-8.005 | Schufa Rating: I,K,M | Erfüllungswahrscheinlichkeit: 50 % - 80 % | Ausfallwahrscheinlichkeit: < 50 % | Zinsen: spürbar höhere Zinsen | Wie möglich?Du hast bereits einige Ratenkredite am Laufen und frägst weiter nach Krediten an? In vielen Fällen führt dies zu einer schlechten Bonität | Mit einem Schufa Rating von I,K oder M meldet die Schufa der finanzierenden Bank ein „sehr hohes Risiko“. Daher spricht man bei einem Schufa Rating von I- M von einer schlechten Bonität. Deshalb erhältst du nur noch von einigen ausgewählten Banken und Kreditvermittlern einen Kredit. Was auch noch möglich ist sind kleinere Minikredite, oder Kredite von privaten Geldgebern. Dabei solltest du jedoch unbedingt dass Risiko einer eventuellen Überschuldung im Blick behalten, was durch die nun spürbar schlechteren Kreditkonditionen weiter befeuert wird. Eine Empfehlung für einen Kreditanbieter bei schlechter Bonität ist Bon-Kredit*. Denn oftmals kann Bon-Kredit auch mit schlechter Bonität noch eine Finanzierung für dich deichseln. Alternativ könntest du auch über eine Finanzierung über die Sigma-Bank* ein Darlehen bekommen. Voraussetzung bei der Sigma Bank ist allerdings eine feste Anstellung und ein Einkommen von mindestens 1.330 €. Empfehlung (1): Bon-Kredit.de Empfehlung (2): Sigma-Kredit |

Unter 50 % | Schufa Banken-Score: 1-9.999 (mit Negativmerkmal) | Schufa Rating: N,O,P | Erfüllungswahrscheinlichkeit: 0% - 50 % | Ausfallwahrscheinlichkeit: >50 % | Zinsen: Sehr starker Zinsaufschlag | Wie möglich? Ein negativer Schufa Eintrag liegt vor. Dies ist der Fall, bei: - einem laufenden oder kürzlich abgeschlossenes Mahnverfahren - Nutzung eines Kontos trotz Nutzungsverbot - der Nichtabgabe der Vermögensauskunft oder einem - Verbraucher Insolvenzverfahren. Aber auch wenn die Gläubiger Befriedigung ausgeschlossen hast, hast du ein negatives Schufa Merkmal und kannst daher keinen besseren Score als N mehr erreichen. | Mit einem Schufa Rating von N,O oder P meldet die Schufa der finanzierenden Bank ein „sehr kritisches Risiko“. Bei dieser Ratingstufe liegt ein negativer Schufa Eintrag vor, welcher erst nach 3 Jahren wieder verschwindet. Wenn du vorher einen Kredit benötigst ist das sehr schwierig. Der Kredit dürfte meistens abgelehnt werden. Es ist auch nicht unbedingt empfehlenswert, deine finanzielle Situation durch Kredite weiter zu belasten. Denn falls du tatsächlich noch einen Kredit erhältst, musst du mit hohe Zinsen rechnen. Bei der Rückzahlung der Raten droht die Überschuldung, da der Zins dein Budget stark belastet. Über die Sigma-Bank* ist es aber bei fester Anstellung und einem Einkommen von mindestens 1.330 € möglich einen Kredit zu bekommen. Empfehlen wollen wir das an dieser Stelle aber nicht. |

Klassische Banken sind oft keine Antwort auf die Frage „Welche Bank vergibt Kredit bei schlechter Bonität“

Die Bewilligung eines klassischen Bankkredits ist in Verbindung mit einem negativen SCHUFA Eintrag ist nicht möglich. Es ist daher ratsam Profis einen Kredit trotz negativem Schufa Eintrag suchen zu lassen. Kreditvermitter wie Smava* oder Bon-Kredit* vergeben aber einen Kredit bei schlechter Bonität an alle Personengruppen. Das bedeutet, dass insbesondere auch Selbstständige, Hartz 4 Bezieher, Arbeitslose, Studenten und Hausfrauen einen Kredit trotz negativer SCHUFA zur Überbrückung von Engpässen erhalten können. Wenn du mindestens 1.600 € Einkommen und 3 Lohnzettel als Nachweis hast, stehen deine Chancen gut, dass der Kredit bewilligt wird.

Im Ratgeber: Autokredit ohne Berücksichtigung negativer SCHUFA Abfrage findest du eine Alternative wie du trotz schlechter Bonität einen Autokredit bekommst. Möglicherweise kommt eine Finanzierung über ein Autohaus ebenfalls in Frage. Denn es gibt einige wenige Autohäuser welche dein Auto auch trotz negativer Schufa finanzieren. Eine Übersicht findest du im Beitrag „Welches Autohaus finanziert trotz negativer Schufa?“. Zudem könntest du dein Auto auch über ein Auto Leasing ohne Schufa leasen. Zu beiden Möglichkeiten sei gesagt, dass sie in der Regel teurer sind, als die Finanzierung über einen Autokredit. Daher raten wir davon ab, möchten aber trotzdem über Alternativen informieren.

Welche Bank vergibt Kredit bei schlechter Bonität? – Kredite aus Deutschland

Wenn die Bank eine Schufa-Auskunft angefordert hat, wird sie den Kredit nur bei weichen negativen Merkmalen noch bewilligen. Zu den weichen negativen SCHUFA Einträgen zählen Kündigung von Konten, Kreditkarten etc., Mahnbescheide und Inkassoverfahren. Liegen harte negative Merkmale wie Scheckbetrug, Haftbefehl, falsche Versicherung an Eides Statt, laufende Insolvenzverfahren oder Zwangsvollstreckungsmaßnahmen vor ist der Kredit in Deutschland nicht mehr möglich.

In diesem Fall ist es in Ausnahmefällen noch möglich, einen Schweizer Kredit für Deutsche abzuschließen, das Risiko der Überschuldung ist aber nicht außer Acht zu lassen. Daher ist es in wirklich heiklen Fällen besser, eine Schuldnerberatung aufzusuchen.

Bei weichen Negativmerkmalen ist ein Kredit bei Smava* und Co normalerweise kein Problem.

Folgendes kann zu einem weichen Negativeintrag in der Schufa Kartei führen:

- Die Kündigung eines Kontos

- Eine Kreditkarten Kündigung

- Ein Mahnbescheids

- Ein Inkassoverfahren

Diese Negativmerkmale werden daher auch „weiche Merkmale“ genannt. Ein Kredit einer deutschen Bank ist aufgrund der schlechteren Bonität etwas schwieriger zu bekommen, in vielen Fällen aber dennoch kein Problem.

Eine andere Nummer sind die bereits erwähnten harten Negativmerkmale

Bei harten Negativmerkmalen ist ein Kredit nur noch über ausländische Banken möglich

Zu den harten Negativmerkmalen in der Schufa zählen:

- ScheckbetrugHaftbefehl

- falsche Versicherung an Eides Statt

- laufende Insolvenzverfahren (bis 31.12.2012 Eidesstattliche Versicherung)

- Zwangsvollstreckungsmaßnahmen

- Nichtabgabe der Vermögensauskunft

- Gläubigerbefriedigung ausgeschlossen

- Gläubigerbefriedigung nicht nachgewiesen

Die harten Negativmerkmale sind im Schuldnerverzeichnis eingetragen. Das Schuldnerverzeichnis ist eine behördliche Kartei. Hierin werden die genannten harten Negativmerkmale von Schuldnern gesammelt. Auskünfte aus dem Schuldnerverzeichnis sind gebührenpflichtig, aber möglich. Kredite von Anbietern mit besonders hoher Annahmequote verweigern bei harten Negativmerkmalen meistens ebenfalls den Kredit.

Welche Banken Kredite bei weichen Negativmerkmalen in der Schufa vergeben

Wenn du weißt, welcher Negativeintrag in deiner Kartei vorliegt, kannst du mit dem folgenden Diagramm du herausfinden, Welche Bank dir trotz negativem Schufa Eintrag noch einen Kredit gibt. Diese Anbieter vergeben bei weichen Negativeinträgen einen Kredit mit vergleichsweise hoher Annahmerate. Insbesondere Bon-Kredit* hat auch in schwierigen Kreditfällen noch eine hohe Annahmerate deines Kreditbedarfs. Auch in schwierigen Fällen wie beim Bezug von Krankengeld ist ein Kredit trotz Krankengeld bei Bon-Kredit möglich.

Hier findest du die Konditionen der Anbieter aus dem Diagramm von oben im Detail. Diese Anbieter vergeben Kredite bei weichen Negativmerkmalen in der Kartei.

Anbieter | Kredit trotz negativer SCHUFA | Mindesteinkommen | Kosten | Expresszuschlag (600€ Kredit) | Auszahlung | Laufzeit | Kreditbetrag | Mehr Informationen |

|---|---|---|---|---|---|---|---|---|

Kredit trotz negativem SCHUFA Eintrag möglich | 700 € Einkommen | 30 Tage Kredit über 600 € : 0 € | 99 € Expresszuschlag | Auszahlung in 24 h auf dem Konto | 15, 30 oder 60 Tage | Neu- & Bestandskunden: 100 € bis 1500 € |  Zum Anbieter: | |

Kredit trotz negativem SCHUFA Eintrag möglich | 500 € Einkommen | 30 Tage Kredit über 600 € : 6,95 € | 39 € Expresszuschlag | Auszahlung in 30-60 min auf dem Konto | 15, 30, 60 oder 90 Tage | Bestandskunden: 100 € bis 3.000 €Neukunden: 100 € bis 1.000 € | Zum Anbieter: | |

Kredit trotz negativem SCHUFA Eintrag möglich | 0 € Einkommen | 30 Tage Kredit über 600 € : 5,11 € | 179 € Expresszuschlag | Auszahlung in 24 h auf dem Konto | 30, 62, 90 oder 120 Tage | Bestandskunden: 50 € bis 2.000 €Neukunden: 50 € bis 1.000 € | Zum Anbieter: | |

Kredit trotz negativem SCHUFA Eintrag möglich | 600 € Einkommen | 30 Tage Kredit über 600 € : Bonitätsabhängig | 0 € Expresszuschlag | Auszahlung je nach Kredit in 24 h oder einigen Tagen auf dem Konto | 12 Monate bis 144 Monate | 500 € bis 120.000 € | Zum Anbieter: |

Welche Banken Kredite bei harten Negativmerkmalen in der Schufa vergeben

Wenn du einen harten Negativeintrag hast führt an ausländischen Banken fast kein Weg vorbei. Bei einem Kredit ohne Schufa ist eine Vergabe bei harten Negativmerkmalen möglich. Als Anbieter kommen die Sigma Bank aus Liechtenstein* sowie eventuell der Kreditvermittler Bon-Kredit* in Frage. Dennoch solltest du dir darüber bewusst sein, dass es bei harten Negativmerkmalen sehr schwer wird noch einen Kredit zu erhalten. Falls es bei einer der genannten Kreditanbieter mit höherer Annahmequote dennoch klappt, solltest du dich nicht tiefer in die Schuldenfalle treiben lassen.

Die beste Alternative im Fall harter Negativeinträge und erneutem Kreditbedarf ist aber wahrscheinlich auf den Kredit zu verzichten und eine Schuldnerberatung aufzusuchen. Denn möglicherweise wird sich das Finanz-Problem durch einen Kredit ohne Schufa nicht nachhaltig lösen lassen.

3 Möglichkeiten einen Kredit bei schlechter Bonität zu bekommen

Bei einer schlechten Bonität ist die Kreditsuche häufig schwierig. In diesem Fall kann es ratsam sein, Profis mit der Kreditsuche zu beauftragen. Über die in der Tabelle gelisteten Anbieter besteht die Möglichkeit, einen Kredit bei schlechter Bonität und trotz negativer Schufa zu erhalten. Diese Anbieter vergeben auch Kredite an Selbstständige, sowie an Studenten und Rentner. Personen mit niedrigem Einkommen können bei Smava schon ab 600 € Einkommen einen Kredit erhalten.

Wenn du hierbei abgelehnt wirst, findest du im Artikel „Welche Bank gibt Kredit bei geringem Einkommen?“ noch viele weitere Optionen wie du trotz geringem Einkommen einen Kredit erhältst. Einige dieser Optionen und Alternativen sind beim Geringverdiener Kredit und beim Kredit mit schlechter Bonität gleich. Hier erfährst du welche Möglichkeiten es gibt, wenn du dich fragst „Welche Bank gibt mir bei schlechter Bonität noch einen Kredit?“

1. Ein Bürgen oder zweiter Kreditnehmer ist bei schlechter Bonität die günstigste Möglichkeit einen Kredit zu bekommen

Wenn die Bank aufgrund negativer Schufa Einträge oder schlechter Bonität keinen Kredit gibt, kann ein Bürge bzw. Zweitantragsteller helfen. Ein Bürge haftet für den Kredit, falls du selbst in Zahlungsschwierigkeiten gerätst. Im Zweifelswall würde also der Bürge die Kreditraten übernehmen. Die Bank erleidet somit keinen Ausfall. Daher ist für die Bank ein Bürge eine zusätzliche Sicherheit. Diesen Vorteil gibt die Bank in Form niedrigerer Zinsen an den Kunden weiter. Ein Kredit mit Bürge ist daher eine gute Möglichkeit die Annahmequote des Kredits stark zu steigern.

Ein Bürgen oder zweiter Kreditnehmer ist bei schlechter Bonität die günstigste Möglichkeit einen Kredit zu bekommen

Damit jemand für dich bürgen kann, muss ein Bürgschaftsvertrag mit der Bank abgeschlossen werden. Dieser Vertrag regelt, in welchem Fall der Bürge für dich einspringt. Für den Bürgen selbst, springt dabei nichts heraus. Daher ist es ratsam einen Bürgen zu nehmen, zu dem du ein Vertrauensverhältnis hast. Häufig werden die eigenen Eltern oder Kinder als Bürgen genommen. Aber auch ein guter Freund kann für dich bürgen.

Wichtig ist, dass der Bürge eine gute Bonität haben sollte. Hierzu zählt neben einer guten Schufa auch ein ausreichendes und geregeltes Einkommen. Am Besten aus einer festen Anstellung. Außerdem sollte sich der Bürge darüber im Klaren sein, dass es für Ihn selbst später schwieriger wird einen eignen Kredit zu bekommen. Dies hängt natürlich von den finanziellen Möglichkeiten des Bürgen ab.

Mit der Hilfe eines Bürgen mit guter Bonität können Kredite auch an Arbeitslose, Studenten, Rentner oder Selbstständige vergeben werden. Die SCHUFA und das Einkommen des Kreditnehmers selbst, spielt mit einem finanzstarken Bürgen kaum noch eine Rolle.

Welche Vor- und Nachteile hat ein Bürge?

Der größte Vorteil besteht darin, dass ein Kredit mit einem guten Bürgen zu äußerst günstigen Konditionen abgeschlossen werden kann. Ratenkredite für Auto oder Wohnung sind können auch gemeinsam mit als Kredit mit Bürgen mit einer sehr hohen Annahmequote abgeschlossen werden. Dabei fallen keine Extrakosten oder Gebühren für einen Kredit mit Bürgen an. Dennoch der Kredit mit Bürgen hat auch einen Nachteil:

Der größte Nachteil beim Kredit mit einem Bürgen ist, dass die Beziehung Schaden nehmen kann. Verkraftet es die Beziehung, wenn der Bürge die Raten einmal übernehmen muss, oder ist Zoff vorprogrammiert? Diese Fragen sollten vorab geklärt werden.

2. Kredite aus dem Ausland: Schweizer Kredit für Deutsche

Kredite aus der Schweiz haben die höchsten Annahmequoten für Personen mit schlechter Bonität. Im Gegensatz zu Ihren deutschen Pendants vergeben Schweizer Banken das Darlehen nämlich nach anderen Spielregeln: Der Schufa Eintrag spielt bei ausländischen Banken keine Rolle. Daher können Kredite aus der Schweiz auch bei negativem Schufa-Eintrag und einer schlechten Bonität vergeben werden.

Der Name Schweizer Kredit kommt daher, dass der Kredit ohne Schufa Prüfung früher von Banken aus der Schweiz angeboten wurde. Seit einigen Jahren gibt es schufafreie Kredite aber auch aus Liechtenstein oder Malta. Eine Festanstellung ist beim Schweizer Kredit Voraussetzung. Nachteilig ist anzuführen, dass Schweizer Kredite teurer als reguläre Kredite sind und somit zur Überschuldung führen können.

Schweizer Kredite für Deutsche sind daher nur nach sorgfältiger Abwägung der Konsequenzen empfehlenswert. Ein bekannter Anbieter von Schweizer Krediten für Deutsche ist Bon-Kredit. Der Anbieter kann schufafreie Kredite bis 7.500 € aus dem Ausland in besonders schwierigen Fällen mit hoher Annahmequote vermitteln.

Schweizer Kredit für Deutsche ohne Schufa

Kredite bis 7.500 Euro in schwierigen Fällen💰

Keine Schufa Abfrage 📄

Schnelle Auszahlung 💨

Welche Vor- und Nachteile haben Kredite aus dem Ausland?

Wir haben es bereits angerissen: Schweizer Kredite und andere Kredite aus dem Ausland sind meistens sehr teuer. Die Zinsen sind oftmals im zweistelligen Prozent-Bereich. Damit kann der Schweizer Kredit teurer sein als der Dispozins eines Girokontos. Zudem ist eine Festanstellung mit mindestens 1.100 Euro netto Voraussetzung zur Beantragung des Kredits.

Die maximale Kreditsumme ist bei Schweizer Krediten gedeckelt auf 7.500 €. Die Anbieter von Schweizer Krediten sind zumeist wenig flexibel was die Modalitäten wie Laufzeit und monatliche Rate angeht. Bevor du einen Kreditvertrag aus dem Ausland unterschreibst, solltest du dir die Konditionen daher ganz genau durchlesen. Zudem solltest du mit einer Haushaltsrechnung überprüfen, ob du dir die finanzielle Belastung dieses Darlehens ohne SCHUFA leisten kannst.

3. P2P-Kredite/Kredite von Privatpersonen

Bei P2P-Krediten („Peer-to-Peer“) handelt es sich um Kredite die von Privatpersonen mit vergeben werden. Die Verkoppelung von Kreditgeber und Kreditsuchenden findet über Online-Plattformen statt. Die Plattformen stellen die Kreditkonditionen für beide Seiten zur Verfügung. Daher muss keine gesonderte Verhandlung über die Konditionen stattfinden. Kredite von privat zeichnen sich gegenüber Bankkrediten durch größere Flexibilität aus: Zwar wird ein Nachweis der Schufa verlangt, allerdings können die Kreditgeber selbst entscheiden, ob Sie den Kredit auch bei schlechter Bonität oder negativer Schufa vergeben. Häufig haben

Kredite von Privatpersonen können sich für alle Seiten lohnen: Kreditgeber profitieren von hohen Zinsen, die jedes Tagesgeld alt aussehen lassen. Kreditnehmer hingegen können durch den P2P Kredit auch mit schlechter SCHUFA, niedrigem oder schwankendem Einkommen einen Kredit bekommen. Daher eignen sich diese Kredite insbesondere für Selbstständige, Gewerbetreibende, Studenten oder Arbeitslose. Während diese Personen von vielen Anbietern abgelehnt werden, erhalten Sie beispielsweise bei Bon-Kredit* noch einen Kredit – oftmals mit erstaunlich hoher Annahmequote.

Durch die höheren Zinsen kann der Kredit aber auch teuer werden. Zudem werden weitere Gebühren für die Plattformen fällig. Einer der größten Anbieter für P2P Kredite ist Auxmoney*, welcher im Durchscnitt etwa 3,5 % Gebühren verlangt.

Aber auch Famileinangehörige, Bekannte oder Freunde können Privatkredite individuell vergeben. Hierdurch können die Konditionen frei verienbart werden. Gebühren für Plattformen fallen nicht an.

Welche Vor- und Nachteile haben Kredite von Privatpersonen?

P2P-Kredite oder Privatkredite aus dem Familien- oder Bekanntenkreis sind eine gute Möglichkeit, um trotz negativer SCHUFA ein Darlehen zu bekommen. Allerdings solltest du dir auch hier die Verträge genau durchlesen. Unter Umständen kommen hohe Kosten auf dich zu, die vergleichbar mit deinem Dispozins sind. Wenn du die Rate nicht bis zur Ende der Laufzeit bedienen kannst, solltest du Abstand vom Angebot nehmen. Mitunter gerätst du in finanzielle Schwierigkeiten..

Kredite im Freundes- und Familienkreis bergen auch immer das Risiko, dass es zu Spannungen kommt, was die Beziehung stark belasten kann. Sei es, weil du die Raten plötzlich aus unterschiedlichen Gründen nicht mehr bedienen kannst, oder der Kreditgeber das Geld früher als vereinbart plötzlich zurückhaben möchte.

Welche Bank vergibt Kredit bei schlechter Bonität? – Sonderfälle

Die oben genannten Anbieter vergeben den Kredit „trotz schlechter Bonität“ zumeist auch an Selbstständige, Studenten und Rentner. Eine Ausnahme stelllen Schweizer Kredite für Deutsche dar, welche ausschließlich an Festangestellte vergeben werden. Allerdings können Selbstständige, deren Einkommen von den Banken nicht anerkannt wird, bei Smava* einen Kredit erhalten. Aber auch Studenten, Rentner, Personen mit niedrigem Einkommen oder Kurzarbeiter haben aufgrund fehlenden Einkommens oder hohen Alters eine schlechtere Bonität und müssen meistens auf einen der genannten Anbieter ausweichen. Wenn du nur ein geringes oder kein Einkommen hast, interessieren dich vielleicht auch diese 4 Möglichkeiten einen Kredit ohne Einkommen zu erhalten.

Wie Selbstständige die Kreditaufnahme bei schlechter Bonität gelingt

Selbständige sehen sich mit dem Problem konfrontiert das Banken Ihre Einkommensnachweise erst nach drei oder vier Jahren Geschäftstätigkeit anerkennen. Selbstständige hingegen benötigen Kapital aber in der Regel bereits schon beim Start der Selbstständigkeit. Schließlich ist die Gründungsphase geprägt von zahlreichen Anschaffungen um den Geschäftsbetrieb zum Laufen zu bringen.

Ein guter Kredit für Selbstständige verlangt daher Einkommensnachweise nur über einen kurzen Zeitraum von 6 bis 12 Monaten. Anbieter wie Auxmoney* oder Ferratum* haben für Selbstständige die Geringsten Hürden bei der Beantragung. In folgender Tabelle sind die Anforderungen an die Geschäftstätigkeit unterschiedlicher Anbieter beim Kredit für Selbstständige gegenübergestellt. Hiermit sollte die Kreditaufnahme auch als Selbstständiger gelingen.

| Anbieter | Anforderung | Bewertung |

|---|---|---|

Auxmoney* | Wenn die Bonität stimmt ist der Kredit von Privat und ohne Einkommensnachweis bzw. Gehaltsnachweis möglich. | Einfache Anforderung für Selbstständige |

Ferratum* | Wenn die Bonität stimmt ist der Kredit ohne Einkommensnachweis bzw. Gehaltsnachweis möglich. | Einfache Anforderung für Selbstständige |

Bon-Kredit* | Einkommensteuerbescheide aus denen dein Einkommen der letzten zwei oder drei Jahre hervorgeht. | Mittlere Anforderung für Selbstständige |

Maxda* | Einkommensteuerbescheide aus denen dein Einkommen der letzten zwei oder drei Jahre hervorgeht. In Einzelfällen werden Jahresabschlüsse und Einkommenssteuerbescheide der letzten drei bis vier Jahre verlangt. | Mittlere Anforderung für Selbstständige |

Credimaxx* | Einkommensteuerbescheide aus denen dein Einkommen der letzten zwei oder drei Jahre hervorgeht. | Mittlere Anforderung für Selbstständige |

Creditolo* | Selbstständigkeit von 4 Jahren oder länger: Einkommensteuerbescheide aus denen Einkommen und aktuelle betriebswirtschaftliche Auswertung (BWA). Selbständigkeit kürzer als 4 Jahre: Zusätzliche Sicherheiten werden benötigt. Als Sicherheiten eignen sich zum Bsp. Renten-, Lebensversicherung, Bausparvertrag oder Sparguthaben. Die Sicherheit muss in etwa der Kreditsumme entsprechen. | Strenge Anforderung für Selbstständige |

Wie die Kredit Vergabe als Rentner mit schlechter Bonität gelingt

Ein Kredit für Rentner kann im Alter viele Wünsche Erfüllung gehen lassen. Dabei können Rentner bei guter Bonität und über 1.100 Euro Rente einen regulären Ratenkredit beantragen. Bei einem Alter über 70 Jahren verlangen Banken häufig Kredit-Sicherheiten. Hierfür eignen sich bei Rentnern jüngere Bürgen oder Zweitantragsteller.

Alternativ eignen sich ebenfalls der Kfz-Schein oder eine Grundschuld auf die Immobilie als gerne akzeptierte Sicherheit bei den Banken. Diese Sicherheiten können eine Kreditumschuldung auch in schwierigen Fällen möglich machen. Anbieter wie Bon-Kredit* stellen für Rentner mit niedrigen Einkommen, Grundsicherung oder fehlenden Sicherheiten eine Alternative gute Alternative zur konservativen Sparkasse dar. Bon-Kredit* verhilft auch älteren Personen wie Rentnern weitgehend unproblematisch und ohne Hinterlegung von Sicherheiten zu einem Kredit.

Welche Bank gibt Kredit trotz Schulden?

Wenn dir deine Bank wegen Schulden kein Geld leiht, können dir Smava*, Auxmoney* und Credimaxx* oft noch einen Kredit trotz Schulden geben. Die Angebote der Banken sind für Schuldner oft sehr ansprechend, da man dich als neuen Kunden gewinnen möchte. Eine Umschuldung der alten Kredite lohnt sich hierbei oft besonders.

Dennoch sollten Schuldner bei bereits bestehenden Schulden umsichtig bei der Kreditaufnahme agieren, um nicht in die Schuldenspirale zu gelangen. Wann die Gefahr der Schuldenspirale besonders groß ist erfährst du im Ratgeber „Welche Bank gibt Kredit trotz Schulden?“.

Die Vor- und Nachteile von Krediten ohne Schufa

Ist ein Kredit ohne Schufa nur teure Abzocke oder doch eher letzte Rettung? Zunächst die negativen Seiten.

Nachteile schufafreier Darlehen

Beim schufafreihen Darlehen entfällt die Prüfung über eine Auskunftei wie beispielsweise die SCHUFA.Dadurch hat die Bank bei der Vergabe des Kredits ein größeres Ausfallrisiko. Das legt die Bank über höhere Zinsen um. Kredite ohne Schufa haben aus diesem Grund deutlich höhere Zinsen. Der erste Nachteil des Kredits ohne Schufa:

Aufgrund der hohen Kosten sollten Kredite ohne Schufa allerdings nur dann abgeschlossen werden, wenn es keine Alternativen gibt. So können Anbieter wie Bon-Kredit* oftmals auch einen Kredit trotz des negativen Schufa Eintrags vergeben.

Schließlich zahlst du deutlich mehr für einen Kredit ohne Schufa.

Verbraucher zahlen für das Darlehen ohne Schufa Prüfung ungefähr zweimal mehr als für einen herkömmlichen Ratenkredit einer deutschen Bank.

Laut der deutschen Bundesbank lagen in 2022 die Zinsen für Bankkredit im Durchschnitt bei 6 %. Der Kredit ohne Schufa kostet mit 11 % Zinsen ungefähr das Doppelte.

Quelle: Deutsche Bundesbank

Der Kredit ohne Schufa ist vom Zinsniveau damit vergleichbar mit einer Kontoüberziehung mit dem Dispo.

Die hohen Kosten für die Zinsen ziehen einen weiteren Nachteil von Krediten ohne Schufa nach sich:

Wer bereits einen finanziellen Engpass überbrücken muss, kann durch den Kredit ohne SCHUFA schnell in die Schuldenspirale gelangen.

Abgelehente Finanzierungsanfragen von einer Bank können ein Hinweise sein, dass bereits zuviele Verbindlichkeiten bestehen. In diesem Fall solltest du der Aufnahme des schufafreien Kredites kritisch gegenüberstehen. Bei vielen Schulden, ist es besser die Oberhand über die Finanzsituation zurückzugewinnen, anstelle weitere Darlehen aufzunehmen.

Es gibt jedoch noch einen weiteren Nachteil von den Krediten ohne Schufa:

Viele Vermittler von Krediten ohne Schufa sind nicht vertrauenswürdig.

Vorabgebühren oder Anzahlungen sind klare Kennzeichen eines unseriösen Angebots. Weitere Merkmale eines unseriösen Anbieters des schufafreien Kredites findest du hier. Nicht ganz so schwer wiegt hingegen die Tatsache, dass Kredite ohne SCHUFA in der Regel unflexibler sind, als reguläre Darlehen.

Die Rahmengestaltung von Krediten ohne Schufa ist unflexibel.

Meistens sind Laufzeit, Raten und Kreditsumme nicht verhandelbar sondern vom Kreditgeber vorgegeben. Der Vorteil an dieser geringeren Flexibilität besteht darin, dass man nicht die Qual der Wahl hat, sondern schnell zum Geld kommt.

Vorteile und Nachteile schufafreien Kredite mit hohen Annahmequoten

Wenn du einen Kredit ohne Schufa Zeit für eine gewissenhafte Suche nach einem vertrauenswürdigen Vermittler lässt und mehrere Angebote sorgfältig miteinander vergleichst, kann das schufafreie Darlehen dennoch eine Chance sein. Bei einem vertrauenswürdigen Angebot wird das Darlehen von einer ganz normalen, ausländischen Bank vergeben. In der Schweizer Kredit Rangliste oder auf dieser Seite findest du hierzu viele gute Angebote. Ein schufafreies Darlehen hat daher richtig eingesetzt einen entscheidenden Vorteil gegenüber dem klassischen Bankkredit:

Bei einem negativen Schufa Eintrag oder bei schlechter Bonität ist ein Kredit ohne Schufa eine einfache Finanzierungsmöglichkeit

Aber ein Kredit ohne SCHUFA hat trotz der hohen Zinsen noch einen weiteren Vorteil:

Ein schufafreies Darlehen enthält eine Tilgung.

Im Gegensatz zum Dispokredit, welcher nicht zurückbezahlt werden muss, muss der Kredit ohne Schufa getilgt werden. Diese geplante Tilgung sichert dich als Verbraucher ab. Denn im Gegensatz zum Dispokredit kann es somit nicht passieren, dass der Kredit länger als benötigt beansprucht wird. Die Tilgungszeit wird vor Vertragsabschluss zwischen der Bank und dir abgestimmt. Dadurch kennst du im Voraus die monatliche Rate und weißt schon zu Beginn, wann du wieder schuldenfrei bist.

Ein Kredit ohne Schufa kann auch als Kredit nebenher aufgenommen werden. Kleinere Anschaffungen wie Motorrad, Mountainbike oder Möbel können so angeschafft werden, ohne die Hausbank zu behelligen.

Dadurch ergibt sich für Verbraucher ein weiterer Vorteil beim Kredit ohne Schufa:

Der Kredit ohne SCHUFA beeinflusst die Kreditlinie bei der Hausbank oder den SCHUFA Score in keinster Weise.

Aus diesem Gesichtspunkt heraus, eignet sich der Kredit ohne SCHUFA für Anschaffungen nebenher. Denn das Darlehen ist sehr diskret. Da keine Eintragung bei der Schufa stattfindet, gefährdet der Kredit ohne Schufa größere Projekte wie einen geplanten Immobilien- oder Autokredit nicht. Hieraus ergibt sich ein weiterer Vorteil des Kredits ohne SCHUFA:

Keine Anfrage bei der SCHUFA und somit keine Meldung über die Kreditaufnahme.

Pro-Contra Tabelle Kredit ohne Schufa

Im Folgenden sind die benannten Vor und Nachteile von Krediten ohne Schufa zusammengefasst dargestellt.

| Vorteile: Kredit ohne SCHUFA 👍 | Nachteile: Kredit ohne SCHUFA 👎 |

|---|---|

| 👍 Bei negativem Eintrag in der SCHUFA Auskunft in der Regel die einzige Finanzierungsmöglichkeit | 👎 Meistens höhere Zinsssätze |

| 👍 Keine Verschuldung länger als geplant, durch regelmäßige Tilgung | 👎 Hohe Zinsen können zur Schuldenspirale führen |

| 👍 Keine Beeinflussung der Kreditlinie | 👎 Es tummeln sich viele unseriöse Anbieter |

| 👍 Keine Anfrage bei der SCHUFA und somit keine Meldung über die Kreditaufnahme | 👎 Rahmengestaltung meist unflexibel: Laufzeit, Raten und Kreditsumme legt zumeist der Kreditgeber fest |

| 👍 Online Abschluss: Einfacher und schneller Abschluss über das Internet – Kein Drucker notwendig |

Welche Bank vergibt Kredit bei schlechter Bonität? – Schufa Score

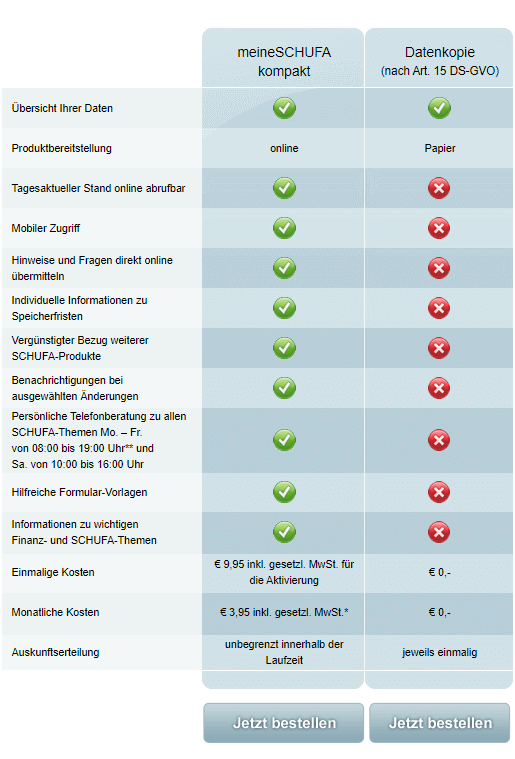

Wenn du wissen möchtest, wie deine Bonität ist, kannst du bei der SCHUFA kostenlos eine SCHUFA-Selbstauskunft anfordern. Innerhalb 1 Monats sollte die Auskunft bei dir per Brief ankommen. Das Anfordern der Daten ist einmal jährlich kostenlos und schufaneutral. Mit der Pflege deiner Schufa Daten, erhältst du in Zukunft auch von regulären Banken einen Kredit mit hoher Annahmequote.

Wie kann ich meinen SCHUFA-Score korrigieren?

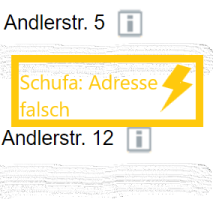

Manchmal kommt es vor, dass der SCHUFA falsche Einträge übermittelt werden. Bei mir war dies zum Beispiel eine falsch übermittelte Hausnummer in der gleichen Straße. Es kann aber auch vorkommen, dass bereits getilgte Kredite nicht gelöscht werden, oder Kredite aufgeführt sind, die angefragt aber nicht abgeschlossen wurden.

Solche Fehler können der SCHUFA per Post, online über das meineSchufa Portal (kostenpflichtig) oder auch telefonisch melden. Die Schufa ist verpflichtet Fehler zu korrigieren.

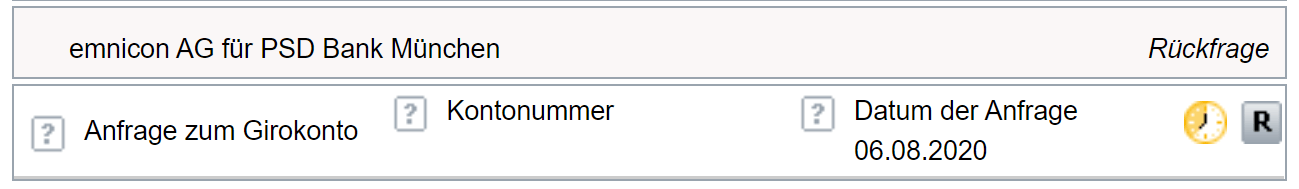

Bild: Älterer Eintrag der bei der Eröffnung eines PSD Bank Kontos erstellt wurde.

Wie kann ich meinen SCHUFA-Score verbessern?

Wenn du deine Bonität verbessern möchtest solltest du nicht zu viele Kredite gleichzeitig abschließen und falsche oder veraltete Informationen bei der Schufa löschen lassen. Für eine gute Bonität gilt: Weniger Einträge sind meistens besser als zahlreiche! Hier findest du 6 Tipps wie du deinen Schufa Score verbessern kannst. Durch das Befolgen der Tipps wirst du einen Kredit mit sehr hoher Annahmequote von der Bank erhalten

Wie sieht eine negative Schufa Auskunft aus?

Wenn du wissen möchtest wie eine negative Schufa Auskunft aussieht findest du im verlinkten Beitrag einige Beispiele und Erklärungen. Am Besten erkennst du eine negative Schufa Auskunft an der Ratingstufe, welche nur Teil der Schufa Bankenauskunft ist. Eine negative Schufa Auskunft hat eine Ratingstufe von N, O oder P.

1. Gute Zahlungsmoral unter Beweis stellen

Es ist das Geschäftsmodell von Kreditgerbern möglichst viel Geld zu verleihen. Denn an jedem verliehenen Euro verdienen sie mit. Daher haben Kreditgeber also prinzipiell ein Interesse am Verleihen von Geld. Dies gilt umso mehr in Niedrigzinsphasen. Wird nun ein Angebot trotzdem abgelehnt, liegt es wahrscheinlich an einer internen Prüfung.

Die Bank vermutet also schlechte Zahlungsmoral. Der Kreditgeber rechnet dann damit, dass er das Geld nicht zurückbekommt. Daher sieht er von einer Vergabe des Kredits ab. Ein weiterer Grund könnte sein, dass der Kreditbetrag zu hoch gewählt wurde. Das bedeutet, dass das Haushaltseinkommen für die Rückzahlung der Kreditraten nicht ausreicht. Kredit-Anbieter mit hohen Annahmequoten wie Bon-Kredit*, haben weniger stringente Anforderungen an die Zahlungsmoral.

2.Haushaltsrechnung erstellen

Stelle Einnahmen und Ausgaben gegenüber. Nachdem alle Kosten von deinem Einkommen abgezogen sind, verbleibt das frei verfügbare Einkommen. An diesem orientiert sich die maximale Rate des Kredits. Bedenke dabei, dass nicht immer alle Ausgaben planbar sind. Die Waschmaschine kann plötzlich kaputtgehen, ein Werkstattbesuch des Autos wird teurer als gedacht werden oder es flattert eine Nachzahlung von Strom- Gas- oder Telefonkosten ins Haus. Für solche Fälle solltest du einen Puffer einplanen.

3. SCHUFA Eintrag prüfen

Bei SCHUFA Einträgen passieren Fehler. Hast du den Eindruck, dass dir unberechtigt einen Kredit mit SCHUFA-Eintrag von der Bank verweigert wird? Es kann durchaus sein, dass der SCHUFA-Score nicht korrekt ist. Nutze die Möglichkeit, einmal im Jahr den SCHUFA-Score kostenlos abzurufen. Sofern hier Fehler zu entdecken sind, kannst du die Korrektur falscher Angaben oder die Löschung veralteter Einträge veranlassen.

Überlege dir sorgfältig, ob du einen Kredit trotz SCHUFA Eintrag wirklich zurückzahlen kannst. Nicht selten haben Banken für die Ablehnung eines Kreditantrags plausible Gründe. Möchtest du einen Kredit egal, ob mit oder ohne Berücksichtigung negativer SCHUFA Einträge abschließen, helfen die folgenden Tipps:

4. Positiv an die Sache ran gehen

Häufig schätzen Verbraucher ihre Kreditwürdigkeit zu schlecht ein. Vielleicht ist deine Bonität besser als du denkst? Oftmals ist diese Sorge glücklicherweise unberechtigt. Bevor du einen Kredit ohne Berücksichtigung negativer SCHUFA Einträge mit womöglich sehr hohen Zinsen abschließt, solltest du es bei einer herkömmlichen Bank anfragen. Wenn du dir zuvor eine kostenlose SCHUFA-Selbstauskunft eingeholt hast, kannst du deine Chancen realistisch einschätzen und bleibst vor bösen Überraschungen verschont.

5. Überschuldung vermeiden

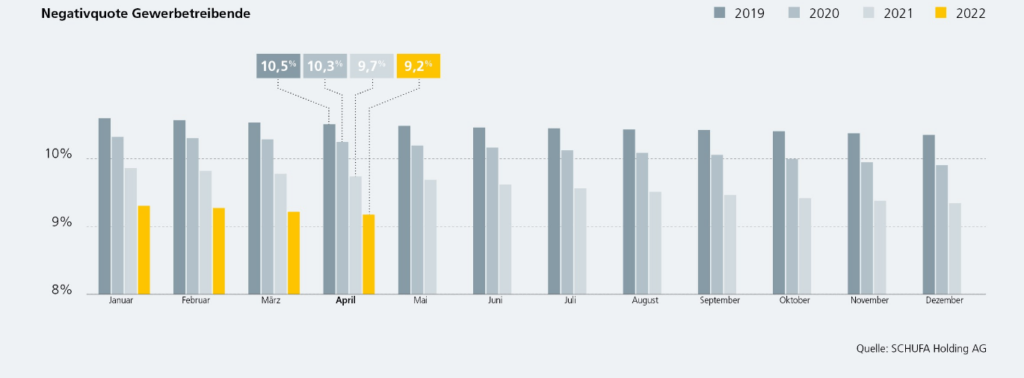

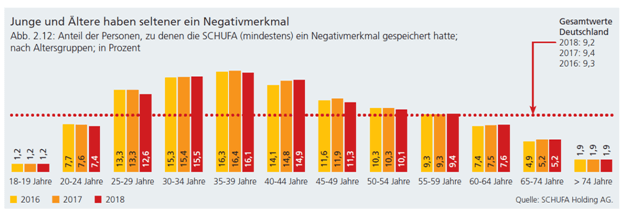

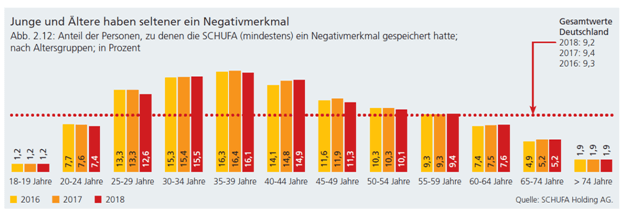

Häufig ist die Sorge darüber, ob der SCHUFA Score schlecht ist, bei Verbrauchern die einen Kredit benötigen, groß. Laut aktuellen Daten der Schufa selbst ist diese Sorge aber regelmäßig unbegründet:

Über 90 % der der Schufa Datensätze für Gewerbetreibende enthielten zwischen 2019 und 2021 keine negativen Einträge.

Daher ist ein teurer Kredit ohne Schufa ist häufig gar nicht notwendig: Schließlich enthalten nur 9,2 % der SCHUFA Datensätze enthielten 2018 negative Einträge. 91 % der Deutschen hätten also einen günstigen Ratenkredit bekommen. Jüngere und ältere Menschen haben dabei besonders gute Schufa Scores.

Falls deine Bonität ausreichend gut ist, wird dir von unserem Partner Smava* automatisch ein Kredit mit SCHUFA Abfrage angeboten. In diesem Fall profitierst du von deutlich besseren Konditionen und brauchst dich um nichts weiter zu kümmern. Du musst also nur eine Anfrage durchführen.

| Häufig ist die Sorge darüber, ob der SCHUFA Score schlecht ist, bei Verbrauchern die einen Kredit benötigen, groß. Laut aktuellen Daten der Schufa selbst ist diese Sorge aber regelmäßig unbegründet: Über 91 % der der Schufa Datensätze enthielten 2018 keine negativen Einträge. (→ Quelle: SCHUFA CreditCompass 2019). Daher ist ein teurer Kredit ohne Schufa ist häufig gar nicht notwendig: Schließlich enthalten nur 9,2 % der SCHUFA Datensätze enthielten 2018 negative Einträge. 91 % der Deutschen hätten also einen günstigen Ratenkredit bekommen. Jüngere und ältere Menschen haben dabei besonders gute Schufa Scores.  Falls deine Bonität ausreichend gut ist, wird dir von unserem Partner Smava automatisch ein Kredit mit SCHUFA Abfrage angeboten. In diesem Fall profitierst du von deutlich besseren Konditionen und brauchst dich um nichts weiter zu kümmern. Du musst also nur eine Anfrage durchführen. | |

|---|---|

Zudem ist es ratsam nicht zu häufig auf Raten zu kaufen, denn auch kleinere Finanzierungsbeiträge summieren sich schnell auf. Besser ist es ein Finanzpolster auf einem Tagesgeldkonto anzulegen, auf dass man bei größeren Anschaffungen zurückgreifen kann. Generell sollte die Finanzierung von Konsum ein Notfall bleiben.

6. Bürge und Sicherheiten nutzen

Mit einem Bürgen als Zweitantragsteller im Kreditvertrag können viele Kredite ermöglicht werden – trotz negativem Eintrag in der Schufa. Mit einem guten Bürgen lässt sich die Frage „Welche Bank gibt Kredit trotz negativer Schufa?“ schnell beantworten: Du dürftest bei fast allen Banken einen Kredit bekommen. Denn durch einen Bürgen mit guter Bonität sinkt das Risiko eines Kreditausfalls stark ab. Daher werden Kredite mit Bürgen auch trotz negativem Eintrag von den meisten Banken bewilligt. Daher ist ein Bürge eine einfachere Möglichkeit einen Kredit trotz SCHUFA zu bekommen.

Aber auch weitere angebotene Sicherheiten sind bei Ratenkrediten immer ein Pluspunkt und führen oftmals dazu, dass der Kredit von der Bank bewilligt wird. Dabei sollte die Sicherheit im Wert mindestens dem Wert des Kredits entsprechen. Als Sicherheiten können Immobilien oder Autos verwendet werden. Während bei Immobilien eine Grundschuld im Grundbuch eingetragen wird, erfolgt beim Auto eine Abgabe des KFZ Brief. Eine einfachere Möglichkeit einen Kredit trotz SCHUFA von vielen Banken zu bekommen ist den Antrag mit einem Bürgen oder zweiten Antragsteller zu stellen.

Welche Bank vergibt Kredit bei schlechter Bonität? – Bonitätsprüfung

Wenn ein Kreditantrag gestellt wird, führt die Bank eine Prüfung durch, ob sie den Kredit gewährt. Mit dieser Bonitätsprüfung wird die Kreditwürdigkeit geprüft. Bei einem Ratenkredit dient das Einkommen der Kreditnehmer als Sicherheit. Die Bank ermittelt die Wahrscheinlichkeit, wie sicher das Einkommen über die Kreditlaufzeit ist. Daher ist die Ausgabenseite ebenfalls relevant. Zusätzlich nutzen Banken externe Ratingagenturen wie die Schufa Auskunftei. In Abstimmung mit der internen Bewertung wird dann entschieden, ob ein Antrag angenommen wird oder nicht.

Das bedeutet, dass die Schufa Abfrage nur eine Prüfung von mehreren ist. Die meisten Banken führen weitere Rechnungen durch.

Wichtig zu wissen ist, dass die Bonitätsbewertung nicht einheitlich ist. Erhält man bei der Hausbank eine Ablehnung, muss dies nicht für alle Banken gelten. Kreditvermittler wissen, wie man am einfachsten einen Kredit im jeweiligen Einzelfall bekommen kann.

Unverbindliche Kreditanfrage

Smava.de

Wie du eine unseriöse Bank, welche angeblich bei schlechter Bonität Kredit vergibt entlarven kannst

Bei einem Kredit mit schlechter Bonität solltest du vorsichtig sein. In den Kommentaren erhalte ich täglich diverse Anfragen und Spam Beiträge von angeblichen Anbietern „seriöser“ schufafreier Kredite. Wenn du dich für einen Kredit ohne Berücksichtigung negativer SCHUFA Einträge interessierst, solltest du vorsichtig sein. Folgende Kriterien können dir dabei helfen unseriöse Anbieter zu entlarven:

Vorabgebühren

Seriöse Anbieter die einen Kredit ohne Berücksichtigung negativer SCHUFA Einträge Auskunft vermitteln, verlangen niemals vorab einen Kostenvorschuss. Auch eine besonders schnelle Bearbeitung wird von solchen Anbietern nicht gesondert in Rechnung gestellt.

Keine Vorabgebühren: Weder bei Konto-Kredit-Vergleich.de noch unserem Partner entstehen Vorabgebühren

Teure Hotline

Der telefonische Kontakt sollte über eine normale Rufnummer, oder eine kostenlose 0800er Rufnummer möglich sein. Ist das nicht der Fall, ist der Anbieter nicht seriös.

Keine teure Hotline: Du kannst unseren Finanzierungspartner über eine kostenlose Rufnummer erreichen. Zudem kannst du mir eine Mail schreiben.

Kredit und Insolvenzberatung aus einer Hand

Wenn du Probleme hast bestehende Kredite zurück zu bezahlen, schließe keinen weiteren Kredit samt Insolvenzberatung aus einer Hand ab. Hole dir stattdessen Hilfe von einer professionellen und unabhängigen Schuldnerberatung. Die Caritas, Diakonie und das Roten Kreuz sind erste Anlaufstellen hierfür.

Keine Kreditvergabe bei Insolvenz: Bitte wende dich an eine unabhängige Schuldnerberatung, wenn du finanzielle Schwierigkeiten hast. Von der Kredit- und Insolvenzberatung aus einer Hand wird dringend abgeraten!

Teure Zusatzprodukte

Die Alarmglocken sollten ebenfalls schrillen, falls der Anbieter versucht dir unsinnige Zusatzprodukte wie Beratungsdienstleistungen und Versicherungen in anzubieten.

Keine teuren Zusatzprodukte: Weder wir noch unser Finanzierungspartner versuchen dir teure und unsinnige Zusatzprodukte zu verkaufen

Versendung per Nachnahme

Vertragsunterlagen werden von seriösen Anbietern nicht per Nachnahme versendet. Allgemein wirken Versandgebühren für Vertragsunterlagen wenig vertrauenerweckend. Halte besser Abstand vor solchen Anbietern.

Ohne Nachnahmegebühren: Alle Unterlagen erhältst du von unserem Finanzierungspartner ganz bequem per E-Mail oder Post, selbstverständlich ohne Nachnahmegebühren!

Kein Impressum

Wenn der Anbieter kein Impressum hat, solltest du Abstand davon nehmen.

Mit Impressum: Mein Impressum findest du hier

Viele Anbieter die mich über Facebook mit Werbung zu spammen, zahlen das versprochene Geld vermutlich niemals aus. Hast du vorab Gebühren an die Kreditvermittlung oder Beratung gezahlt, hast du kaum Chancen dein Geld gerichtlich wieder zu bekommen. Es ist deshalb ratsam Kreditanbieter vorher genau unter die Lupe zu nehmen.

Welche Bank vergibt Kredit bei schlechter Bonität? – Ablehnung trotz Bonität

Wenn eine Bank den Kreditantrag ablehnt, obwohl kein negativer SCHUFA-Eintrag vorliegt, sorgt dies meistens für Unverständnis und Verwirrung. Trotzdem kann es dafür gute Gründe geben. Dazu gehören:

- Probezeit: Die Probezeit ist bei vielen Banken kein Dealbreaker mehr, kann aber dennoch ein Ablehnungsgrund sein.

- Selbstständig: Wenn du weniger als 3 Jahren selbstständig bist, lehnen viele konservative Banken den Kredit trotz guter Bonität ab.

- Kreditsumme zu hoch: Wenn die Kreditsumme nicht aus dem frei verfügbaren Einkommen getilgt werden kann, ist sie zu hoch. Die Kreditsummer hängt mit der Laufzeit des Kredits zusammen. Hierzu zwei Beispiele bei 2 % Zinsen.:

- Bei 150 € frei verfügbare Einkommen kannst du 5.200 Euro zu 3 Jahren oder 8.500 Euro zu 5 Jahren aufnehmen.

- Bei 400 € frei verfügbare Einkommen kannst du 13.900 Euro zu 3 Jahren oder 21.600 Euro zu 5 Jahren aufnehmen.

- Befristete Anstellung: Die unbefristete Anstellung ist bei vielen Banken nicht mehr erforderlich, dennoch wird sie von manchen Banken verlangt. Eine Übersicht welche Banken einen Kredit mit befristetem Arbeitsvertrag vergeben findest du im verlinkten Artikel. Hilfreich ist es zudem, die Kreditlaufzeiten bei befristeter Anstellung möglichst kurz zu wählen. Wenn der Kredit bereits innerhalb der Befristung getilgt wird, erleichtert das die Vergabe deutlich.

- Dispo: Wenn dein Dispo überzogen wurde

- Kontoauszug: Wenn du verdächtige Positionen wie Rücklastschriften oder Glücksspiel auf dem Kontoauszug stehen hast.

Welche Bank vergibt Kredit bei schlechter Bonität? – Schwierige Fälle!

Ein Kredit wird in schwierigen Fällen nur mit einem Bürgen, von Privat oder als „Schweizer Kredit“ von ausländischen Banken vergeben, oder umgeschuldet. Wenn dein Kredit bei der Bank abgelehnt wurde gehörst du möglicherweise zu einer Personengruppe die Banken als schwierige Fälle bezeichnen. Hierzu zählen: Azubis, Studenten, während der Probezeit, bei befristetem Arbeitsvertrag, als Arbeitsloser, als Selbstständiger, als Alleinerziehender, als Rentner, in Elternzeit, bei negativer Schufa oder allgemein bei schlechter Bonität benötigst, ist es schwierig einen Kredit bei einer Bank zu bekommen.

Allen ist gemein, dass kein ausreichendes verpfändbares Einkommen vorhanden ist. Dies ist erst oberhalb von 1.200 € im Monat der Fall. Zudem fehlen weitere Sicherheiten wie Immobilien oder Autos in schwierigen Fällen meistens ebenso. Daher müssen in schwierigen Fällen Bürgen als Sicherheit dienen oder die Zinsen steigen. Letzteres ist im Falle des Kredits von Privat und des Schweizer Kredits der Fall. Durch die höheren Gebühren kann ein Kredit mit hoher Annahmequote auch in schwierigen Fällen ausgezahlt werden.

Welche Bank vergibt Kredit bei schlechter Bonität mit hoher Annahmequote? → Wie viel Kredit benötigst du jetzt sofort?

Wenn du einen Kredit in unter einer Stunde auf dem Konto ohne Schufa benötigst, kannst du bei Vexcash* einen Kredit bis maximal 3.000 Euro anfragen. Vexcash zahlt den Kredit noch am selben Tag aus.

Welche Bank vergibt Kredit bei schlechter Bonität? – Kleinkredite von 100 Euro – 500 Euro

Welche Bank vergibt Kredit bei schlechter Bonität?- Kleinkredite von 500 Euro – 1000 Euro

Welche Bank vergibt Kredit bei schlechter Bonität?- Kleinkredite von 1100 Euro – 3000 Euro

Wenn du mehr als 3.000 Euro benötigst, musst du auf einen Ratenkredit ausweichen. Die günstigsten Ratenkredite findest du über den Ratenkredit Vergleich.

Welche Bank vergibt Kredit bei schlechter Bonität – FAQ

Wie bekomme ich einen Kredit mit schlechter Bonität?

Mit einer schlechten Bonität und bei negativer Schufa ist es schwer einen Kredit zu bekommen. Folgende Kredite werden auch bei schlechter Bonität vergeben:

1) Schweizer Kredite

2) Minikredite

3) P2P-Kredite

4) Kredite mit einem Bürgen mit guter Bonität

5) Kredite bei denen Sicherheiten hinterlegt werden (z.B. KFZ-Brief beim Auto, Hypothek auf Immobile)

Hier haben Sie eine Chance, einen Kredit zu erhalten

Warum lehnen Banken meine Kreditanfrage ab?

Wenn du keinen Kredit bekommst, so kann das an einer der folgenden Ursachen liegen:

1) Kein geregeltes oder unstetiges Einkommen

2) Offene andere Kredite, die noch nicht abbezahlt sind

3) Hohe Ausgaben

4) Unterhaltsverpflichtungen (z.B. für Kinder)

4) Niedriges Einkommen unter der Pfändungsfreigrenze von 1.400 Euro netto

5) Probezeit noch nicht abgelaufen

6) Weniger als 3 Jahre selbstständig

7) Befristeter Arbeitsvertrag → Siehe den Artikel, wie du einen Kredit mit befristetem Arbeitsvertrag erhältst.

8) Regelmäßiger Besuch von Casinos & Glücksspiel

9) Negative Einträge in der Schufa (z.B. aufgrund Mahnbescheid, Inkassoverfahren, Kreditkarten Kündigung)

Wenn du bei einem Kreditinstitut abgelehnt wurdest, bedeutet das nicht kann der Kreditwunsch trotzdem erfüllt werden. Anbieter wie Vexcash, Ferratum, Credimaxx und weitere haben sich auf Kredite in schwierigen Fällen spezialisiert und können vieles noch möglich machen.

*Affiliate Link: Wenn Du über einen dieser Links von meiner Webseite zu einem Anbieter gelangst und dort ein Konto eröffnest, erhalte ich unter Umständen eine Provision. Mehrkosten für Dich entstehen dadurch nicht. Für die Nutzung dieser Links ein ❤️ HERZLICHES DANKE! ❤️

Icons erstellt von monkik from www.flaticon.com

Sehr geehrte Damen und Herren,

Ihre Kommentare sind sehr hilfreich. Ich suche nach einem Kredit schon sehr lange. Eigentlich brauche ich “nur” 1500 Euro,aber eine etwas längere Laufzeit. Ich gehe bald in Rente . Mein Sohn finanziert meinen Unterhalt über das Sozialamt. Es ist für mich leicht,diesen Kredit mit 50-60 Euro im Monat zurück zu zahlen.

Ich habe meinen Schmuck im Pfandhaus…..sehr schöne Stücke…….und wenn ich ihn nicht rausholen kann wird er versteigert und das darf auf keinen Fall passieren. Ich brauche den Kredit ganz dringend. Haben Sie vielleicht einen Rat,wie ich an so einen kleinen Kredit komme?? Es würde mich wahnsinnig freuen. Vielen Dank !!!

Hallo Coco, 1500 Euro ist für viele Kreditanbieter nur eine kleine Summe und in diesem Bereich werden oft Minikredite vergeben.

Wenn Sie lediglich Sozialhilfe beziehen, ist dies vermutlich die einzige Möglichkeit einen Kredit über 1500 € zu erhalten.

Allerdings müssen die Raten beim Minikredit deutlich höher sein als 50 – 60 Euro. Üblicherweise wird der Kredit vollständig nach 30 Tagen getilgt.

Einen Vergleich der Konditionen finden Sie unter dem Link: 1500 Euro Kredit

Wenn das für Sie nicht in Frage kommt, da sie den Kredit in kleineren Raten zurückzahlen möchten, bleiben Ihnen die hier empfohlenen Anbieter als weitere Alternative.

Grüße Sascha