Im Studium einen Studentenkredit beantragen? – Falls das BAföG nicht reicht und auch die Eltern die Kosten nicht übernehmen können muss eine andere Geldquelle fürs Studium gefunden werden. Außer Nebenjob oder Stipendium kommt auch ein Studentenkredit infrage. Im Gegensatz zu einem Ratenkredit wird der Studentenkredit der KFW in monatlichen Raten ausbezahlt. Und auch die Rückzahlung unterscheidet sich: Beim Studiendarlehen werden Ratenzahlungen erst nach 18 Monaten Karenzphase fällig.

BAföG und KFW Studentenkredit sind die beste Möglichkeit ein Studium zu finanzieren

Was du hier lernen kannst

- BAföG und KFW Studentenkredit sind die beste Möglichkeit ein Studium zu finanzieren

- Kredit als Student: 3 BAföG-Alternativen mit einmaliger Auszahlung

- Kredit Studenten einmalige Auszahlung: Das Wichtigste in Kürze

- Kreditrate für deinen Studentenkredit berechnen

- Studentenkredit: Welche Möglichkeiten es gibt einen Kredit, als Student aufzunehmen

- Sollte man als Student einen Kredit aufnehmen?

- Vermeide es den Studentenkredit für andere Zwecke, als das Studium zu beantragen!

- Definition: Studentenkredit

- Einmalige Kreditauszahlung: Ratenkredite mit freier Verwendung als Student

- Einmalige Auszahlung beim Kredit für Studenten – Segen und Fluch Zugleich

- Studentenkredit beantragen

- Kredit für Studenten + einmalige Auszahlung = besseres Angebot?

- Studentenkredit oder Studiendarlehen (z.B. von der KFW) beantragen

- Studentenkredit oder Studiendarlehen mit monatlicher Auszahlung beantragen?

- Ratenkredit: einmalige Auszahlung beim Kredit für Studenten

- Kriterien für die Zuteilung: Kredit als Student mit einmaliger Auszahlung vs. Kredit für Studenten mit monatlicher Auszahlung

- Zinsfestschreibung: Kredit für Studenten mit einmaliger Auszahlung vs. Kredit für Studenten mit monatlicher Auszahlung

- Kredit als Student: Weitere Möglichkeiten

- Welche Unterschiede und Gemeinsamkeiten zwischen BAföG, klassischen Studentenkrediten und einem Ratenkredit als Student bestehen

- Studentenkredit vs BAföG vs KFW Kredit

- Deine Möglichkeiten beim Kredit als Student: Studentenkredit vs BAföG vs KFW Kredit

- Auch wenn Du BAföG beziehst, kannst Du einen zusätzlich einen KFW Studentenkredit beantragen

- Vor dem Beantragen eines Studentenkredits mit unserem Bedarfsrechner für Studierende Kredithöhe bestimmen!

- BAföG + Ratenkredit Hybrid beim Studentenkredit: Kredit für Studienschulden aufnehmen?

- Kredit für Studenten (einmalige Auszahlung) mit Eltern als Mitantragsteller

- Einmalige Auszahlung beim Kredit für Studenten: Gute Bonität des Mitantragstellers wichtig

- Kredit als Student ohne Einkommen beantragen

- Studentenkredit beantragen: Negative SCHUFA Auskunft? → Kredit als Student ohne SCHUFA oder trotz negativer SCHUFA

- Notwendige Unterlagen um den Studentenkredit oder Kredit als Student mit einmaliger Auszahlung zu beantragen

- Studentenkredit beantragen: Tipps für gute Konditionen beim Kredit als Student

- Fazit: Beim Beantragen des Studentenkredits steht dir Hilfe zur Verfügung

Einen KFW Studentenkredit zu beantragen ist nach BAföG zumeist die beste Möglichkeit ein Studium zu finanzieren. Alternativ kannst du als Student aber auch einen herkömmlichen Kredit mit einmaliger Auszahlung aufnehmen. Die einmalige Auszahlung beim Kredit für Studenten wird durch einen Ratenkredit mit „freier Verwendung“ erreicht.

Wenn du nur kurzfristig Geld brauchst, um 1 bis 2 Monate zu überbrücken sind hingegen Minikredite von Ferratum*, cashper* oder Vexcash* das Mittel der Wahl. Für etwa 10 Euro Gebühren kannst du damit deine Haushaltskasse stopfen. Über Kreditvermittler oder bei Krediten bis 62 Tagen ist auch ein Kredit als Student ohne Einkommen, sowie ein Kredit für Studenten ohne SCHUFA möglich. Durch den einfachen Beantragungsprozess und wenige Vorabprüfungen bekommt fast jeder einen Kredit.

Kredit als Student: 3 BAföG-Alternativen mit einmaliger Auszahlung

4 Möglichkeiten, 3x Studienkredit einmalige Auszahlung

- BAföG: Über das Bundesausbildungsförderungsgesetz erhalten Studenten stark vergünstigte Kreditkonditionen und Zuschüsse zur Tilgung. Voraussetzung ist, dass die Förderbedingungen erfüllt sind.

- BAföG Alternative 1: Studentenkredit der KFW: Wer kein BAföG bekommt, kann den KFW Studentenkredit aufnehmen. Im Gegensatz zum BAföG kannst du beim KFW Studentenkredit keine Tilgungszuschüsse erhalten. Der Betrag wird monatlich ausbezahlt und muss nach Ende des Studiums zuzüglich etwa 4 % Zinsen p.a. zurückgezahlt werden.

- BAföG Alternative 2: Ratenkredit von Banken oder privat: Als Student kannst du einen Kredit bei einer Bank oder von Privat bekommen. Im Gegensatz zum KFW Kredit erhältst du die Auszahlung auf einmal und nicht monatlich. Allerdings besteht die Chance, dass du bei einem Kredit mit einmaliger Auszahlung über eine Bank sogar günstigere Konditionen als bei der KFW erhältst. Für beste Konditionen beim Studentenkredit solltest du Sicherheiten anbieten können oder einen Bürgen haben. Du kannst über diesen Rechner eine Anfrage erstellen und sehen, ob du dadurch Zinsen beim Studentenkredit sparen kannst.

- BAföG Alternative 3: Wenn du nur eine kleine Finanzspritze während deines Studiums benötigst, kannst du auf einen Minikredit für maximal 62 Tage und 1.000 Euro aufnehmen. (Bestandskunden bis 3.000 Euro). Empfehlenswert als Studentenkredit ist Ferratum*. Der Anbieter verlangt kein Mindesteinkommen. Alternative Minikreditanbieter sind Vexcash* (ab 500 € Einkommen) oder Cashper* (ab 700 € Einkommen). Die Finanzspritze des Studenten Kredits ohne Einkommensnachweis von Ferratum kostet dich etwa 5 Euro für 600 Euro und 30 Tage.

Kredit Studenten einmalige Auszahlung: Das Wichtigste in Kürze

- Studenten bekommen nur mit Sicherheiten einen Kredit:

- als Sicherheit für die Bank können Bürgen, Hypotheken, oder auch ein Kreditabschluss zu zweit dienen

- Studierende sollten über eine gute Schufa verfügen, um einen Studentenkredit zu bekommen

- Es lohnt sich die Zinsen mehrerer Anbieter online zu Vergleichen.

Sorgenfrei studieren, auch ohne BAFöG und KFW!

✅Studentenkredit kostenlos anfragen

✅Beste Konditionen durch Abfrage bei 30 Anbietern

✅Schnelle Auszahlung in 24 Stunden

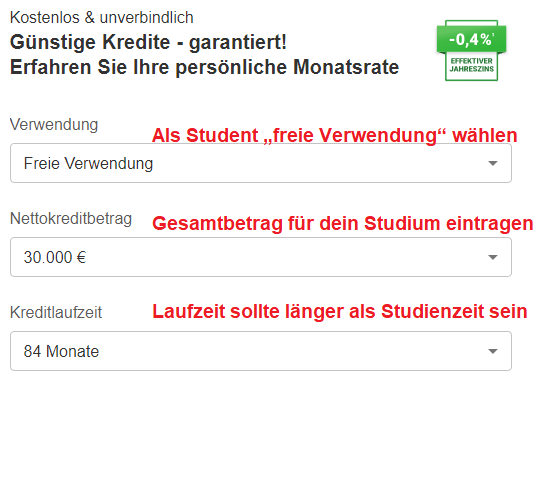

Kreditrate für deinen Studentenkredit berechnen

Studentenkredit: Welche Möglichkeiten es gibt einen Kredit, als Student aufzunehmen |

1. BAFöG ✅2. Studentenkredit der KFW ✅3. Ratenkredit von Banken oder privat ✅ |

Kredit als Student ohne Einkommen?Bei Ferratum* kannst du einen Kredit als Student ohne Einkommen bekommen. Kosten: etwa 5 Euro für 600 Euro Kredit für 30 Tage. 1. Möglichkeit für einen Kredit als Student ohne Einkommen: Für kurzfristigen Geldbedarf kannst du auf Minikredite bis maximal 62 Tagen Laufzeit ausweichen. In dem Ratgeber Kredit ohne Einkommensnachweis habe ich beschrieben, dass du bei Ferratum* auch ohne Einkommensnachweise einen Kredit bekommen kannst. Ohne Expressoption kostet dich der Ferratum Kredit etwa 5 Euro für 30 Tage.Für einen längerfristigen Kredit hast du durch einen Zweitantragsteller bzw. Bürgen aber auch ohne 600 Euro Einkommen die Möglichkeit einen Kredit für dein Studium zu erhalten. Eine weitere Möglichkeit einen Studentenkredit ohne Einkommen zu erhalten, sind Sicherheiten anzubieten. Mit einem Kreditvermittler wie z.B. smava* kannst du schnell und ohne weitere Verpflichtungen feststellen, welche Möglichkeiten dir für einen Kredit als Student ohne Einkommen offen stehen. Der Verwendungszweck für den Studentenkredit ist „freie Verwendung“. |

✅Kredit für Studenten ohne SCHUFA oder trotz negativer SCHUFA:Für Kredite bis 1000 Euro solltest du als Student mit negativer SCHUFA einen Minikredit wählen. Empfehlenswerte Anbieter für Minikredite sind Ferratum*, Cashper* oder Vexcash*.Für Beträge oberhalb von 1000 Euro sind Kreditvermittler wie SMAVA* eine realistische Möglichkeit einen Studentenkredit trotz negativem SCHUFA Eintrag zu erhalten. |

Sollte man als Student einen Kredit aufnehmen?

Als Student ist das Geld meistens knapp. So sind die Kosten für Miete, Lebensunterhalt und Studium nicht selten eine Herausforderung. Insbesondere da die Mieten in letzter Zeit in vielen Universitätsstädten stark angestiegen sind. Die Alternative aufs Land zu ziehen ist aufgrund langer Wege auch nicht optimal. Zumal das Pendeln die Haushaltskasse auch nicht gerade schont. Der Staat versucht daher Studenten finanziell zu unterstützen. Deshalb wurde das BAföG und der Studienkredit der KFW ins Leben gerufen. Allerdings hast du als Student noch weitere Möglichkeiten einen Kredit aufzunehmen. Wenn du die Reihenfolge

BAföG → KFW Studentenkredit → Ratenkredit → Minikredit

bei der Finanzierung für dein Studium einhälst, spricht bei verantwortungsvollem Umgang nichts dagegen als Student einen Kredit aufzunehmen.

Vermeide es den Studentenkredit für andere Zwecke, als das Studium zu beantragen!

Ein Kredit für Studenten sollte primär der Finanzierung des Studiums dienen: Studentenwohnung, Semesterbeiträge, Lebenshaltungskosten, Bücher und so weiter. Die Verlockung, einen Kredit mit freier Verwendung für etwas anderes als das Studium auszugeben, ist groß. Trotzdem sollte ein Kredit nicht für unnötigen Konsum, Urlaube oder Partys verwendet werden. Denn damit häufst du viele Schulden an und es wird schwer, diese später wieder loszuwerden. Den Fehler als Student einen Kredit für Konsum aufzunehmen solltest du daher unbedingt vermeiden. Daher lautet auch der erste Tipp zum günstigen Studentenkredit: Kreditbedarf genau ermitteln. Nur wenn du weißt, wie groß das Loch in der Haushaltskasse ist, kannst du es auch mit der richtigen Menge an Geld stopfen. Einen Rechner für deinen Kreditbedarf und weitere Tipps, um günstige Studentenkredite zu bekommen, findest du am Ende dieser Seite.

Definition: Studentenkredit

Zunächst ist der Begriff Studentenkredit zu definieren. Ein Studentenkredit hat das Ziel ein Studium zu finanzieren dazu beizutragen. Natürlich ist es auch als Student möglich, Ratenkredite aufzunehmen um damit beispielsweise ein Auto zu kaufen oder den Umzug an den Studienort zu finanzieren. Da diese Kredite jedoch nicht der Finanzierung des Studiums dienen sind es keine Studentenkredite. In diesem Artikel bezeichnen wir aber nicht nur den KFW Studentenkredit als Kredit für Studenten. Stattdessen sollen auch Ratenkredite die der Finanzierung des Studiums dienen oder Minikredite die für kurzfristige finanzielle Engpässe im Studium dienen als Kredit für Studenten. Eine einmalige Auszahlung beim Kredit für Studenten bietet die KFW allerdings nicht an. Somit grenzt sich der Ratenkredit als Student durch die einmalige Auszahlung vom klassischen Studiendarlehen ab.

Einmalige Kreditauszahlung: Ratenkredite mit freier Verwendung als Student

Auch als Student kannst du einen Ratenkredit aufnehmen. Beispielsweise um notwendige Anschaffungen ohne Aufschub zu tätigen. Allerdings haben Studenten meistens kein festes Einkommen in ausreichender Höhe um die Anforderungen der Banken zu befriedigen. Auch wenn Kredit Profis schon ab 600 Euro Einkommen Kredite vermitteln können, verlangen Banken für höhere Beträge oftmals einen Bürgen. Dabei bürgen beim Studentenkredit oftmals die Eltern mit Ihrem Vermögen.

Durch einen Bürgen kann die Bank den Kredit zu besseren Konditionen anbieten. Aber es gibt noch einen anderen Grund, weshalb der Studentenkredit oftmals gar nicht so teuer ist: Die Banken möchten die Studenten als Kunden frühzeitig binden. Daher räumen Banken beim Kredit für Studenten oftmals gute Konditionen ein.

Dabei wird ein Kredit als Student wird mit freiem Verwendungszweck beantragt. Auch, wenn der Kredit der Finanzierung des Studiums dient, ist er nicht mit dem KFW Studentenkredit zu verwechseln. Die beiden Kredite unterscheiden sich schließlich in vielen Punkten wie einmalige (Ratenkredit) bzw. monatliche Auszahlung (KFW), der Art der Zinsfestschreibung (Ratenkredit: fix, KFW: variabel) und einigen weiteren.

Einmalige Auszahlung beim Kredit für Studenten – Segen und Fluch Zugleich

Der Ratenkredit für Studenten wird mit einer Auszahlung gewährt. Dadurch bist du in der Verwendung deutlich flexibler als bei monatlich ausgezahlten KFW Studiendarlehen. Eine einmalige Auszahlung beim Kredit für Studenten ist daher vorteilhaft. Allerdings birgt eine einmalige Auszahlung beim Kredit für Studenten auch das Risiko „schlechte“ Schulden durch Konsum oder Urlaub aufzunehmen.

Studentenkredit beantragen

Vor der Beantragung eines Studentenkredits solltest du zunächst deinen Bedarf ermitteln. Studenten brauchen etwa zwischen 900 und 1.100 Euro zum Leben. In teuren Universitätsstädten kann der Bedarf aber deutlich höher sein. Berechne deinen Bedarf an Kredit bevor du einen Studentenkredit beantragst. Du kannst Unterstützung den Bedarfsrechner für Studentenkredite auf dieser Seite verwenden. Ein guter Ratschlag ist es die Reihenfolge BAföG → KFW Studentenkredit → Ratenkredit → Minikredit bei der Beantragung von Studentenkredit einzuhalten. Zumeist sind BAföG und der KFW Studienkredit, nämlich günstiger als ein Ratenkredit als Student.

Jetzt Kreditrate für Studentenkredit berechnenKredit für Studenten + einmalige Auszahlung = besseres Angebot?

Trotzdem gibt es gerade mit einem Bürgen mit guter Bonität durchaus auch einige Ausnahmen von dieser Regel. Tatsächlich kann ein Ratenkredit für Studenten sogar günstiger als ein KFW Studiendarlehen sein. Zudem hat ein Ratenkredit für Studenten weitere Vorteile gegenüber dem KFW Darlehen. So erhältst du den Betrag bei einem Ratenkredit als Student, nämlich als einmalige Auszahlung. Damit kannst du den Studentenkredit deutlich flexibler nutzen. Aber auch wenn dir die monatliche Auszahlung des KFW Studienkredits lieber ist, solltest du die zumindest ein Vergleichsangebot holen. Schließlich willst du beim Beantragen des Studentenkredits nicht ja nicht zu viel bezahlen. Weitere Tipps zum Beantragen eines Studentenkredits mit Top-Konditionen findest du im Abschnitt Tipps für gute Konditionen beim Kredit als Student am Ende dieser Seite.

Beim Beantragen eines Studentenkredits mit gutem Bürgen kannst du auf Zinssätze von unter zwei oder drei Prozent kommen, und somit selbst gegenüber dem KFW Studentenkredit mit über 4 % Zinsen viel Geld über die Jahre sparen. Es kann also tatsächlich sein, dass du mit einem Ratenkredit mit einmaliger Auszahlung ein besseres Angebot erhältst als von der KFW. Das liegt aber auch daran, dass die Banken Interesse daran haben Studenten als langfristige Kunden zu binden. Ein Kreditvermittler wie smava* kann dir dabei helfen das günstigste Angebot eines Ratenkredits, als Student zu finden.

Jetzt Kreditrate für Studentenkredit berechnenStudentenkredit oder Studiendarlehen (z.B. von der KFW) beantragen

Unterschiede von einem Ratenkredit als Student und einem Studiendarlehen der KFW

Bei einem Studentenkredit gibt es mehrere Unterschiede zu einem Ratenkredit. Die Unterschiede von einem Ratenkredit als Student und einem Studiendarlehen der KFW sind:

- Kriterien für die Zuteilung

- KFW: Alter, Staatsbürgerschaft

- Ratenkredit als Student: Einkommen, Ausgaben, Bonität, Bürge

- Form der Auszahlung

- KFW: monatlich

- Ratenkredit als Student: Einmalige Auszahlung

- Form der Rückzahlung

- KFW: Monatliche Rückzahlung nach dem Studium und einer Pause bzw. „Karenzpahse“

- Ratenkredit als Student: Monatliche Rückzahlung nach Auszahlung. Eine Karenzphase kannst du individuell mit der Bank vereinbaren.

- Zinsfestschreibung

- KFW: Flexibel aber gekoppelt an europäischen Zinsindex Euribor

- Ratenkredit als Student: Fest vereinbarter Zinssatz über die Laufzeit

Früher gab es auch ein Studiendarlehen der DKB. Der DKB Studienkredit wird aber derzeit nicht mehr angeboten. Stattdessen steht nur noch ein normaler Ratenkredit der DKB* zur Verfügung.

Studentenkredit oder Studiendarlehen mit monatlicher Auszahlung beantragen?

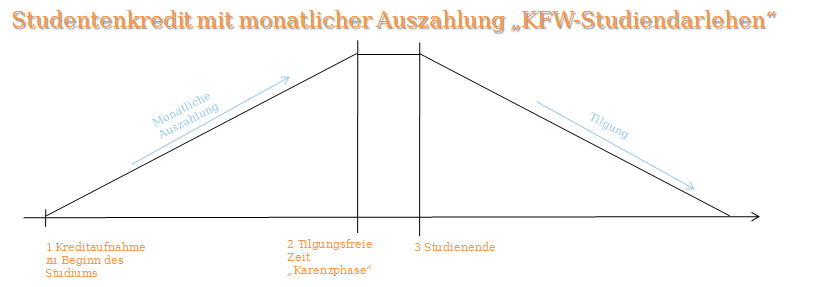

Auszahlungsphase beim Studiendarlehen mit monatlicher Zahlung

Beim Studiendarlehen mit monatlicher Auszahlung von beispielsweise der KFW steigt die Kreditsumme mit jeder Auszahlung an. Daher steigen im Laufe der Zeit die Zinszahlungen.

Dazu ein Beispiel: Bei einer monatlichen Auszahlung von 650 € werden bei einem Effektivzinssatz von 4, 16 % p.a. im ersten Monat die vollen 650 € ausgezahlt, nach 12 Monaten hingegen nur noch 622,96 €. Nach 3 Jahren werden von den 650 € noch 572,21 € ausgezahlt. Allerdings bietet die KfW-Bank bietet auch die Möglichkeit, einen Zinsaufschub festzulegen. Dadurch wird dann jeden Monat der volle Betrag ausgezahlt. Die angefallen Zinsen sind dabei aber lediglich gestundet, müssen also nach Studienende zurückbezahlt werden.

Tilgungsfreie Phase oder „Karenzphase“ beim Studiendarlehen mit monatlicher Zahlung

Nach der letzten Auszahlung beginnt eine tilgungsfreie Periode. Diese Karenzzeit dauert üblicherweise 18 Monate. Sie dient dazu, dir den Jobeinstieg nach Studiumsende zu erleichtern. Während der Karenzzeit sind nur die Zinsen für den Kredit zu bezahlen. Du hast aber auch die Möglichkeit die Karenzzeit zu verkürzen und somit Zinsen zu sparen. Von diesem Sondertilgungsrecht kannst du Gebrauch machen, wenn der Jobeinstieg schneller geklappt hat.

Tilgungsphase beim Studiendarlehen mit monatlicher Zahlung

Mit Ende der Karenzzeit beginnt die Tilgung des Studentenkredits. Die monatliche Rate kannst du weitgehend selbst bestimmen. Allerdings muss der Studienkredit innerhalb von 25 Jahren zurückbezahlt werden. Zweimal jährlich kannst du deine Kreditrate beim KFW Studentenkredit anpassen. Zudem sind Sondertilgungen bei dem KfW-Studienkredit jederzeit möglich.

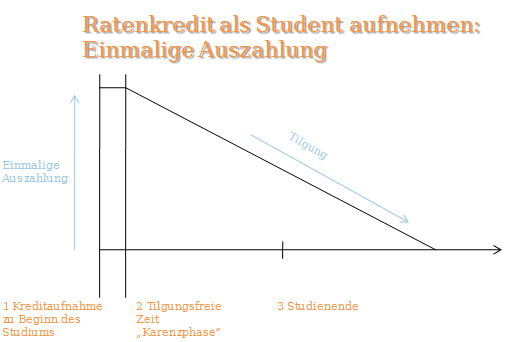

Ratenkredit: einmalige Auszahlung beim Kredit für Studenten

Sehr unterschiedlich hingegen gestaltet sich der Kredit als Student mit einmaliger Auszahlung. Dies ist ein Ratenkredit mit freier Verwendung. Daher wird der Kreditbetrag in einer Summe ausbezahlt. In der Regel beginnt die Rückzahlung unmittelbar, es ist aber möglich eine tilgungsfreie Zeit individuell mit der Bank zu vereinbaren. Da das Geld nicht jeden Monat aufs Konto kommt, eignet sich der Kredit für Studenten mit einmaliger Auszahlung gut für einmalige Anschaffungen, für die gerade nicht Geld zur Verfügung steht: Laptop, Wohnungseinrichtung, Fachbücher, Ersatz der defekten Spülmaschine und vieles mehr. Den Kredit für Studenten mit einmaliger Auszahlung kannst du auch zusätzlich zu BAföG oder dem KFW Studiendarlehen aufnehmen. Sogar die ungewöhnliche Idee einen Kredit für Studienschulden aufzunehmen, kann sinnvoll sein. Für anstehende Anschaffungen während des Studiums kannst du »hier« deine monatliche Rate berechnen.

Kriterien für die Zuteilung: Kredit als Student mit einmaliger Auszahlung vs. Kredit für Studenten mit monatlicher Auszahlung

Kriterien für die Zuteilung beim Kredit für Studenten mit einmaliger Auszahlung

Für die Beantragung eines Kredits für Studenten mit einmaliger Auszahlung gibt es ein paar Kriterien, die für die Zuteilung erfüllt sein müssen. Dies hat den Hintergrund, dass sich Kreditgeber vor Zahlungsausfällen schützen müssen. Aber auch dich als Kunden schützen diese Kriterien, zum Beispiel vor zu hohen Kreditbeträgen, die dann nicht mehr zurückzahlbar wären. Grundsätzlich hat jede Bank etwas unterschiedliche Kriterien für die Zuteilung von Krediten. Allerdings ähneln die Kriterien für die Zuteilung in vielen Punkten. Beim Kredit für Studenten mit einmaliger Auszahlung sind folgende Voraussetzungen zu erfüllen:

- Wohnsitz in Deutschland

- Volljährig

- deutsches Bankkonto

- regelmäßiges Einkommen von mind. 600 Euro bei oder Bürge mit regelmäßigem Einkommen

- Keine harten negativen Einträge in der SCHUFA Auskunft.

Kriterien für die Zuteilung beim Kredit für Studenten mit monatlicher Auszahlung

Den Kredit für Studenten mit monatlicher Auszahlung der KFW erhältst du unabhängig vom Einkommen. Auch ist kein Bürge notwendig. Folgende Voraussetzungen gibt es beim Kredit für Studenten mit monatlicher Auszahlung der KFW:

- Wohnsitz in Deutschland

- Alter: 18 bis 44 Jahre

- Beantragung vor dem 10. Fachsemester

Zinsfestschreibung: Kredit für Studenten mit einmaliger Auszahlung vs. Kredit für Studenten mit monatlicher Auszahlung

Beim Kredit für Studenten mit einmaliger Auszahlung ist der Zins über die gesamte Laufzeit festgeschrieben. Dabei hängt der Zins von deiner Bonität als Student ab. Ein Bürge mit guter Bonität kann den Zins sehr merklich senken. Bei einem größeren Betrag geht es dabei nicht um Peanuts die du sparst, sondern um ordentlich Asche.

Beim Kredit für Studenten mit monatlicher Auszahlung (KFW) hingegen ist der Zins nicht festgeschrieben. Stattdessen ist er von der Entwicklung am Kreditmarkt abhängig. Der Zins für den Kredit für Studenten mit monatlicher Auszahlung ist dabei an den Euribor Index gekoppelt. Diese Koppelung bewirkt, dass die späteren monatlichen Tilgungsraten in einem gewissen Korridor schwanken können. Alternativ kannst du diese Schwankungen aber auch ausgleichen, indem du mit der KFW vereinbarst die Rückzahlungsphase zu verlängern oder zu verkürzen.

Kredit als Student: Weitere Möglichkeiten

Außer dem Ratenkredit für Studenten und dem klassischen Studienkredit der KFW gibt es noch weitere Möglichkeiten zur Finanzierung des Studiums. Diese sind unter anderem:

- BAföG

- Stipendien von Stiftungen oder z.B. auch von der Bundeswehr oder des Arbeitgebers

- Minikredite z.B. über 300 €, 500 €, 1000 € oder sogar 3.000 €

- Dispokredite, also Kredite durch Überziehen des Kontos ins Minus

Welche Unterschiede und Gemeinsamkeiten zwischen BAföG, klassischen Studentenkrediten und einem Ratenkredit als Student bestehen

Zwischen einem Ratenkredit als Student, der Förderung durch BAföG und einem Studiendarlehen der KfW Bank gibt es strukturelle Unterschiede. In der folgenden Tabelle sind die wichtigsten Unterschiede der drei Finanzierungsarten aufgeführt:

Studentenkredit vs BAföG vs KFW Kredit

Ratenkredit als Student | BAföG | Studentenkredit z.B. von der KfW Bank |

|

| Voraussetzungen |

|

|

|

| Zinsen | Häufig zwischen 2 und 4 %. Bei exzellenter Bonität unter 1 % möglich. | Zinslos | Variabel, aber ungefähr 4 % |

| Rückzahlung | Sofort in monatlichen Raten | Rückzahlung erfolgt spätestens fünf Jahre nach der letzten Kreditauszahlung | Nach Ablauf der Laufzeit und einer Karenzzeit von 18 Monaten |

| Auszahlung und Verwendungszweck | Auf einmal zweckgebunden oder zur freien Verfügung | Monatlich zur Studienfinanzierung | Monatlich zur Studienfinanzierung |

| Besonders geeignet für | Einmalige Anschaffungen während des Studiums wie z.B. Wohnungseinrichtung 🏠, Umzug 🚚 , Computer 💻 , Fachbücher 📚, Seminare 👩🏫 etc. | Komplette Finanzierung des Studiums oder als Unterstützung, wenn noch andere Geldquellen vorhanden | Komplette Finanzierung des Studiums oder als Unterstützung, wenn noch andere Geldquellen vorhanden |

Deine Möglichkeiten beim Kredit als Student: Studentenkredit vs BAföG vs KFW Kredit

Die Unterschiede bei Auszahlungs- und Rückzahlungsphasen aber auch hinsichtlich empfohlener Verwendung zeigen, wie sehr sich ein Ratenkredit als Student mit einmaliger Auszahlung von einem Studienkredit oder dem BAföG unterscheiden. Wer plant, als Student einen Kredit aufzunehmen, sollte daher eine klare Vorgehensweise im Kopf haben!

Ein Ratenkredit als Student die richtige Finanzierung, wenn du einen kurzfristigen Finanz-Engpass überwinden musst. Aber auch wenn du als Student nicht aufschiebbare Anschaffungen sofort tätigen musst, ist ein Ratenkredit oder ein Sofortkredit bis 3.000 € der richtige Studentenkredit.

Wenn du hingegen als Student einen langfristigen Kredit ohne Einkommen beantragen möchtest, ist der KfW-Studienkredit (174) die bessere Wahl für dich. Bevor du dich aber vorschnell um den KFW Kredit kümmerst, solltest du erst versuchen BAföG zu beantragen. Die Voraussetzungen sind beim BAföG zwar höher als beim KFW Studienkredit, dafür sind die Konditionen aber auch deutlich besser! Wenn du nicht ausreichend BAföG bekommst, um dein Leben als Student zu finanzieren, kannst du die Lücke mit dem KFW Studienkredit schließen. Das BAföG besser geeignet ist als der KFW Studienkredit, liegt unter anderem an der günstigeren Verzinsung. Denn das BAföG wird schließlich zinslos vergeben, während du auf den KfW Studienkredit Zinsen zahlen musst. Aber auch der maximal möglichen Schuldenerlass von fast 40 % beim BAföG, macht deutlich, dass sich die aufwendigere Beantragung mehr als lohnt!

Auch wenn Du BAföG beziehst, kannst Du einen zusätzlich einen KFW Studentenkredit beantragen

Die BAföG-Unterstützung orientiert sich am Einkommen der Eltern. Deswegen kann diese Unterstützung oft geringer ausfallen, als erhofft. Um die Finanzlücke auszugleichen, kannst du einen KFW Studentenkredit beantragen. Hierbei solltest du allerdings beachten, dass du später beide Forderungen zurückzahlen musst, und somit eine hohe finanzielle Belastung auf dich zukommt.

Vor dem Beantragen eines Studentenkredits mit unserem Bedarfsrechner für Studierende Kredithöhe bestimmen!

Studenten benötigen im Durchschnitt jeden Monat 918 EUR. Im Einzelfall kann der Betrag aber insbesondere in teuren Städten wie München, Frankfurt, Stuttgart, Berlin aber auch deutlich nach oben abweichen. Daher gibt es bei Konto-Kredit-Vergleich.de den Bedarfsrechner für Studierende. Falls du vermutest, dass deine monatlichen Kosten höher als die Einnahmen kannst du über den Bedarfsrechner Gewissheit erlangen. Damit findest du heraus, wie viel Kredit du als Student brauchst um z.B. einen KFW Studentenkredit oder einen Ratenkredit zu beantragen .

BAföG + Ratenkredit Hybrid beim Studentenkredit: Kredit für Studienschulden aufnehmen?

Ein etwas spezielles Gestaltungsmodell ist das Hybridmodell beim Studentenkredit. Beim Hybridmodell wird der derzeit günstige Zins eines Ratenkredits mit den hohen Nachlässen für Frühtilger beim BAföG kombiniert. Das BAföG wird also vorzeitig zurückbezahlt, wodurch der Staat Nachlässe bis 40 % gewährt. Das Geld wird zuvor aus einem günstigen Ratenkredit aufgenommen. Sofern Eigenmittel vorhanden sind, werden diese vorrangig eingesetzt.

Je nach Bonität und gewährtem Zinssatz kann sich die geschickte Kombination von BAföG und Kredit finanziell lohnen. Wenn du kurz vor der Rückzahlung deines BAföGs stehst, kannst du dir hier deine Kreditrate berechnen. Somit kannst du testen, ob es sich lohnt einen Kredit für Studienschulden aufzunehmen.

Kredit für Studenten (einmalige Auszahlung) mit Eltern als Mitantragsteller

Ein Zweit- oder Mitantragsteller bzw. Bürge mit guter Bonität stellt eine hohe Sicherheit für die Bank dar. Deshalb wird ein Kreditgesuch mit einem solventen Mitantragsteller häufig bewilligt. Im Unterschied zur Bürgschaft, kann ein Mitantragsteller die Haftung nicht begrenzen, sondern haftet immer zur vollen Höhe.

Als Mitantragsteller eignen sich neben den eigenen Eltern auch Bekannte, Verwandte, ggf. Kinder – und – der Ehepartner. Besonders gute Konditionen erhältst du zumeist beim einmalig ausgezahlten Kredit für Studenten mit Eltern als Mitantragsteller und einer selbstschuldnerischen Bürgschaft der Eltern.

Einmalige Auszahlung beim Kredit für Studenten: Gute Bonität des Mitantragstellers wichtig

Die Bonität des Mitantragstellers muss stimmen. Dies wird anhand von einzureichender Dokumente wie Einkommensnachweise von den Banken geprüft. Bei einem regelmäßigen Einkommen mittlerer Höhe und positiver Schufa sind die Chancen auf gute Kreditkonditionen jedoch ausgezeichnet. Ebenfalls wichtig zu wissen: Treten Eltern als Mitantragsteller auf, haften sie dafür.

Kredit als Student ohne Einkommen beantragen

Ohne Einkommen und Bürgen wird ein Kredit als Student bei einer Bank abgelehnt. Wenn du einen Kredit als Student aufnehmen möchtest, sollte dein Einkommen über 600 Euro netto betragen. Aber auch mit weniger als 600 Euro Einkommen, stehen dir außer BAföG oder KFW Kredit noch 2 weitere Möglichkeiten offen.

Studentenkredit beantragen: 1. Möglichkeit für einen Kredit als Student ohne Einkommen

Für kurzfristigen Geldbedarf kannst du auf Minikredite bis maximal 62 Tagen Laufzeit ausweichen. In dem Ratgeber Kredit ohne Einkommensnachweis habe ich beschrieben, dass du bei Ferratum* auch ohne Einkommensnachweise einen Kredit bekommen kannst. Ohne Expressoption kostet dich der Ferratum Kredit etwa 5 Euro für 600 Euro Kredit für 30 Tage.

Studentenkredit beantragen: 2. Möglichkeit für einen Kredit als Student ohne Einkommen

Für einen längerfristigen Kredit hast du durch einen Zweitantragsteller bzw. Bürgen aber auch ohne 600 Euro Einkommen die Möglichkeit einen Kredit für dein Studium zu erhalten. Eine weitere Möglichkeit einen Studentenkredit ohne Einkommen zu erhalten, sind Sicherheiten anzubieten. Mit einem Kreditvermittler wie z.B. smava* kannst du schnell und ohne weitere Verpflichtungen feststellen, welche Möglichkeiten dir für einen Kredit als Student ohne Einkommen offen stehen. Der Verwendungszweck für den Studentenkredit ist „freie Verwendung“.

Jetzt Kreditrate für Studentenkredit berechnenStudentenkredit beantragen: Negative SCHUFA Auskunft? → Kredit als Student ohne SCHUFA oder trotz negativer SCHUFA

Auch Studenten können einen Kredit mit negativer SCHUFA erhalten. Für Kredite bis 1.000 Euro solltest du als Student mit negativer SCHUFA einen Minikredit wählen. Empfehlenswerte Anbieter für Minikredite sind Ferratum*, Cashper* oder Vexcash*. Für Beträge oberhalb von 1000 Euro sind Kreditvermittler wie SMAVA* eine realistische Möglichkeit einen Studentenkredit trotz negativem SCHUFA Eintrag zu erhalten.

Notwendige Unterlagen um den Studentenkredit oder Kredit als Student mit einmaliger Auszahlung zu beantragen

Hast du dich für eine passende Bank entschieden, benötigst du folgende Unterlagen um einen Kredit abzuschließen:

- Personalausweis oder Reisepass und Meldebescheinigung

- Deine letzten drei Gehaltsnachweise aus einem Nebenjob, falls vorhanden.

- Falls weitere Einkünfte aus Kapitalvermögen oder Mieteinnahmen vorhanden sind, entsprechende Nachweise darüber

- Nachweise über Ihre monatlichen Ausgaben wie beispielsweise Kontoauszüge. Damit kann die Bank Ihr frei verfügbares anhand der Formel ‚Summe der Einnahmen‘ – ‚Summe der Ausgaben‘ bestimmen

- Falls der Kredit mit einem Bürgen oder Mitantragsteller abgeschlossen wird, muss auch dieser einen Ausweis sowie Nachweise über das frei verfügbare Einkommen bereithalten.

Beim online Kreditantrag musst du dich identifizieren. Am einfachsten und schnellsten geht die Personalien Feststellung über die Videokamera deines Smartphones oder Computers. Das Verfahren nennt sich Videoident. Des Weiteren kannst du dich alternativ mit einem PostIdent Coupon in einer Postfiliale deiner Wahl identifizieren lassen. Für beide Verfahren benötigst du ein gültiges Ausweisdokument.

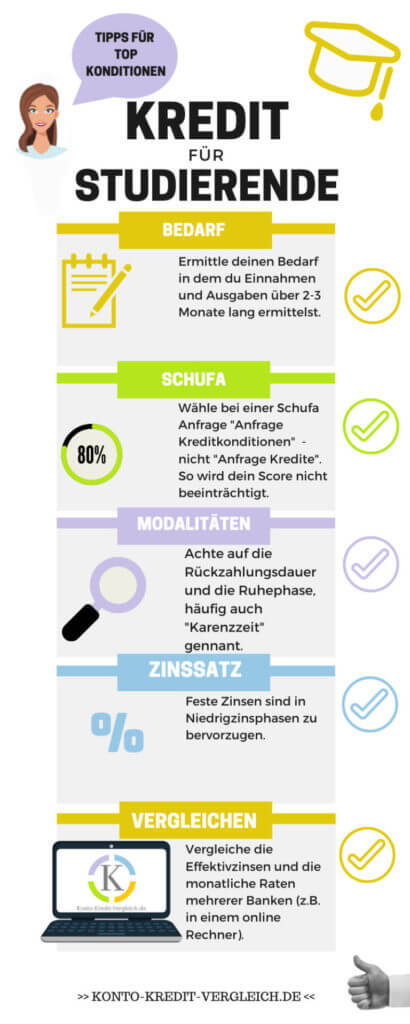

Studentenkredit beantragen: Tipps für gute Konditionen beim Kredit als Student

Die Infografik zeigt wie man als Student Top-Konditionen bei einem Kredit bekommt:

1. Bedarf ermitteln

Die Ermittlung des Bedarfs beginnt dabei schon vor der eigentlichen Aufnahme des Kredits. Durch eine genaue Bedarfsermittlung vermeidest du unnötig hohe Kreditkosten, für Geld, dass du gar nicht benötigst. Mache dir den Bedarfsrechner zunutze um deine Einkommenslücke während des Studiums zu bestimmen

2. Keine Angst vor der Schufa haben

Die Übermittlung des richtigen Parameters „Konditionenanfrage“ bei der Kredit Anfrage ist bei den meisten Kredit Dienstleistern wie Smava* Standard. Dieser Anfragetyp verschlechtert deinen Schufa Score nicht. Die Angst vor der Schufa ist daher häufig unbegründet.

3. Bürgen und Sicherheiten nutzen

Mit einem Bürgen mit guter Bonität erhältst du auch als Student einen günstigen Ratenkredit. Zudem bietet es sich an Sicherheiten wie beispielsweise ein Auto oder Ähnliches anzubieten. Im Artikel Vor-und Nachteile von Kreditsicherheiten findest du mehr über Kreditsicherheiten und was deren Vor- und Nachteile sind.

4. Mehrere Anfragen stellen

Um einen günstigen Kredit zu erhalten ist es als Student aufgrund der schlechteren Bonität besonders wichtig Banken und Konditionen miteinander zu vergleichen. Der Vorteil eines Kredit-Dienstleisters liegt darin, dass mit nur einer Anfrage* die Konditionen bei circa 30 Banken abgeklopft werden. So erhältst du den Kredit als Student zu besten Konditionen und sparst dir teure Aufschläge. Schließlich ist das Geld als Student meistens schon knapp genug und muss nicht an teure Bankberater fließen.

Jetzt Kreditrate für Studentenkredit berechnenFazit: Beim Beantragen des Studentenkredits steht dir Hilfe zur Verfügung

Selbst wenn der Prüfungsstress überhand nimmt, müssen Studierende deshalb nicht verzagen, wenn es um die Beantragung eines Studentenkredits geht. Denn mit der Unterstützung des richtigen Finanzierungspartners* kann ein Teil der anfallenden Arbeiten delegiert werden. Dabei reichen Hilfestellungen von der Bestimmung des möglichen Kreditrahmens bis zur Auswahl einer passenden Bank. Hierbei wird ebenfalls die Bonität berücksichtigt. Mit einer günstigen Finanzierung kannst du dabei jeden Monat viel Geld sparen. Daher lohnt es sich häufig, wenn du dir beim Beantragen des Studentenkredits die Hilfe eines Kreditvermittlers zu Nutze machst. Aber auch mit den Einsparungen, die ein Studentenkonto mit sich bringt, können Studierende sich mehr im Alltag gönnen. Mit einem Studentenkonto Vergleich schröpfst du deine Ausgaben für ein Girokonto aufs Notwendigste zurück.

____

**Das geht aus dem Studienkredit-Test des Centrums für Hochschulentwicklung (CHE) hervor.

*Affiliate Link: Wenn Du über einen dieser Links von meiner Webseite zu einem Anbieter gelangst und dort ein Konto eröffnest, erhalte ich unter Umständen eine Provision. Mehrkosten für Dich entstehen dadurch nicht. Für die Nutzung dieser Links ein ❤️ HERZLICHES DANKE! ❤️

Disclaimer: Es handelt sich um gut recherchierte, aber dennoch unverbindliche Informationen.