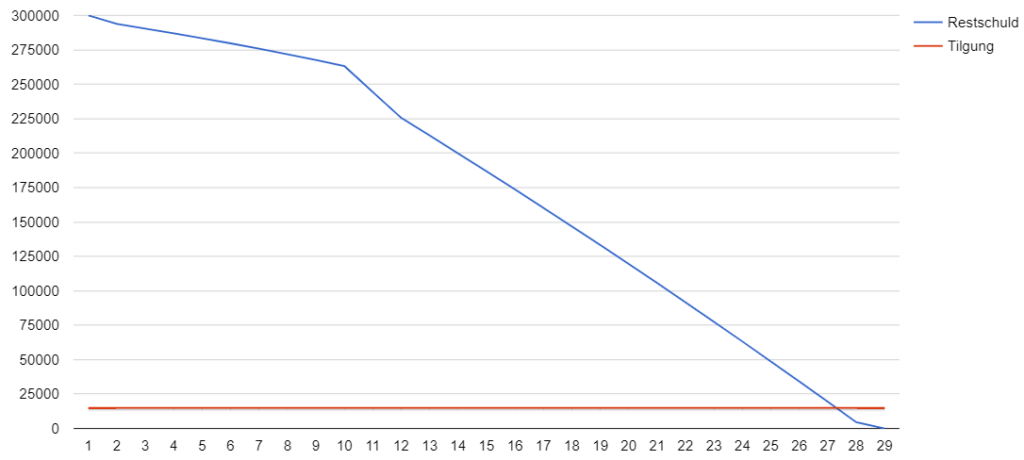

Wer 2021 nach einer Anschlussfinanzierung für seine Immobilie sucht, profitiert vom Niedrigzins. Die Niedrigzinsphase sollte dazu genutzt werden den Immobilienkredit mit einer höheren Tilgung zurückzuzahlen. Auf Dauer ist ein Kredit eine Belastung und es ist daher besser die Restschuld schnell zu tilgen. Es ist daher günstiger den Niedrigzins zu nutzen, um die Restschuld mit der Anschlussfinanzierung schneller zu tilgen. In unserem Beispiel zeigen wir, wie du mit einer vorzeitige Anschlussfinanzierung in Kombination mit höherer Tilgung 10 Jahre an Kreditlaufzeit sparen kannst.

Wie es funktioniert

Was du hier lernen kannst

- Wie es funktioniert

- Immobilienkredit durch Niedrigzins schnell zurückzahlen

- Durch die Umschuldung deiner Baufinanzierung auf einen günstigeren Kredit knickt die Restschuld nach unten ab.

- Immobilienkredit nach zehn Jahren Laufzeit kostenlos kündbar

- Für die Anschlussfinanzierung ist Eigeninitiative notwendig

- Tilgung flexibel aufstellen

- Was ein Forward Darlehen ist und wann es sich lohnt

- Die Anschlussfinanzierung von einer anderen Bank kann sich lohnen

- 10 Tipps für deine Anschlussfinanzierung

- Konditionen der Anschlussfinanzierung verhandeln

- Bei der Anschlussfinanzierung Eigeninitiative zeigen

- Sichere dir günstige Zinsen für die Anschlussfinanzierung

- Sondertilgungen bei der Anschlussfinanzierung vereinbaren

- Spare Eigenkapital an

- Nutze den Niedrigzins für eine höhere Tilgung bei der Anschlussfinanzierung

- Monatliche Rate bei der Anschlussfinanzierung neu justieren

- Zinsbindung bei der Anschlussfinanzierung anpassen

- Eine günstige Anschlussfinanzierung dank Sonderkündigungsmöglichkeit bekommen

- Grundschuld übertragen bei Anschlussfinanzierung mit Bankenwechsel

- Fazit: Anschlussfinanzierung beim Immobilienkredit – 10 Jahre gespart

- Anhang: Die der obigen Grafik zugrunde liegenden Daten der Anschlussfinanzierung

- Tilgungsplan erste 10 Jahre

- Tilgungsplan Anschluss Finanzierung

Wer in 2023 einen Kreditvertrag für eine Immobilie abschließt, profitiert vom immer noch historisch niedrigen Zins. Dabei wird der mit der Bank vereinbarte Zinssatz zu Beginn des Kreditvertrags festgeschrieben. Der Zins gilt dann bis zum Ende der Zinsbindung. Übliche Zinsbindungen sind 10,15,20 oder sogar 30 Jahre.

Ist die Zinsbindung abgelaufen, bevor die Kreditsumme getilgt wurde, verbleibt eine Restschuld. Die Restschuld muss beglichen werden oder über einen Anschlusskredit finanziert werden. Wurde die ursprüngliche Finanzierung vor fünf, zehn Jahren oder noch weiter zurück abgeschlossen, kann bei einer Umschuldung des Darlehens nun von viel günstigeren Kreditkonditionen profitiert werden. Durch diese Konstellation kannst du die Tilgung erhöhen werden, ohne dass sich die Rate ändert.

Immobilienkredit durch Niedrigzins schnell zurückzahlen

Der geringe Zins ist ein wichtiger Punkt bei der Immobilienfinanzierung. Wer die gesparten Zinsen in eine höhere Tilgung steckt, profitiert von einer viel schnelleren Rückzahlung. Waren vor 10 Jahren noch Zinsen von 4 % und mehr üblich, bekamen 2021 Kreditnehmer mit guter Bonität Baufinanzierungen von unter 1 % Zinsen. Eine Anschlussfinanzierung war damals eine gute Gelegenheit, den Niedrigzins zu nutzen und die Restschuld bei der Anschlussfinanzierung schnell zu tilgen.

Durch die Umschuldung deiner Baufinanzierung auf einen günstigeren Kredit knickt die Restschuld nach unten ab.

Wenn du vor 10 Jahren ein Haus gekauft hast und mit 4 % Zinsen und 1 % Tilgung gekauft hast, würde die eigentliche Finanzierung knapp über 40 Jahre laufen. Wenn du den Vertrag nach 10 Jahren kostenlos auf eine günstige Finanzierung umschuldest verkürzt sich die Restlaufzeit auf gerade mal 19 Jahre und 4 Monate. Dabei wird die Restschuld von 262.156,32 € mit 4,7 % getilgt, ohne dass sich die ursprüngliche Rate von 1250 Euro im Monat ändert. Durch die Umschuldung deiner Baufinanzierung auf einen günstigeren Kredit knickt die Restschuld nach unten ab.

Immobilienkredit nach zehn Jahren Laufzeit kostenlos kündbar

Ein Immobilienkredit ist nach zehn Jahren Laufzeit kostenlos kündbar. Das Sonderkündigungsrecht nach § 489 BGB verpflichtet die Banken eine kostenlose Kündigung nach 10 Jahren Laufzeit zu ermöglichen. Die Kündigungsfrist beträgt dabei sechs Monate.

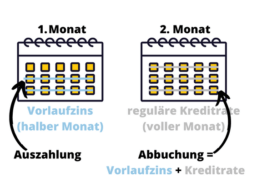

Die zehn Jahre berechnen sich nach dem Zeitpunkt der Auszahlung. Wenn der Kreditvertrag also im Januar geschlossen wurde, dass Darlehen aber erst im März ausbezahlt wurde, beginnt die 10-Jahres Frist im März.

Je höher die Restschuld ist, desto mehr lohnt sich die Refinanzierung. Im obigen Rechenbeispiel konnten bei einem 300.000 Euro teuren Haus etwa 10 Jahre Kreditlaufzeit eingespart werden. Daher ist es wichtig, bei der Anschlussfinanzierung auf günstige Konditionen zu achten. Denn das spart viel bares Geld. Baufinanzierungsvergleiche zeigen, dass es große Unterschiede zwischen den Banken gibt. So kann man ein zehnjähriges Darlehen schon für 0,5 Prozent Zinsen erhalten. Andere Banken können für das gleiche Darlehen aber auch 1 bis 1,5 Prozent Zinsen nehmen.

Für die Anschlussfinanzierung ist Eigeninitiative notwendig

Als Kunde solltest du nicht warten, bis dir die Bank ein neues Angebot macht. Effektiver ist es, etwa sechs Monate vor Ablauf der Zinsbindung Vergleichsangebote einzuholen. Somit hast du bei der Anschlussfinanzierung über die eigene Bank eine bessere Position! Um wirklich gute Konditionen bei der Anschlussfinanzierung zu erhalten ist also Eigeninitiative notwendig.

Aber nicht nur ein günstiger Zinssatz ist bei der Anschlussfinanzierung wichtig. Viele Eigenheimbesitzer achten bei der Umschuldung des Kredits auf höhere und flexible Möglichkeiten zur Tilgung.

Tilgung flexibel aufstellen

Der Kredit ist umso schneller abbezahlt, je höher die Tilgungsrate ist. Es ist ratsam 3 Prozent oder mehr an Tilgungsrate zu vereinbaren. Zudem solltest du Sondertilgungen vereinbaren. Dann kann das Weihnachtsgeld, eine Erbschaft genutzt werden, um Einmalzahlungen zu leisten. Diese Sondertilgung sollte man sich offenhalten, denn sie beschleunigt die Rückzahlung. Es besteht dabei natürlich keine Pflicht zur Sondertilgung.

Aber der umgekehrte Fall ist ebenso wichtig. Wenn du plötzlich sinkende Einnahmen aufgrund Arbeitsplatzverlust oder Kurzarbeit hast, gibt ein anpassbarer Tilgungssatz Sicherheit. Auch die Geburt eines Kindes kann die Hausfinanzierung auf wackelige Beine stellen, weshalb ein variabler Tilgungssatz wichtig ist.

Bleibe bei Kreditverträgen durch Tilgungssatzwechsel flexibel. Hiermit kannst du die Tilgung während der Laufzeit ändern.

Was ein Forward Darlehen ist und wann es sich lohnt

Ein Forward Darlehen ist eine Absicherung gegen steigende Zinsen. Wenn du erst später einen Anschlusskredit benötigst, kannst du dir mit einem Forward Darlehen das aktuell günstige Zinsniveau sichern. Das Darlehen kann bis zu fünf Jahre in die Zukunft abgeschlossen werden. Hierfür ist ein Zinsaufschlag fällig.

Ein Forward–Darlehen lohnt sich, wenn die Zinsen bis zur Ablösung des alten Darlehens stärker als der Zinsaufschlag des Forward Darlehens steigen.

Die Anschlussfinanzierung von einer anderen Bank kann sich lohnen

Der Vorteil der aktuellen Bank ist, dass sie dich kennt und im Fall Immobilie eine eingetragene Grundschuld hat. Daher ist eine Anschlussfinanzierung bei der bisherigen Bank meist unproblematisch. Der Wechsel der Bank bei der Anschlussfinanzierung ist hingegen mit etwas Aufwand verbunden. Schließlich muss die neue Bank zwei Dinge tun:

- Deine Bonität neu einschätzn

- Die Grundschuld eintragen lassen

Letzteres geht nur über einen Notar und ist mit Kosten verbunden. Es kann sich dennoch lohnen, da die Zinsen in unseren Baufinazierungs-vergleich sehr unterschiedlich bei den einzelnen Banken sind.

10 Tipps für deine Anschlussfinanzierung

Läuft die Zinsbindung deiner Baufinanzierung aus, ist meistens eine Anschlussfinanzierung notwendig. Bei der Anschlussfinanzierung hast du die Möglichkeit den Vertrag neu zu verhandeln. Dies betrifft die Zinskonditionen aber auch z.B. Sondertilgungen und deren Höhe oder variable Tilgungssätze.

Damit alles reibungslos läuft, habe ich dir ein paar Tipps zusammengestellt.

Konditionen der Anschlussfinanzierung verhandeln

Du solltest nicht warten, bis dir die Bank ein Angebot macht. Effektiver ist es, etwa sechs Monate vor Ablauf der Zinsbindung Vergleichsangebote anderer Banken einzuholen. Hierzu kannst du Baufinanzierungsrechner aus dem Internet benutzen. Somit hast du bei der Anschlussfinanzierung über die eigene Bank eine bessere Position. Diese Position kannst du nutzen um Sachen wie kostenlose Sondertilgungen oder bessere Zinskonditionen mit der Bank zu verhandeln.

Bei der Anschlussfinanzierung Eigeninitiative zeigen

Bei einer Anschlussfinanzierung solltest du den ersten Schritt machen. Beginne damit, etwa 6 Monate vor Ende der Zinsbindung dir Vergleichsangebote einzuholen. Lege diese Angebote auch deiner Bank vor. Wenn du hingegen auf die Bank wartest, ist es meistens zu spät sich um andere Angebote zu kümmern.

In jedem Fall solltest du nicht nur das Angebot der jetzigen Bank in der Hand haben. Denn durch eine Umschuldung zu einer günstigen online Bank lässt sich meistens Geld sparen. Daher ist es wichtig, bei der Anschlussfinanzierung Eigeninitiative zu zeigen und den ersten Schritt zu machen.

Sichere dir günstige Zinsen für die Anschlussfinanzierung

Die aktuellen Bauzinsen sind so tief wie noch nie. Daher wird die Anschlussfinanzierung viel günstiger als die erste. Wenn es bis zu deiner Anschlussfinanzierung noch dauert, kannst du dir die günstigen Zinskonditionen durch ein Forward-Darlehen bis zu 5,5 Jahre im Voraus sichern.

Sondertilgungen bei der Anschlussfinanzierung vereinbaren

Durch Sondertilgungen kannst du das Weihnachtsgeld oder eine Erbschaft nutzen, um Einmalzahlungen zu leisten. Diese Sondertilgung sollte man sich offenhalten, denn sie beschleunigt die Rückzahlung. Es besteht dabei natürlich keine Pflicht zur Sondertilgung.

Spare Eigenkapital an

Haben du neben ausreichend Eigenkapital angespart, kannst du es bei der Anschlussfinanzierung nutzen, um Restschuld und Zinsbelastung zu reduzieren. Das Anschlussdarlehen wird umso günstige, desto mehr Eigenkapital vorhanden, oder je niedriger die Immobilie beliehen wird.

Nutze den Niedrigzins für eine höhere Tilgung bei der Anschlussfinanzierung

Durch die günstigeren Zinsen einerseits und die geringere Restschuld andererseits kannst du deine Tilgung stark erhöhen. Dabei ändert sich die monatliche Rate nicht. In unserem Beispiel weiter oben, konnte die Anschlussfinanzierung mit 4,7 Prozent getilgt werden, während bei der Erstfinanzierung nur mit 1 Prozent getilgt wurde. Durch diesen Kniff konnte der Kredit 10 Jahre schneller zurückgezahlt werden. Und das mit gleicher monatlicher Rate!

Monatliche Rate bei der Anschlussfinanzierung neu justieren

Wenn sich dein finanzieller Spielraum seit der Erstfinanzierung verändert hat, solltest du deine monatliche Rate neu justieren. Wenn du dir bei der Anschlussfinanzierung eine höhere Rate leisten kannst, beschleunigt dies die Tilgung des Kredits.

Zinsbindung bei der Anschlussfinanzierung anpassen

Die Anschlussfinanzierung ist ein neuer Vertrag. Dementsprechend kann die Zinsbindung neu festgelegt werden. Bei den niedrigen Zinsen, ist es womöglich sinnvoll, dass du dir diese mit einer langen Zinsbindung sicherst. Allerdings können die Zinsen später auch noch niedriger sein. Allerdings lohnt sich eine Spekulation darauf beim geringen Zinsniveau kaum.

Eine günstige Anschlussfinanzierung dank Sonderkündigungsmöglichkeit bekommen

Läuft deine Baufinanzierung bereits zehn Jahre, kannst du den Vertrag kündigen und umschulden. Denn mit dem Sonderkündigungsrecht nach § 489 BGB darf die Bank nach 10 Jahren Laufzeit keine Vorfälligkeitsentschädigung erheben. So kannst du die aktuellen Zinsen für deine Anschlussfinanzierung nutzen. Wenn du deine Tilgung erhöhst, kannst du – wie im Beispiel – einige Jahre an Kreditlaufzeit bei gleichbleibender Rate sparen

Grundschuld übertragen bei Anschlussfinanzierung mit Bankenwechsel

Auch die Anschlussfinanzierung muss über das Grundbuch abgesichert werden. Hierzu kann die Grundschuld an die neue Bank übertragen werden.

Fazit: Anschlussfinanzierung beim Immobilienkredit – 10 Jahre gespart

Durch eine vorzeitige Anschlussfinanzierung in Kombination mit einer damit möglichen höheren Tilgung kannst du viele Jahre an Kreditlaufzeit sparen. In unserem Beispiel konnten wir 10 Jahre an Kreditlaufzeit sparen. Es lohnt sich daher also, nach 10 Jahren Kreditlaufzeit vom Sonderkündigungsrecht Gebrauch zu machen und ein neues Angebot für die Finanzierung der Immobilie einzuholen. Die besten Konditionen findest du in diversen Baufinanzierungsrechnern im Internet. Dieses Angebot kannst du entweder nutzen, um mit der bestehenden Bank die Konditionen neu zu verhandeln, oder aber auch um zu einem anderen Anbieter zu wechseln.

Anhang: Die der obigen Grafik zugrunde liegenden Daten der Anschlussfinanzierung

Tilgungsplan erste 10 Jahre

| Jahr | Rate (EUR) | Zinsanteil (EUR) | Tilgungsanteil (EUR) | Restschuld am Periodenende (EUR) |

|---|---|---|---|---|

| 1. Jahr | 1250 € Rate | 1000 € Zins | 250 € Tilgung | 299750 € Restschuld |

| 2. Jahr | 15000 € Rate | 11819,88 € Zins | 3180,12 € Tilgung | 293764,28 € Restschuld |

| 3. Jahr | 15000 € Rate | 11690,33 € Zins | 3309,67 € Tilgung | 290454,61 € Restschuld |

| 4. Jahr | 15000 € Rate | 11555,48 € Zins | 3444,52 € Tilgung | 287010,09 € Restschuld |

| 5. Jahr | 15000 € Rate | 11415,16 € Zins | 3584,84 € Tilgung | 283425,25 € Restschuld |

| 6. Jahr | 15000 € Rate | 11269,1 € Zins | 3730,9 € Tilgung | 279694,35 € Restschuld |

| 7. Jahr | 15000 € Rate | 11117,1 € Zins | 3882,9 € Tilgung | 275811,45 € Restschuld |

| 8. Jahr | 15000 € Rate | 10958,88 € Zins | 4041,12 € Tilgung | 271770,33 € Restschuld |

| 9. Jahr | 15000 € Rate | 10794,26 € Zins | 4205,74 € Tilgung | 267564,59 € Restschuld |

| 10. Jahr | 15000 € Rate | 10622,9 € Zins | 4377,1 € Tilgung | 263187,49 € Restschuld |

| Gesamtlaufzeit des Darlehens | ||||

| 40 Jahre 4 Monate |

Tilgungsplan Anschluss Finanzierung

| Periode | Rate (EUR) | Zinsanteil (EUR) | Tilgungsanteil (EUR) | Restschuld am Periodenende (EUR) |

|---|---|---|---|---|

| 11. Jahr | 15.000,00 € Rate | 2.450,19 € Zins | 12.549,81 € Tilgung | 238.212,21 € Restschuld |

| 12. Jahr | 15.000,00 € Rate | 2.324,12 € Zins | 12.675,88 € Tilgung | 225.536,33 € Restschuld |

| 13. Jahr | 15.000,00 € Rate | 2.196,79 € Zins | 12.803,21 € Tilgung | 212.733,12 € Restschuld |

| 14. Jahr | 15.000,00 € Rate | 2.068,16 € Zins | 12.931,84 € Tilgung | 199.801,28 € Restschuld |

| 15. Jahr | 15.000,00 € Rate | 1.938,25 € Zins | 13.061,75 € Tilgung | 186.739,53 € Restschuld |

| 16. Jahr | 15.000,00 € Rate | 1.807,03 € Zins | 13.192,97 € Tilgung | 173.546,56 € Restschuld |

| 17. Jahr | 15.000,00 € Rate | 1.674,50 € Zins | 13.325,50 € Tilgung | 160.221,06 € Restschuld |

| 18. Jahr | 15.000,00 € Rate | 1.540,64 € Zins | 13.459,36 € Tilgung | 146.761,70 € Restschuld |

| 19. Jahr | 15.000,00 € Rate | 1.405,42 € Zins | 13.594,58 € Tilgung | 133.167,12 € Restschuld |

| 20. Jahr | 15.000,00 € Rate | 1.268,85 € Zins | 13.731,15 € Tilgung | 119.435,97 € Restschuld |

| 21. Jahr | 15.000,00 € Rate | 1.130,91 € Zins | 13.869,09 € Tilgung | 105.566,88 € Restschuld |

| 22. Jahr | 15.000,00 € Rate | 991,56 € Zins | 14.008,44 € Tilgung | 91.558,44 € Restschuld |

| 23. Jahr | 15.000,00 € Rate | 850,84 € Zins | 14.149,16 € Tilgung | 77.409,28 € Restschuld |

| 24. Jahr | 15.000,00 € Rate | 708,72 € Zins | 14.291,28 € Tilgung | 63.118,00 € Restschuld |

| 25. Jahr | 15.000,00 € Rate | 565,14 € Zins | 14.434,86 € Tilgung | 48.683,14 € Restschuld |

| 26. Jahr | 15.000,00 € Rate | 420,12 € Zins | 14.579,88 € Tilgung | 34.103,26 € Restschuld |

| 27. Jahr | 15.000,00 € Rate | 273,65 € Zins | 14.726,35 € Tilgung | 19.376,91 € Restschuld |

| 28. Jahr | 15.000,00 € Rate | 125,73 € Zins | 14.874,27 € Tilgung | 4.502,64 € Restschuld |

| 29. Jahr | 4.511,40 € Rate | 8,76 € Zins | 4.502,64 € Tilgung | 0 € Restschuld |

| Gesamtlaufzeit des Darlehens | ||||

| 19 Jahre 4 Monat |

1 Gedanken zu „Anschlussfinanzierung beim Immobilienkredit – 10 Jahre gespart“

Kommentare sind geschlossen.