Im Wertpapierkredit Vergleich werfen wir einen Blick auf die Wertpapierkredit-Konditionen unterschiedlicher Anbieter. Wichtige Kriterien beim Vergleich der Konditionen von Wertpapier Krediten ist neben einem günstigen Zins auch die Frage, ob das Darlehen zweckgebunden ist, ob eine Meldung an die Schufa erfolgt und insbesondere auch, ob die Bereitstellung des Kredits kostenlos ist. Ich habe zahlreiche Depotanbieter miteinander verglichen und in diesem Wertpapierkredit Vergleich & Ratgeber zusammengefasst. Noch eine Sache zur Namensgebung, bevor wir mit dem Wertpapierkredit Vergleich & Ratgeber starten:

Wertpapierkredit Vergleich: Konditionen im Überblick

Hier findest du den besten Broker für einen Wertpapierkredit, der dir mehr bietet als billige Zinsen!

| 0 | Anbieter | Zinssatz p.a. | Kleinster Wertpapierkredit | Größter Wertpapierkredit | Beleihungsgrenzen | Meldung an die Schufa oder eine ähnliche Auskunftei? | Freie Verwendung | Zum Anbieter | |||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Degiro  | Der Zinssatz von 4,5 % gilt nur bei vorab beantragtem „Debit Geld“. Ohne Zuteilung von Debit-Geld beträgt der Zinssatz 5,9 % und wird jährlich (per annum) berechnet und monatlich in Rechnung gestellt. | Min: ohne Begrenzung | Max: ohne Begrenzung | Active Profil: bis zu 33% Trader Profil: Aktien: bis 70% Aktienfonds: bis 50% Anleihen: bis 50% Zertifikate: 0% | Schufa-Meldung: ja | Ohne Zweckbindung: ja | Zum Anbieter: DEGiro.de | |||||||||||||||

| 2 | Estably (IBKR)  Estably ist der Nachfolger von Estably mit Sitz in Liechtenstein | 0 ≤ 90.000 4,894% (BM + 1,5%) 90.000 ≤ 900.000 4,394% (BM + 1%) 900.000 ≤ 44.000.000 4,144% (BM + 0,75%) 44.000.000 ≤ 180.000.000 3,894% (BM + 0,5%) > 180.000.000 3,894% (BM + 0,5%) | Min: ohne Begrenzung | Max:ohne Begrenzung | Bis zu 50 % des Depots. | Schufa-Meldung: nein | Ohne Zweckbindung: ja | Zum Anbieter: Estably.com | |||||||||||||||

| 3 | Captrader (IBKR)  |

für andere Währungen wie zum Beispiel USD gelten andere (höhere) Zinssätze | Min: ohne Begrenzung | Max: 900.000 € | Bis zu 50 % des Depots. | Schufa-Meldung: nein | Ohne Zweckbindung: ja | Zum Anbieter: captrader.com | |||||||||||||||

| 4 | Interactive Brokers Irland (IBKR) IBKR Irland ist der Nachfolger von IBKR Luxemburg, welcher nicht mehr innerhalb Europa tätig ist. |

für andere Währungen wie zum Beispiel USD gelten andere (höhere) Zinssätze | Min: ohne Begrenzung | Max: ohne Begrenzung | Bis zu 50 % des Depots. | Schufa-Meldung: nein | Ohne Zweckbindung: ja | Weitere Informationen beim Anbieter direkt | |||||||||||||||

| 5 | Lynx (IBKR)  | 0 ≤ 90,000: 4,935% 90.000 ≤ 900.000: 4,435% 900.000 ≤ 44.000.000: 4,185% 44.000.000 ≤ 180.000.000: 3,935% > 180.000.000: 3,935% | Min: ohne Begrenzung | Max:ohne Begrenzung | Bis zu 50 % des Depots. | Schufa-Meldung: nein | Ohne Zweckbindung: ja | Zum Anbieter: Lynxbroker.de | |||||||||||||||

| 6 | Flatex  | Min: ohne Begrenzung | Max: 50.000 € | Aktien: bis 50% Anleihen: bis 70% siehe detailliertere Übersicht unten | Schufa-Meldung: ja | Ohne Zweckbindung: ja | Zum Anbieter: flatex.de | ||||||||||||||||

| 7 | S Broker  | Min: 10.000 € | Max: ohne Begrenzung | Aktien: bis zu 60 % Anleihen: bis zu 80 % siehe detailliertere Übersicht unten | Schufa-Meldung: nein | Ohne Zweckbindung: ja | Zum Anbieter: Sbroker.de | ||||||||||||||||

| 8 | Maxblue | Min: ohne Begrenzung | Max: ohne Begrenzung | Aktien: bis zu 60% Anleihen: bis zu 90 % Fonds: bis zu 90% | Schufa-Meldung: ja | Ohne Zweckbindung: ja | Zum Anbieter: maxblue.de | ||||||||||||||||

| 9 | Comdirect  | Min: 3.000 € | Max: ohne Begrenzung | Aktien: bis 50% Aktienfonds: bis 80% Anleihen: bis 80% siehe detailliertere Übersicht unten | Schufa-Meldung: nein | Ohne Zweckbindung: ja Comdirect hat keine Zweckbindung für den Wertpapierkredit. Hiervon macht die Bank jedoch eine Ausnahme: Der Kauf von Immobilien ist jedoch nicht gestattet. Renovierung von bereits vorhandenen Immobilien hingegen schon. | Zum Anbieter: comdirect.de | ||||||||||||||||

| 10 | Onvista  | Min: 5.000 € | Max: 750.000 € | Aktien: bis 70% Fonds: bis 50% Anleihen: bis 90% Zertifikate: 0% | Schufa-Meldung: nein | Ohne Zweckbindung: ja | Zum Anbieter: onvista.de | ||||||||||||||||

| 11 | Consorsbank  | Min: ohne Begrenzung | Max: ohne Begrenzung | Aktien: bis zu 70% Anleihen: bis zu 80 % Fonds: bis zu 80% Zertifikate: bis zu 60% physisches Gold : bis zu 40% | Schufa-Meldung: ja | Ohne Zweckbindung: ja | Zum Anbieter: consorsbank.de | ||||||||||||||||

| 12 | ING  | kein Angebot | Zum Anbieter: ING.de | ||||||||||||||||||||

| 13 | DKB  | kein Angebot | Zum Anbieter: DKB.de | ||||||||||||||||||||

| 14 | Smartbroker  | Min:25.000 € | Max: ohne Begrenzung | Aktien :bis zu 70 % Anleihen: bis zu 80 % Fonds: bis zu 80 % Zertifikate: bis zu 80 % Edelmetalle: bis zu 80 % | Schufa-Meldung: ja | Ohne Zweckbindung: ja | Zum Anbieter: Smartbroker.de | ||||||||||||||||

| Stand: August 2023 | |||||||||||||||||||||||

Was du hier lernen kannst

- Wertpapierkredit Vergleich: Konditionen im Überblick

- Wertpapierkredit Vergleich

- 1.) Smartbroker Wertpapierkredit: Das Angebot im Wertpapierkredit Vergleich

- 1.) Wertpapierkredit über Interactive Brokers

- 2.) Wertpapierkredit von Captrader

- 3.) Wertpapierkredit von Lynx

- 4.) Degiro Wertpapierkredit: Das Angebot im Wertpapierkredit Vergleich

- 5.) Maxblue Wertpapierkredit

- 6.) Flatex Wertpapierkredit:

- 7.) Comdirect Wertpapierkredit: Das Angebot im Wertpapierkredit Vergleich

- 8.) Consorsbank Wertpapierkredit: Das Angebot im Wertpapierkredit Vergleich

- 9.) ING Wertpapierkredit: Kein Angebot

- 10.) Smartbroker Wertpapierkredit: Das Angebot im Wertpapierkredit Vergleich

- Wertpapierkredit: Ratgeber und Informationen

- Was ist ein Wertpapierkredit?

- So funktioniert der Wertpapierkredit

- Beispiel: 70 % Beleihung bedeuten, dass bei Aktien im Wert von 1.000 Euro bis zu 700 € an Wertpapierkredit auf dein Konto überwiesen werden können.

- Wertpapierkredit: Zinsen und Kosten im Vergleich

- Wertpapierkredit Vergleich: Beleihungsquoten der Anbieter

- Prüfungen beim Wertpapierkredit

- Wertpapierkredit Zweckbindung: Ist der Lombardkredit an Wertpapiere im Depot gebunden oder frei verfügbar?

- Mit dem Wertpapierkredit Geld in bar auszahlen lassen?

- Wertpapierkredit und die Schufa: Welche Auswirkungen ein Lombardkredit auf den Schufa Score hat

- Margin Call: Wie schnell muss man nachschießen, wenn der Depotwert unter die Beleihungssumme fällt?

- Wertpapierleihe der Anbieter macht die Strategie riskanter

- Wertpapierkredit: „FAQ“

- Mit welcher Frist werden Zinsen beim Wertpapierkredit angepasst?

- Kann ich den Kreditzins beim Wertpapierkredit steuerlich geltend machen?

- Was gibt es für Absicherungsmöglichkeiten des Margin Call Risikos bei kurzen Dips?

Wertpapierkredit Vergleich

1.) Wertpapierkredit über Interactive Brokers

Interactive Brokers bietet den günstigsten Zinssatz für Wertpapierkredite. Wenn du bis zu 100.000 € über einen Wertpapierkredit leihen möchtest, zahlst du hierfür lediglich Zinsen von 1,5 % bzw. 2,5 % + den Benchmark.

Interactive Brokers hat aber im Vergleich zu anderen Brokern 2 Nachteile:

- Zum einen ist der Broker nur über die etwas umständliche Trader Work Station (TWS) zu bedienen. Da kann man sich aber noch reinfuchsen.

- Schwerwiegender ist, dass der Broker keine deutsche Zulassung hat, was Auswirkungen auf die Steuerzahlungen von Gewinnen und Dividenden hat. Die Steuer musst du daher manuell an das Finanzamt über die Anlage KAP abführen.

Die Auswirkungen der fehlenden deutschen Zulassung sind aber noch weitreichender. So ist auch kein Depotübertrag möglich, wie es in Deutschland zwischen Depotanbietern mittlerweile Usus ist.

Du kannst deine Papiere zwar dennoch zu IBKR übertragen, allerdings werden hierbei die Einstandskurse nicht mit übertragen. Solltest du die Aktien also später mal verkaufen müssen, musst du dem Finanzamt die Einstandskurse nachweisen können.

Im schlimmsten Fall nimmt das Finanzamt sonnst 0 € Einstandskurs an, was zu einer Besteuerung des Verkaufspreises und nicht des erzielten Gewinns führt. Dadurch hast du das Risiko erheblich mehr Steuern zu zahlen.

Interactive Brokers stellt als nicht deutscher Broker keine Schufa Abfrage. Zudem besteht bei Interactive Brokers keine Zweckbindung. Wofür das geliehene Geld ausgegeben wird interessiert den Broker also nicht, solange die beliehene Wertpapiere im Depot verwahrt werden.

Aufgrund dieser Problematik ist der Wertpapierkredit von Interactive Brokers nur Personen zu empfehlen, welche bereit sind sich intensiv mit der Materie zu beschäftigen und große Summen über längere Zeiträume leihen möchten. Für einen Wertpapierkredit im niedrigen 5-stelligen Euro Bereich lohnt sich der Aufwand für den Zinsvorteil nicht und du bist mit dem Captrader Wertpapierkredit* besser beraten.

2.) Wertpapierkredit von Captrader

Bei Captrader handelt es sich um einen Ableger von Interactive Brokers (IBKR). Genau genommen handelt es sich bei Captrader um einen Reseller von IBKR. Das bedeutet, dass der Broker das IBKR Angebot mit einem Aufschlag an Kunden in Deutschland weiterverkauft.

Der Broker verfügt allerdings im Gegensatz zu IBKR Irland über eine deutsche Zulassung, weshalb die oben beschriebenen Nachteile entfallen.

3.) Wertpapierkredit von Lynx

Bei Lynx handelt es sich ebenfalls um einen deutschen Ableger (Reseller) von Interactive Brokers (IBKR). Der Broker verfügt über eine deutsche Zulassung. Lynx bietet einen Wertpapierkredit ohne Zweckbindung an. Zudem wird der Lynx Wertpapierkredit ohne Schufa Abfrage vergeben. Der Reseller Aufschlage bei Lynx auf den IBKR Zinsrate beträgt 2 % Zinsen p.a. Somit ergibt sich ein Zinssatz für den Lynx Wertpapierkredit von maximal 3,5 % Zinsen p.a.

4.) Degiro Wertpapierkredit: Das Angebot im Wertpapierkredit Vergleich

Degiro bietet einen Wertpapierkredit für einengünstigen Zinssatz von an. Allerdings hat Degiro keine kostenlose Kreditbereitstellung. Die gesamte Zuteilung des Wertpapierkredits ist mit Zinsen zu bezahlen. Also explizit nicht nur der Teil des Kredits, der am Ende tatsächlich in Anspruch genommen wird. Dies ist ein erheblicher Nachteil gegenüber anderen Anbietern wie zum Beispiel dem Smartbroker, der eine Bereitstellung komplett kostenfrei anbietet (Stichwort: Kreditrahmen).

Die Beleihungsgrenzen des Degiro Wertpapierkredits findest du im Abschnitt Welche Beleihungsquote für welche Assetklassen erlaubt sind. Degiro vergibt einen Wertpapierkredit nur mit SCHUFA Eintrag.

Degiro stellt vor Bewilligung des Wertpapierkredits eine Schufa Abfrage und behält sich vor den Kredit bei negativer Schufa Auskunft nicht zu bewilligen. Zudem besteht beim Degiro Wertpapierkredit keine Zweckbindung. Wofür das geliehene Geld ausgegeben wird interessiert den Broker also nicht, solange die beliehene Wertpapiere im Depot verwahrt werden.

5.) Maxblue Wertpapierkredit

Die deutsche Bank Tochter Maxblue bietet ebenfalls einen Wertpapierkredit an. Der Anbieter stellt eine Anfrage bei der Schufa vor Bewilligung des Kredits, verlangt aber keine Zweckbindung und hat akzeptable Beleihungsgrenzen. Denn mit dem Maxblue Wertpapierkredit können Aktien bis zu 60 % beleihen werden.

6.) Flatex Wertpapierkredit:

Flatex bietet keine Wertpapier Kredit im eigentlichen Sinn an, sondern erlaubt den Handel mit Aktien CFDs. Auch hierüber ist ein Hebeln der Aktienrendite möglich, weshalb wir das Angebot in den Wertpapierkredit Vergleich mit aufgenommen haben.

7.) Comdirect Wertpapierkredit: Das Angebot im Wertpapierkredit Vergleich

Die comdirect bietet einen Wertpapierkredit ab 3.000 € für einen Zinssatz nach obiger Tabelle an. Damit liegt der Anbieter preislich an der oberen Grenze. Immerhin kann der Wertpapierkredit der Comdirect in beliebiger Höhe aufgenommen werden.

Die Beleihungsgrenzen beim Comdirect Wertpapierkredit findest du im Abschnitt Welche Beleihungsquote für welche Assetklassen erlaubt sind. Im Wertpapierkreditvergleich war die comdirect eine der wenigen Banken die einen Wertpapierkredit ohne SCHUFA Eintrag vergibt. Dies erscheint vor dem Hintergrund der hinterlegten Sicherheiten als fair, ist aber im Vergleich mit anderen Anbietern trotzdem unüblich.

Bei der comdirect wird der Wertpapierkredit ohne Schufa Meldung vergeben

Darüber hinaus hat die Comdirect keine Zweckbindung für den Wertpapierkredit. Das bedeutet, dass der Wertpapierkredit nicht zweckgebunden ist. Hiervon macht die Bank jedoch eine Ausnahme: Der Kauf von Immobilien ist jedoch nicht gestattet. Renovierung von bereits vorhandenen Immobilien hingegen schon.

8.) Consorsbank Wertpapierkredit: Das Angebot im Wertpapierkredit Vergleich

Die Consorsbank bietet einen Wertpapierkredit für einen Zinssatz entsprechend der obigen Tabelle an. Die Consorsbank liegt preislich bei den teureren Anbietern. Allerdings kann der Wertpapierkredit von der Consorsbank in beliebiger Höhe aufgenommen werden.

Die Beleihungsgrenzen des Consorsbank Wertpapierkredits findest du im Abschnitt Welche Beleihungsquote für welche Assetklassen erlaubt sind. Degiro vergibt einen Wertpapierkredit nur mit SCHUFA Eintrag.

Die Consorsbank vergibt den Wertpapierkredit ohne Zweckbindung. Um sich abzusichern, stellt die Bank eine Schufa Abfrage vor Zuteilung des Wertpapierkredits.

9.) ING Wertpapierkredit: Kein Angebot

Die ING ist bietet derzeit keinen Wertpapierkredit an.

10.) Smartbroker Wertpapierkredit: Das Angebot im Wertpapierkredit Vergleich

Der Smartbroker Wertpapierkredit ist vorübergehend ausgesetzt. Die Information wurde nunauch offiziell durch Smartbroker bestätigt. Wann und ob es eine Wiederaufnahme des Smartbroker Wertpapierkredits gibt ist aktuell nicht bekannt. Der Grund dafür sei die Partnerbank DAB BNP Paribas. Diese lehnt seit Februar 2022 alle Anträge auf Wertpapierkredite seit ab. Allerdings sind bereits genehmigte Kreditlinien davon nicht betroffen. Wenn du einen günstigen Wertpapierkredit suchst empfehlen wir den Blick in den Wertpapierkredit Vergleich.

Das plötzliche Abschalten des Wertpapierkredits in Verbindung mit der intransparenten Kommunikation darüber (Informationen zum Abschluss eines Wertpapierkredita sind immer noch auf der Smartbroker Webseite einsehbar), wirft kein gutes Licht auf den Smartbroker. Vielmehr erinnert die Sache an die kläglich gescheiterte Smartphone App, welche für 2021 angekündigt war und immer noch nicht verfügbar ist.

Wertpapierkredit: Ratgeber und Informationen

Was ist ein Wertpapierkredit?

Ähnlich wie bei einem Immobilienkredit kannst du mit einem Wertpapierkredit dein Investment durch einen Hebel vergrößern. Die maximale Höhe des Wertpapierkredits hängt dabei von den Werten im beliehenen Depot ab. Das Depot dient beim Wertpapierkredit als Sicherheit und sind damit vergleichbar mit der Grundschuld beim Immobilienkredit. Je „sicherer“ also die im Depot verwahrten Papiere sind, desto eher ist die Bank dazu bereit dir einen Kredit zu geben. Während du beispielsweise bei den meisten Brokern einen Lombardkredit für einen AAA bewerteten Dividendenaristokrat bekommst, wird der Broker einen Penny Stock kaum als Sicherheit für einen Kredit akzeptieren.

So funktioniert der Wertpapierkredit

Bei den großen deutschen und europäischen Aktien kann der Beleihungswert bis zu 70 % des Kurswertes ausmachen, wie die Tabelle der Beleihungsquoten weiter unten im Artikel zeigt. Ebenfalls können auch Anleihen, ETFs oder Investmentfonds beliehen werden. Ein gutes Rating des Wertpapiers (z.B. AAA) ist meist Voraussetzung für die Beleihung oder erhöht zumindest die mögliche Beleihungsgrenze (70 % im Beispiel von vorhin).

In Anspruch nehmen kann man den Betrag, der sich durch den Beleihungswert des Depots aktuell ergibt. Wenn der Wert des Depots den Beleihungswert unterschreitet, hat die Bank das Recht, die fehlende Sicherheit in relativ kurzer Zeit in Form einer Überweisung nachzufordern. Kommt der Investor dem nicht nach, werden die Wertpapiere durch die Bank direkt verkauft, um einen möglichen Verlust der Bank zu begrenzen. Dieses Vorgehen wird auch margin call genannt und ist deshalb so pikant, da die Wertpapiere immer zu einem sehr ungünstigen Zeitpunkt verkauft werden.

Beispiel: 70 % Beleihung bedeuten, dass bei Aktien im Wert von 1.000 Euro bis zu 700 € an Wertpapierkredit auf dein Konto überwiesen werden können.

Diese 700 € können zum Beispiel für den Kauf weiterer Aktien benutzt werden. Werden diese auch wieder beliehen, wird der finanzielle Spielraum weiter erhöht.

Bei den meisten Geldinstituten (Comdirect, Smartbroker, DEGiro,… )kann man den Wertpapierkredit flexibel verwenden. Es besteht also keine Zweckbindung.

Wertpapierkredit: Zinsen und Kosten im Vergleich

Im Gegensatz zu einem Ratenkredit sind bei einem Wertpapierkredit keine laufenden Raten zu entrichten. Stattdessen bleibt die Kredithöhe konstant und es müssen lediglich die Zinsen gezahlt werden. Bei vielen Brokern werden die Zinsen zum Ende eines jeden Quartals von der Bank abgerechnet und eingezogen. Durch den Entfall der Tilgung sind die monatlichen Aufwendungen bei einem Wertpapierkredit also deutlich niedriger.

Derzeit liegen die Zinsen bei Wertpapierkrediten ungefähr in einem Korridor von effektiv 2,25 % bis 5,67 % pro Jahr. Allerdings ist der Zinssatz beim Wertpapierkredit variabel und kann sich während der Laufzeit ändern. Die Zinsen für einen Wertpapierkredit sind günstiger als beim Dispo oder Ratenkredit, aber nicht ganz so günstig wie bei einem Immobilienkredit. Banken sind das traditionelle Business einfach mehr gewöhnt!

Wertpapierkredit Vergleich: Beleihungsquoten der Anbieter

Die Broker akzeptieren folgende Beleihungsquoten für den Wertpapierkredit. Bei dynamischen Grenzen (→ ⚠️ Degiro) kann der Anbieter die Beleihungsquote anpassen. Dies stellt ein zusätzliches Risiko für den Anleger dar, da man nicht weiß wie die Anpassung ausfällt.

| Anbieter | Beleihungsgrenzen |

|---|---|

| Degiro | Bis zu 75 % des Depots. Dynamische Grenzen |

| Smartbroker | Aktien :bis zu 70 % Anleihen: bis zu 80 % Fonds: bis zu 80 % Zertifikate: bis zu 80 % Edelmetalle: bis zu 80 % Eine Übersicht wurde hier im Wertpapier Forum gepostet. |

| Captrader | Bis zu 50 % des Depots. |

| S Broker | Aktien: DAX, Euro Stoxx 50: bis zu 60% MDAX, Dow Jones , FTSE 100, S&P 100 sowie alle europäischen Hauptindizes: bis zu 50% Tec Dax, Nasdaq 100 und Nikkei 225:bis zu 40% Offene Fonds Geldmarktfonds: bis zu 80% Altervorsorgefonds: bis zu 60% Aktien- und Rentenfonds:bis zu 60% Immobilienfonds: 0% Indexfonds (ETF):bis zu 60% Renten und Anleihen Renten: 50 bis 80%: |

| Comdirect | Aktien Inländische Aktien bis zu 50 % des Kurswertes Ausländische Aktien bis zu 30 % des Kurswertes Anleihen Euro-Anleihen inländischer Emittenten bis zu 80 % des Kurswertes Euro-Anleihen ausländischer Emittenten bis zu 60 % des Kurswertes Fremdwährungsanleihen bis zu 50 % des Kurswertes Genussscheine Aktienähnliche Genussscheine bis zu 50 % des Kurswertes Rentenähnliche Genussscheine bis zu 80 % des Kurswertes Fonds Aktienfonds bis zu 60 % des Rücknahmepreises Rentenfonds bis zu 80 % des Rücknahmepreises Gemischte Fonds bis zu 60 % des Rücknahmepreises Geldmarktfonds bis zu 80 % des Rücknahmepreises Offene Immobilienfonds bis zu 50 % des Rücknahmepreises Weitere Wertpapiere Optionsscheine und Zertifikate 0 % |

| Onvista | Aktien: bis 70% Fonds: bis 50% Anleihen: bis 90% Zertifikate: 0% Vollständige Liste der Beleihungswerte |

| Consorsbank | Aktien: bis zu 70% Anleihen: bis zu 80 % Fonds: bis zu 80% Zertifikate: bis zu 60% physisches Gold: bis zu 40% Andere Asset-Klassen (wie z. B. Optionsscheine): 0 % |

| Flatex | Aktien: bis zu 50 % (EURO STOXX 50 und/oder DAX 30, DAX 100, MDAX) Aktien: bis zu 30 % aus sonstigen gängigen Indizes Bundesschatzbriefe: bis zu 90 % Anleihen: zw. 30 % bis zu 70 % |

| DKB | Ein Wertpapierkredit ist bei der DKB nicht verfügbar |

| ING | Ein Wertpapierkredit ist bei der ING nicht verfügbar |

| Maxblue | Aktien: 40 – 60 % Anleihen: bis 90% Geldmarktfonds: bis 90% |

Prüfungen beim Wertpapierkredit

Beim Wertpapierkredit dienen die hinterlegten Wertpapiere als Sicherheit. Dadurch ist die Bank abgesichert. Trotzdem führen viele Anbieter zusätzlich eine Anfrage bei einer Auskunftei oder Ratingagentur wie der SCHUFA durch. Lediglich die drei Anbieter: onvista bank, comdirect, S Broker bieten einen Wertpapierkredit ohne Schufa-Prüfung an. Diese drei Anbieter verzichten auch auf eine Eintragung des Wertpapierkredits bei der Schufa.

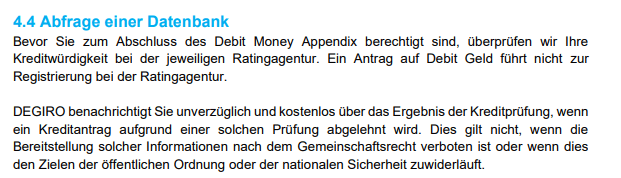

DeGiro

Der günstige Anbieter DeGiro verzichtet nicht auf eine Anfrage bei einer Ratingagentur. Allerdings belässt es DeGiro bei einer Prüfung der Kreditwürdigkeit. Eine Eintragung des Wertpapierkredits nimmt DeGiro nicht vor. In den Wertpapierkonditionen bei DeGiro heißt es im Kapitel 4.4 dazu:

Übersetzt heißt das: DeGiro fragt die Bonität bei der Schufa oder einem vergleichbaren Anbieter an, meldet die Aufnahme des Wertpapierkredits dann aber nicht an die Schufa zurück.

Wertpapierkredit Zweckbindung: Ist der Lombardkredit an Wertpapiere im Depot gebunden oder frei verfügbar?

Ein Wertpapierkredit ist bei den meisten Anbietern nicht an Wertpapiere im Depot gebunden. Die Banken sind dazu übergegangen den Wertpapierkredit mit freier Verwendung anzubieten. Dementsprechend kann der Wertpapierkredit auch für sonstige Anschaffungen genutzt werden.

Eine Ausnahme stellt der Comdirect Wertpapierkredit dar. Hiermit kannst du nicht ganz frei über das Kapital entscheiden: Der Kauf von Immobilien ist damit nämlich nicht gestattet. Die Renovierung einer Immobilie aber hingegen schon.

Im Gegensatz zu einem Autokredit ist der Wertpapierkredit oftmals günstiger. Offenbar schätzen Banken Wertpapiere als bessere Sicherheit ein. Welche Vor- und Nachteile Kreditsicherheiten haben, findest du in einem separaten Artikel.

Mit dem Wertpapierkredit Geld in bar auszahlen lassen?

Wenn keine Zweckbindung besteht, kannst du zwischenzeitlich „auscashen“. Deine Wertpapiere dienen der Bank schließlich als Sicherheit. Allerdings ist zu beachten, dass der Zins beim Wertpapierkredit nicht festgeschrieben, sondern flexibel ist. Die Bank kann den Zinssatz also jederzeit kurzfristig und ohe große Vorankündigung anpassen.

Wertpapierkredit und die Schufa: Welche Auswirkungen ein Lombardkredit auf den Schufa Score hat

Die Anbieter Smartbroker, Flatex, Maxblue, Consorsbank und Captrader verzichten nicht auf eine Abfrage der Bonität vor Abschluss eines Wertpapierkredits. Lediglich die drei Anbieter: onvista bank, comdirect, S Broker bieten einen Wertpapierkredit ohne Schufa-Prüfung an. Diese drei Anbieter verzichten auch auf eine Eintragung des Wertpapierkredits bei der Schufa.

Margin Call: Wie schnell muss man nachschießen, wenn der Depotwert unter die Beleihungssumme fällt?

Wenn der Depotwert unter die Beleihungssumme fällt musst du sehr schnell Geld nachschießen. Man nennt das Event Margin Call. Die Bank möchte beim Margin Call die Sicherheiten etwa im Zeitraum von einem Bankarbeitstag haben. Daher ist es ratsam den Wertpapierkredit nicht über einen vorhersehbaren Kursrücksetzer abzuschließen. Von einer Beleihung über 30 % rate ich ab.

Die Fristen beim Margin Call sind zu eng um noch rechtzeitig einen Depottransfer von einem anderen Broker zu machen. Daher solltest du beim Wertpapierkredit einen Plan haben, wie du in unter 24 Stunden an Geld kommst. Wenn es um kleinere Summen geht, könntest du den Margin Call über den Dispo abfedern.

Wertpapierleihe der Anbieter macht die Strategie riskanter

Das Verleihen von Wertpapieren an Dritte ist ein zusätzliches Risiko bei Wertpapierdepots. Auch wenn das Kontrahentenrisikos nichts direkt mit dem Werpapierkredit zu tun hat (Die Broker verleiehen die Wertpapier auch ohne, dass ein Wertpapierkredit besteht) so ist es ein zusätzliches Risiko. Dieses Risiko wird durch einen Wertpapierkredit verstärkt. Wertpapierleihe wird von Interactive Brokers (Captrader) und DeGiro betrieben. Daher rate ich von diesen Brokern beim Wertpapierkredit ab. Beim Smartbroker wird hingegen keine Wertpapierleihe betrieben.

Wertpapierkredit: „FAQ“

Mit welcher Frist werden Zinsen beim Wertpapierkredit angepasst?

Zinsen können kurzfristig angepasst werden. Eine Vorankündigung der Bank erfolgt ggf. nur einen Tag vorher. In den letzten Jahren sind die Zinsen immer weiter gesunken. Daher gab es auch bei Wertpapierkrediten keine plötzlichen Zinssprünge nach oben.

Kann ich den Kreditzins beim Wertpapierkredit steuerlich geltend machen?

Der Kreditzins kann als Privatperson nicht von der Steuer abgesetzt werden. Allerdings gibt es mit einer vermögensverwaltenden GmbH die Möglichkeit, den Kreditzins als Ausgabe steuerlich geltend zu machen. Es versteht sich von selbst, dass dieses Konstrukt mit Verwaltungsaufwand und weiteren Kosten für Gründung und Unterhaltung verbunden ist. Ich verweise auf mit-Rückenwind, wo das Thema Vermögensaufbau in der vermögensverwaltenden GmbH ausführlich behandelt wird.

Was gibt es für Absicherungsmöglichkeiten des Margin Call Risikos bei kurzen Dips?

Beim Kaufen von Aktien auf Kredit solltest du dir im Fall des Margin Calls einen Plan haben, wie du in unter 24 Stunden an Geld kommst. Wenn es um kleinere Summen geht, könntest du den Margin Call über den Dispo abfedern. Bei größeren Summen kannst du mit deiner Hausbank über die kurzfristige Einräumung eines Ratenkredits sprechen.

*Affiliate-Link: Wenn du über einen dieser Links von meiner Webseite zu einem Anbieter gelangst, erhalte ich unter Umständen eine Provision. Mehrkosten für dich entstehen dadurch nicht. Für die Nutzung dieser Links ein ❤️ HERZLICHES DANKE! ❤️

Disclaimer: Es handelt sich um gut recherchierte, aber dennoch unverbindliche Informationen.

1 Gedanken zu „Wertpapierkredit Vergleich & Ratgeber (< 4,9 % Zinsen)“

Kommentare sind geschlossen.