La crisis de Corona en 2020 mostró cómo el pánico y la codicia dominan los mercados. Si bien en la primavera de 2020 el mercado colapsó en casi 50 %, ya que muchos parecen estar vendiendo sin cabeza ni mente, se han presentado muchas oportunidades para los inversores orientados a largo plazo. Porque el rebote duró apenas 9 meses. Para aprovechar tales oportunidades en el futuro, he creado una clasificación. la clasificación de Las mejores estrategias de ingresos pasivos le muestra en qué clases de activos puede invertir para generar ingresos pasivos. Corona crisis o no. Como siempre, esta vez el ranking no representa una invitación a comprar o vender Por supuesto, aún puede usar los resultados para su investigación adicional sobre cómo generar ingresos pasivos.

Para clasificar las mejores estrategias de ingresos pasivos, comparé siete flujos de ingresos pasivos diferentes. Los factores riesgo, retorno, liquidez, conocimiento, esfuerzo y factibilidad fluyen en el modelo de 6 factores.

Eso sí, las valoraciones del ranking son siempre algo subjetivas. Pero vienen de mis propias experiencias y por lo tanto de la vida real.

El viaje hacia los ingresos pasivos es un maratón. Sin sprint. Sin embargo, gracias a la innovación progresiva, la digitalización y el progreso técnico, ahora hay más oportunidades que nunca para generar ingresos pasivos.

El viaje hacia los ingresos pasivos es un maratón. sin sprint

El primer paso hacia los ingresos pasivos es el ahorro

Lo que puede aprender aquí

- El primer paso hacia los ingresos pasivos es el ahorro

- Haga que los ingresos pasivos sean comparables: ¡el ranking!

- 1) Inversiones líquidas: dinero a la vista y depósitos a plazo fijo

- 2) Ingresos pasivos con bienes inmuebles

- A pesar del aumento de los precios, los bienes raíces son adecuados para los ingresos pasivos

- 3) Renta pasiva con ETF ampliamente diversificados

- ETF en la crisis del coronavirus

- 4) Renta pasiva con bonos

- 5) Renta pasiva con fondos mixtos

- 6) Ingresos Pasivos con Robo Advisor

- "Protección de depósitos" en Robo Advisors

- 7) Genere ingresos pasivos con acciones individuales

- Ejemplo de acciones de dividendos

- Acciones de dividendos de la industria

- Renta pasiva con acciones de dividendos

- No sobreponderar acciones individuales

- 8) Préstamos entre pares (P2P)

- Tabla completa de las mejores fuentes de ingresos pasivos

- ¡Invierta temprano y regularmente para generar ingresos pasivos sostenibles!

Como todos sabemos, consumir es mucho más placentero que ahorrar. Gastar dinero es lo más fácil posible para nosotros. Incluso para algunos multimillonarios, la tentación de consumir es tan grande que derrochan toda su fortuna y se quedan sin nada. Ahorrar es más difícil. Significa pensar en el futuro y contenerse en el ahora para que pueda cosechar las recompensas más adelante en forma de flujos de ingresos pasivos. Generar ingresos pasivos no es difícil, pero la disciplina y la perseverancia son necesarias.

Con mucho, la razón más importante para luchar por los ingresos pasivos es tener suficiente dinero para hacer lo que quieras, cuando quieras. ¡La libertad financiera es lo mejor!

Suena bien ¿no? Sin embargo, ahorrar dinero es solo el primer paso para construir un flujo de ingresos pasivos. Es aún más importante saber cómo invertir sus ahorros de manera rentable sin exponerse a riesgos innecesarios. Incluso si un Tagesgeldkonto genial para un huevo de nido es un gratis Girokonto Aunque el efectivo puede ayudar a reducir gastos innecesarios, no es un vehículo de inversión adecuado. Porque a veces el dinero en efectivo es el rey, también he incluido en la clasificación opciones de inversión líquidas como el dinero a la vista, los depósitos a plazo fijo y los depósitos a plazo fijo. Girokonto aunque en realidad no sean vehículos de inversión.

Haga que los ingresos pasivos sean comparables: ¡el ranking!

A continuación se presentan siete vehículos de inversión, cada uno de los cuales es capaz de generar flujos de ingresos pasivos a su manera. Cualquier flujo de ingresos pasivos es después Riesgo, rentabilidad, esfuerzo, conocimiento, liquidez y viabilidad clasificado. Cada criterio recibe una puntuación entre 1 y 4. Cuanto mayor sea la puntuación, mejor. Una excepción es el rendimiento. Dado que los otros cinco criterios se oponen al rendimiento, el rendimiento obtiene cinco veces más puntos en la clasificación. Además, para tener en cuenta también adecuadamente el interés negativo, se proporcionan puntuaciones entre -10 y +20 para el rendimiento. En detalle, las calificaciones significan lo siguiente:

- Una puntuación de riesgo de 4 significa que no hay riesgo.

- Un puntaje de rendimiento de -10 significa un rendimiento negativo y un puntaje de rendimiento de +20 significa el rendimiento máximo posible

- Una calificación de Esfuerzo de 4 significa que cualquiera lo hace rápidamente.

- Un valor digno de saber de 4 significa que casi no se requiere conocimiento previo para esta clase de activo

- El factor de clasificación de viabilidad tiene en cuenta los costos iniciales y los obstáculos antes del inicio, como los costos notariales y un largo procedimiento al comprar una propiedad. Una calificación de 4 significa que no hay costos ni obstáculos iniciales antes de comenzar la inversión.

Las puntuaciones son relativas entre sí. De esta forma, se busca una evaluación lo más realista posible. Los criterios son adecuados para personas que aspiran a un ingreso pasivo anual entre 3.000 y 50.000 euros. Porque los cinco criterios Riesgo, esfuerzo, conocimiento, liquidez y viabilidad el criterio rendir cara a cara, el rendimiento recibe cinco veces el número de puntos en el ranking.

Comencemos con las inversiones líquidas, que en realidad no representan una inversión financiera debido a su bajo poder adquisitivo. No obstante, es importante un colchón para imprevistos y como colchón de liquidez. Especialmente en tiempos de la crisis de la corona, el efectivo es el rey después de todo.

1) Inversiones líquidas: por día y deposito fijo

Antes de la crisis financiera de 2009, había cuentas del mercado monetario de alto rendimiento con más de 5 % de interés. Solo podemos soñar con eso hoy en día. Las tasas de interés por debajo de 1 % están a la orden del día incluso con buenas cuentas de mercado monetario. Después de todo, como europeo, ya no está limitado a los bancos alemanes. El fondo europeo de seguro de depósitos de 100.000 euros te protege de todos los bancos europeos. Por lo tanto, no importa si el dinero se almacena en un banco alemán o francés. Actualmente, los franceses mibanco* buenas ofertas para los ahorradores. Así que aquí solo obtienes 0,3 % de interés, pero hay una atractiva bonificación de hasta 100 euros, graduada según el monto de la inversión. Esto efectivamente le genera alrededor de 0.5 % de interés en el primer año. No hay nada más en ningún otro lugar. Puede acceder a la cuenta a través de piloto de tasa de interés* para bloquear. En realidad, siempre hay buenas ofertas para depósitos a la vista y depósitos a plazo aquí.

Lo bueno de las cuentas de depósito a la vista y a plazo fijo: Cualquiera puede ir a un banco y abrir una cuenta. La protección que ofrece el fondo de garantía de depósitos a escala europea puede aumentarse abriendo varias cuentas de dinero a la vista. Sin embargo, unas reservas de efectivo tan elevadas apenas tienen sentido en el entorno de bajos tipos de interés. El sitio Inflación sólo devastaría las reservas.

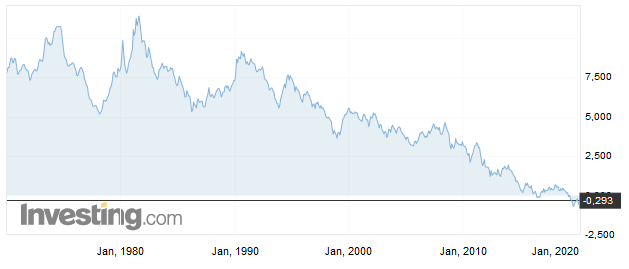

Por otro lado, un Tagesgeldkonto con un pago de interés positivo en un entorno de interés cero es bueno para su reserva de efectivo. Después de todo, los bonos del gobierno alemán tienen una tasa de interés negativa de alrededor de 0,3 %. Vea la figura a continuación. Por el contrario, el interés de 0,5 % en Zinspilot suena casi celestial.

Escala de evaluación de todos los factores excepto rendimiento: Calificación 1-4, donde 4 significa mayor liquidez, menor riesgo, menor esfuerzo, menor conocimiento y más fácil de implementar

Estándar de evaluación de rendimiento: Rendimiento de calificación de -10 (interés negativo) a +20 (rendimiento más alto)

|

|

|

Calificación de Girokonto, Tagesgeldkonto y cuenta de depósito fijo. Clasificación de riesgo: 4 (sin riesgo); Calificación de ingresos: Negativa porque las tasas de interés < inflación; Esfuerzo: 4 (abierto en línea en 10 minutos), conocimiento: 4 (no se requiere conocimiento previo), liquidez: Giro- y Tagesgeldkonto son líquidos al máximo, por lo tanto, 4 puntos. La cuenta de depósito a plazo fijo recibe 2 puntos, ya que es difícil de disolver. Viabilidad: 4 (puntos completos, porque realmente cualquiera puede abrir una cuenta tan maldita como un búfer *) Puntuación total: 10-15

2) Ingresos pasivos con bienes inmuebles

Los bienes inmuebles son una buena clase de activos para generar riqueza. Las principales ventajas de los bienes raíces son que el concepto es fácil de entender. Además, el espacio habitable también es necesario cuando la situación económica es mala, lo que significa que la demanda se mantiene incluso en las recesiones. Además, puede aprovechar fácilmente sus ingresos con capital prestado para lograr un rendimiento atractivo. Lo malo de poseer bienes raíces, por otro lado, es que no es realmente una inversión pasiva. Siempre hay cosas que hay que hacer. Además, tratar con los inquilinos puede ser un verdadero desafío y debe poder reaccionar rápidamente en caso de daños.

Otra ventaja de los bienes raíces es su protección contra la inflación. El precio de los bienes raíces generalmente cambia con la inflación. Mientras que el costo de una vez completado prestamo inmobiliario permanecen constantes a lo largo de muchos años, el propietario se beneficia del aumento de los niveles de alquiler, de modo que el beneficio del alquiler aumenta con el paso de los años. Lo bueno es que esto sucede automáticamente en buenas ubicaciones.

Para realizar un beneficio de 5.000 euros antes de impuestos y reservas con una propiedad de alquiler, es necesaria una propiedad de alrededor de 100.000 euros. Esto corresponde a una tasa de interés de 5 %. Sin embargo, desde la crisis financiera de 2009, ha habido una continua Ejecutar en bienes raíces. Como resultado, los rendimientos por encima del cinco por ciento no siempre se pueden lograr en las principales ciudades de Berlín, Múnich, Hamburgo, Colonia, Frankfurt, Stuttgart y Düsseldorf y sus áreas de influencia. En algunos casos, el rendimiento de los bienes raíces en las mejores ubicaciones es de 2 % y menos. Para generar un beneficio de 5.000 euros al año es necesaria una inversión del orden de 250.000 euros en las mejores ubicaciones.

A pesar del aumento de los precios, los bienes raíces son adecuados para los ingresos pasivos

El aumento de los precios es una señal de que hay un exceso de demanda en el mercado. Debido a los muchos préstamos baratos, el precio de los bienes inmuebles ha aumentado continuamente. Esto significa que los inmuebles en las mejores ubicaciones se compran principalmente como un objeto especulativo para aumentar el valor y menos para generar ingresos. Esto representa un riesgo mayor que comprar bienes inmuebles en función de los ingresos reales de alquiler aquí y ahora.

En ciudades económicas como el área del Ruhr, Eifel o en zonas rurales del este de Alemania, los rendimientos netos de alquiler pueden oscilar fácilmente entre 7 % y 9 %.

A pesar del aumento de los precios desde 2009, los bienes raíces siguen siendo una inversión lucrativa debido a la nueva caída en las tasas de interés de construcción en 2020. Además, es la única clase de activo que puede aprovecharse fácilmente. Para una buena propiedad, actualmente puede obtener un préstamo de muchos bancos sin ningún problema, incluso con un ingreso promedio.

En resumen, alto esfuerzo, baja liquidez, planificación e implementación a largo plazo están asociados con inversiones inmobiliarias. buenos rendimientos y bajo riesgo recompensado

|

Calificación de bienes inmuebles como inversión. Clasificación de riesgo: 3, Clasificación de rentabilidad: 20 (¡alta rentabilidad a través de la financiación!), Esfuerzo: 1 (significativamente más esfuerzo que otras clases de activos). Conocimientos: 2 (Se requieren conocimientos técnicos y comerciales básicos). Liquidez: 1 (la venta depende de la ubicación. Incluso en buenas ubicaciones, la transacción demora varios meses), factibilidad: 1. (muchos obstáculos, alta costos hundidos como honorarios de corredor, notario y registro de la propiedad) Puntuación total: 28

3) Renta pasiva con ETF ampliamente diversificados

Los ETF ampliamente diversificados son una de las estrategias de inversión más simples y pasivas que existen. Una cartera de ETF, puede hacerlo con facilidad conocimiento que se encuentra en Internet complete y automatice la investigación en solo unas pocas tardes. Si todavía rehuyes estas pocas horas, vale la pena. pensando en un algoritmo listo para usar que hará este trabajo por usted.

Si no sabe cómo comprar una acción o un valor, Aquí encontrará instrucciones paso a paso sobre cómo comprar su primera acción.

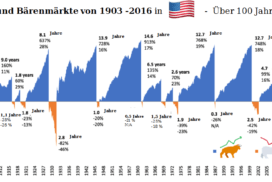

Cualquiera que haya invertido o haya invertido en acciones durante la crisis del coronavirus necesita nervios fuertes – Los precios se han desplomado. Para las inversiones a largo plazo, existe una oportunidad que no ha existido durante mucho tiempo para invertir a bajo precio en empresas de calidad a través de ETF. En otro articulo También identificamos otras ventajas de una crisis la semana pasada. El comportamiento correcto en un colapso financiero está aquí escrito.

ETF en la crisis del coronavirus

A pesar de todo, la economía mundial podrá superar esta crisis en unas pocas semanas o meses. Estoy convencido de eso. Del Vanguard FTSE All World Index (WKN:

A1JX52) con sus alrededor de 3.900 posiciones de alrededor de 50 países, esta crisis solo aparecerá como una caída en el futuro. 95 % de capitalización de mercado invertible global, no se vayan por el desagüe a largo plazo porque la gente deja de ir a trabajar a corto plazo. A corto plazo, la crisis del coronavirus está causando un gran daño económico. Dado que el virus se propaga exponencialmente, a menudo se subestima el peligro. yo también no hubiera pensado a mediados de febreroque se trata de esto 4 semanas después.

Pero precisamente debido a las opciones de entrada actualmente favorables para los ETF ampliamente diversificados, debe mantenerse al tanto aquí. Si te sientes cómodo con ello, aprovecha ahora para aumentar tu cartera a un precio razonable. Si eso es demasiado para usted, también podría aumentar el plan de ahorro y así beneficiarse de los precios bajos.

|

Calificación de ETF ampliamente diversificados. Calificación de riesgo: 3, calificación de retorno: 15 (a largo plazo alrededor de 5-7 %), esfuerzo: 3 (solo es más fácil con un robo advisor, que veremos más adelante). Conocimiento: 2 (Valoración media - Al principio tienes que lidiar con eso un poco, luego casi no más). Liquidez: 2 (la venta siempre es posible, pero solo con pérdidas en caso de caída) Factibilidad: 4. (implementación simple) Puntuación total: 29

Para aquellos interesados, recomiendo los ETF de Vanguard. Gracias a su estructura de propiedad cooperativa, Vanguard puede evitar conflictos de intereses. Presumiblemente, también debido a la estructura cooperativa, el proveedor pudo reducir los costos de los fondos (TER) varias veces. La diferencia de seguimiento (TD) del ETF de Vanguard World también es muy baja en una comparación entre pares.

de paso: Los ETF de Vanguard han terminado Smartbroker* o el DKB* disponible. Puede encontrar más información sobre buenos depósitos en el Guía de depósito y comparación

4) Renta pasiva con bonos

Si bien ya tenemos ETF de acciones en capítulo previo considerado, ahora debería tratarse de su contraparte: los bonos. Con un bono, le prestas dinero a una empresa o al gobierno. A cambio, recibe pagos de intereses, también conocidos como cupones, durante el período acordado. Para la empresa o el estado (emisor), el bono representa una alternativa al préstamo bancario, el emisor obtiene así capital y además tiene la ventaja de tener que dar menos garantías que con un préstamo bancario.

Los bonos también se pueden agrupar como un ETF. Aquí, el ETF compra constantemente bonos de cierto tipo y distribuye los ingresos, en este caso los cupones, a los inversores. Por ejemplo, él compra iShares Core Euro Government Bond UCITS ETF (WKN: A0RL83) Bonos de países europeos con todos los plazos residuales posibles. Luego, los ingresos por intereses se distribuyen a los inversores cada seis meses. El ETF ishares mencionado está, por ejemplo, en Smartbroker* (Comisiones: hasta 400 EUR 0,80 EUR; por encima de eso: 0,2 % del volumen de inversión) o también República comercial* (gratis) disponible en el plan de ahorro.

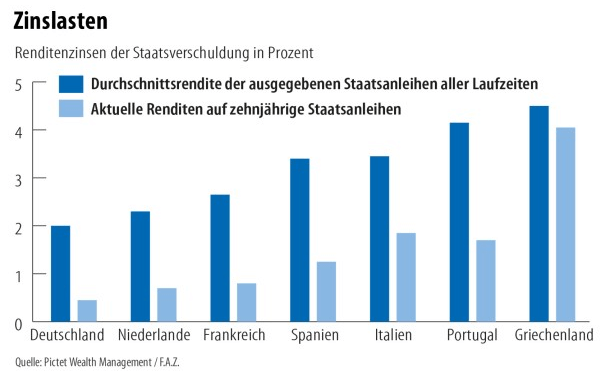

A continuación puede ver una comparación del rendimiento promedio de los bonos del gobierno de varios países del euro con el rendimiento actual de los bonos del gobierno a diez años. (Fuente: Picteto/ FAZ). Por lo tanto, los rendimientos de los bonos del gobierno en euros oscilan entre el 2 y alrededor del 4,5 por ciento.

|

Calificación de Bonos. Calificación de riesgo: 3, calificación de retorno: 15 (a largo plazo aprox. 3-5 %), esfuerzo: 3 (solo es más fácil con un robo advisor, que consideraremos más adelante). Conocimiento: 2 (Valoración media - Al principio tienes que lidiar con eso un poco, luego casi no más). Liquidez: 3 (la venta siempre es posible, pérdidas de precio históricamente más bajas que los ETF de acciones en tiempos de crisis) Viabilidad: 4. (implementación simple) Puntuación total: 25

5) Renta pasiva con fondos mixtos

Los fondos mixtos son construcciones gestionadas activamente en las que un gestor de inversiones ajusta constantemente la composición según la situación del mercado. Se trata, por tanto, de una mezcla de acciones de empresas, bonos y, según el fondo, una u otra materia prima, como el oro. Los fondos equilibrados con estructura defensiva se caracterizan por una menor volatilidad porque el administrador de inversiones cambia el dinero a bonos en caso de que se desarrolle una crisis. La principal desventaja de estas clases de activos son las tarifas significativamente superiores al promedio en comparación con otros bonos en valores. Además, es difícil para los gestores de fondos, al igual que para nosotros, predecir la evolución del mercado de valores y tomar decisiones a tiempo. Esto lleva regularmente a que los gestores de fondos no puedan generar un exceso de rentabilidad en comparación con las inversiones pasivas a largo plazo, lo que justificaría su alto salario. Al contrario: los fondos gestionados pasivamente suelen ser inferiores a los ETF pasivos en términos de rentabilidad y riesgo. incluso detrás.

Conclusión: Los fondos activos quizás fueron interesantes en los años 90 y principios de los 2000, pero hoy en día la construcción está desactualizada debido a los altos costos.

|

Calificación de fondos mixtos. Calificación de riesgo: 3, Calificación de retorno: 10 (peor que los ETF a largo plazo), Esfuerzo: 3 (como los ETF, poco esfuerzo). Conocimiento: 3 (El gestor del fondo hace todo, no necesitas saber nada. Pero, ¿confías en el gestor?). Liquidez: 3 (Siempre es posible vender, generalmente baja volatilidad que los ETF de acciones) Factibilidad: 4. (Fácil de implementar) Puntuación total: 26

6) Ingresos Pasivos con Robo Advisor

Los robo advisors son asistentes de inversión digital. Los robo-asesores activos actúan de manera similar a los administradores de fondos, pero a una fracción del costo. Los roboadvisors pasivos gestionan una cartera de ETF de diferentes clases de activos y la ajustan según el perfil de riesgo. Los robo advisors se están convirtiendo cada vez más de un nicho a un fenómeno de masas. Como resultado, las economías de escala se pueden utilizar mejor y la Los proveedores son cada vez más baratos.

Un robo advisor trata de optimizar el esfuerzo y el retorno. De esta forma, los inversores pueden acumular una inversión de alto rendimiento en un tiempo mínimo. Algunos proveedores ahora pueden usar economías de escala tan bien que ofrecen administración gratuita. Esto incluye a Quirion. Con Quirion puedes invertir en ETFs desde una tasa de ahorro mensual de 30 euros. El proveedor fue el ganador de la prueba en Stiftung Warentest. Por lo tanto, inicialmente no hay nada en contra del servicio. probar una vez*. Para que pueda ver por sí mismo cómo le gusta la comodidad que ha obtenido en comparación con la cartera de ETF y si la necesita.

"Protección de depósitos" en Robo Advisors

Porque a menudo se hace esta pregunta: el robo advisor gestiona tu dinero, que a su vez está en la cuenta de custodia del banco, pero no es propietario. Los activos fijos se clasifican como activos especiales y gozan de protección especial. Si el proveedor de robo advisor (u opcionalmente el banco, o incluso ambos) quiebra, ¡los valores siguen siendo suyos!

|

Valoración de los robo advisors. Calificación de riesgo: 3, calificación de rentabilidad: 15 (dependiendo del perfil de riesgo, pero generalmente comparable a los ETF), esfuerzo: 4 (¡no podría ser más fácil!). Conocimiento: 3 (El robo advisor hace el trabajo. buenos robos haga que sus criterios sean transparentes y comprensibles). Liquidez: 3 (siempre es posible vender, generalmente baja volatilidad que los ETF de renta variable, pero dependiendo de la clase de riesgo) Factibilidad: 4. (simple de implementar) Puntuación total: 32

Si te interesa más el tema: El Comparación de Robo Advisor le ayuda a poder comparar mejor a los proveedores y a hacer transparentes las estructuras de costes. También te enterarás por ahí recomendaciones y consejos, información sobre para quién es adecuado un robo advisor es y lo que tu de lo contrario aún debe prestar atención en la jungla de proveedores de asesores automáticos.

7) Genere ingresos pasivos con acciones individuales

Invertir en empresas con grandes capitalizaciones de mercado, ganancias crecientes a largo plazo y un historial sólido incluso en tiempos de crisis es una de las mejores formas de generar ingresos pasivos. Las acciones de dividendos son particularmente populares en los Estados Unidos. Hay listas de "aristócratas de dividendos". Estos son los pesos pesados del S&P 500 que han aumentado sus dividendos cada año durante más de 25 años. Unos pocos ejemplos matemáticos simples muestran por qué las acciones de dividendos son tan populares.

Ejemplo de acciones de dividendos

Suponga que una empresa gana $1 por acción. De esa ganancia, paga 50 centavos a los accionistas en forma de dividendo. Esto corresponde a una tasa de pago de 50 %. Ahora, si la empresa logra aumentar las ganancias, puede aumentar el dividendo el próximo año mientras mantiene constante la tasa de pago. Supongamos que la empresa logra ganar 1,10 € por acción en el año siguiente, por ejemplo, a través de grandes pedidos lucrativos. Ahora puede aumentar fácilmente el dividendo a 55 centavos y usar la otra mitad de la ganancia para continuar invirtiendo para hacer crecer el negocio. Si la empresa logra seguir este patrón durante 25 años, es una Dividend Aristocrat.

Sin embargo, la empresa puede hacer un poco de trampa y aún así conservar el estatus aristocrático. Esto funciona gracias a que la compañía aumenta aún más la tasa de pago de originalmente 50 %. Al año siguiente falta capital para asegurar el negocio. Como tal, la tasa de pago es otra métrica importante a tener en cuenta para esta clase de activos.

Acciones de dividendos de la industria

Las acciones de dividendos suelen ser empresas establecidas que han superado su etapa de alto crecimiento. Como resultado, su modelo de negocio se consolida y los precios son menos volátiles. Las empresas de servicios públicos, las empresas de telecomunicaciones y los fabricantes de productos cotidianos son acciones de dividendos típicas.

Sectores altamente innovadores como la tecnología o Internet suelen pagar pocos o ningún dividendo, ya que necesitan el beneficio para expandir su negocio. Por eso se llaman acciones de crecimiento. Estas acciones pueden subir o bajar bruscamente en el precio durante un corto período de tiempo. Por lo tanto, el riesgo de invertir en una acción de este tipo es mayor.

Renta pasiva con acciones de dividendos

Para conseguir unos ingresos pasivos anuales de 5.000€ con una rentabilidad por dividendo de alrededor de 2,0 % en el FTSE All World, tendrías que invertir unos 250.000€. En cambio, dado el rendimiento de dividendos aproximado de 4 %, solo podría invertir $125,000 en acciones de 3M. Todo depende de tu tolerancia al riesgo.

Una de las formas más fáciles de invertir en acciones de dividendos es comprar ETF como este Vanguard FTSE All World High Dividend Yield UCITS ETF o el iShares STOXX Global Select Dividend 100 UCITS ETF (DE). Ambos ETF siguen la evolución de las 100 empresas con mayor rentabilidad por dividendo de Europa, América y Asia. Las diferencias exactas están más allá del alcance aquí. El dividendo previsto para 2020 es de 4,8 % para el ETF de Vanguard y, tras la caída del precio de Corona, supera los 6 % para el ETF de iShares. Con un rendimiento de 6 %, solo se requieren 83.333 euros para generar pasivamente los 5.000 euros anuales previstos. Los dos ETF son elegibles para planes de ahorro con varios corredores. el barato Smartbroker* o el clásico DKB* ofrecer estos ETFs, por ejemplo, muy baratos en el plan de ahorro.

Alternativamente, por supuesto, también puede consultar a un asesor de riqueza digital como Quirión* para invertir su dinero automáticamente para usted a un precio bajo. La clave es invertir consistentemente a lo largo del tiempo.

No sobreponderar acciones individuales

A largo plazo, es muy difícil superar a un índice. Por lo tanto, la clave es pagar las tarifas más bajas posibles e invertir principalmente en fondos indexados. Dado que esto puede ser un poco aburrido para algunos, está bien tomar el 10 o el 20 por ciento de su riqueza y tratar de encontrar mejores resultados. O ganas dinero o experiencia 😉

|

Calificación de acciones individuales. Calificación de riesgo: 1, Calificación de recompensa: 20, Esfuerzo: 2, Conocimiento: 1 (Se requiere mucho conocimiento para encontrar a los mejores). Liquidez: 3 Factibilidad: 4. (Fácil de implementar) Puntuación total: 31

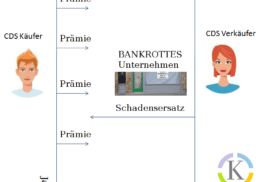

8) Préstamos entre pares (P2P)

Los préstamos P2P se originaron en los Estados Unidos. La escena comenzó a principios de los noventa con Lending Club y Prosper. La idea de los préstamos entre pares es ayudar a los prestatarios a obtener préstamos a tasas de interés potencialmente más bajas que las de las instituciones financieras más grandes. Además, los mercados también intentan Préstamos a particulares con Schufa negativo mediar que no tendría ninguna posibilidad de obtener un préstamo de un banco. Lo que una vez comenzó como una pequeña empresa de nicho se ha convertido en un negocio de miles de millones de dólares.

La promesa de los mercados es poder lograr rendimientos anuales de entre 5 % y 7 % en una cartera diversificada de numerosos títulos de deuda de pequeño valor. Una gran parte de la escena tiene lugar ahora en los Estados bálticos. Los proveedores atraen a los pequeños inversores aquí con altos rendimientos y garantías de recompra de bonos reventados, que en caso de duda probablemente se desvanezcan en el aire.

Otra desventaja para los pequeños inversores alemanes es el engorroso registro fiscal de las ganancias de los préstamos P2P. Con una cartera de ETF, es mucho más fácil porque solo tiene que realizar una orden de exención y el banco se encargará del resto. Con P2P, esto requiere un poco más de trabajo con un "lápiz afilado". Después de todo, las pérdidas de los préstamos P2P ahora se pueden deducir de los impuestos si el préstamo ha fracasado por completo.

|

Calificación de préstamos P2P. Evaluación de riesgo: 1 (riesgo alto, varios préstamos me incumplieron), evaluación de ingresos: 15 (dependiendo del perfil de riesgo, pero generalmente comparable a los ETF), esfuerzo: 2 (inversión totalmente automatizada con poco esfuerzo. Mayor esfuerzo para declaraciones de impuestos, especialmente cuando se distribuye en varios Préstamos y Plataformas). Conocimiento: 3 (Solo tienes que saber que tienes que diversificar en lo que puedas). Liquidez: 2 (los préstamos completados pueden posiblemente revenderse con un descuento en un mercado secundario) Factibilidad: 4. (implementación simple) Puntuación total: 27

Tabla completa de las mejores fuentes de ingresos pasivos

Según mi Clasificación de fuentes de ingresos pasivos de 6 factores, los Robo Advisors, las acciones individuales, los ETF ampliamente diversificados y los bienes raíces son los mejores vehículos de inversión para generar flujos de ingresos pasivos.

Escala de evaluación de todos los factores excepto rendimiento: Calificación 1-4, donde 4 significa mayor liquidez, menor riesgo, menor esfuerzo, menor conocimiento y más fácil de implementar

Estándar de evaluación de rendimiento: Rendimiento de calificación de -10 (interés negativo) a +20 (rendimiento más alto)

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Cada una de las siete inversiones es adecuada para generar ingresos pasivos. Todo depende de sus preferencias personales, comprensión de las inversiones, creatividad y tiempo disponible.

Creo que para la mayoría de las personas, lo mejor es utilizar ETF ampliamente diversificados como vehículo de inversión.

Para aquellos que prefieren echar una mano y ser creativos, renovar y alquilar una propiedad es la mejor forma, aunque mucho más costosa, de generar ingresos pasivos. Si desea invertir el menor esfuerzo posible, debe considerar ETF ampliamente diversificados o gestores de riqueza digital considerar. Estas inversiones ofrecen buenos rendimientos con riesgo moderado, requieren poco esfuerzo, requieren poco conocimiento especializado, son muy líquidos y fáciles de implementar en línea. Si los ETF ofrecen muy poca identificación, acceda a acciones de alta calidad.

¡Invierta temprano y regularmente para generar ingresos pasivos sostenibles!

En artículos anteriores, hemos cubierto cómo invertir temprano y regularmente es la clave del éxito. Del efecto de interés compuesto No fue llamada la octava maravilla del mundo por nada. Si comienza lo antes posible, el efecto funcionará para usted, de lo contrario, ¡el tiempo correrá en su contra!

Tal vez te canses de tu trabajo más tarde o te gustaría probarte en otra área. Hacer lo mismo durante años rápidamente se vuelve monótono. Si entonces tiene el colchón de efectivo necesario en el Depósito le resultará más fácil dar los pasos necesarios. Es por eso que es importante tomar medidas mientras todavía está lleno de energía y en llamas. Incluso cuando las tasas de interés son bajas, es posible acumular activos pasivos. Cuanto antes se empiece, mejor. La crisis económica actual es un buen punto de partida. En cinco años mirarás hacia atrás y te alegrarás de haber dado el primer paso en una crisis.

Ahorrar temprano y regularmente no es un sacrificio. El mayor sacrificio, por otro lado, es vivir una vida en los términos de otra persona debido a la falta de recursos. Los ingresos pasivos, por otro lado, significan nuevas opciones.

*Enlace de afiliado: Si utiliza uno de estos enlaces para ir desde mi sitio web a un proveedor, es posible que reciba una comisión. No hay costes adicionales para ti. Por usar estos enlaces un ❤️ ¡GRACIAS! ❤️

Descargo de responsabilidad: esta información está bien documentada pero no es vinculante.

1 comentarios en «Passives Einkommen: Die 8 Besten Strategien! (Ranking)»