si vous ne le faites pas 157.284.162.530.582.281.403.420.671 % pa. Si vous voulez prendre un risque énorme, je vais vous présenter quelques nouvelles recherches dans l'article suivant. De cette façon, même en tant que consommateur moyen, vous pouvez profiter au mieux de rendements élevés sur actions avec peu de risques. Depuis 24 ans, JP Morgan Chase publie une perspective à long terme sur les marchés des capitaux. Cette année, en raison du choc du coronavirus, la banque a réévalué ses prévisions de bénéfices pour la première fois en dehors du cycle annuel habituel. Dans cet article, j'aborde les messages clés du rapport : Rendements boursiers et évaluation des risques après la crise.

Ce poste est à travers Smartbroker* Sponsorisé. Le courtier est actuellement le #1 dans mon Comparaison des dépôts et a encore amélioré ses conditions. Tous les titres de Gettex et tous les produits dérivés de Morgan Stanley, HSBC et Vontobel peuvent être négociés pour 0,00 EUR par ordre. En conséquence, un courtier gratuit est disponible pour la première fois en Allemagne, qui offre une interface de bureau à part entière. Vous pouvez trouver d'autres dépôts intéressants dans le Comparaison des dépôts. Si vous voulez en savoir plus sur mon modèle de dépôt intelligent, où vous pouvez collecter 0,75 dividende supplémentaire %, Cliquez ici.

Hypothèses à long terme du marché des capitaux de JP Morgan Chase

Ce que tu peux apprendre ici

- Hypothèses à long terme du marché des capitaux de JP Morgan Chase

- En raison du choc corona, les rendements prévus augmentent dans toutes les classes d'actifs

- Des profils rendement/risque plus favorables après la crise

- Pourquoi les rendements projetés des actions sont meilleurs après la crise ?

- Technologie : en forte croissance même après la crise

- Des rendements boursiers plus élevés après la crise – Un nouveau cycle ?

L'objectif des hypothèses sur le marché des capitaux à long terme (LTCMA) est de faire des prévisions sur le développement économique, les taux d'intérêt et les principales classes d'actifs pour les prochaines années. La prévision est donc conçue pour le long terme et couvre au moins un cycle économique complet ou 10 à 15 ans.

En raison du choc corona, les rendements prévus augmentent dans toutes les classes d'actifs

Même si les effets de la pandémie sont endémiques pour l'économie, JP Morgan ne s'attend à aucun dommage durable à la croissance économique à long terme. Les baisses de prix représentent plutôt le début d'un nouveau cycle Dans la situation actuelle, il est important de distinguer les problèmes cycliques et non cycliques avec des défis à long terme. S'il ne s'agit que d'un problème cyclique à court terme, les entreprises ont été pénalisées de manière disproportionnée sur le marché boursier. Si vous êtes courageux, vous pouvez maintenant l'utiliser pour vous-même !

Les rendements attendus des actions Euro Large Cap ont augmenté de 2,4% en raison de la baisse de % 8.2 % augmenté. La situation est similaire avec les actions américaines à grande capitalisation. Les pays émergents promettent les rendements les plus élevés avant et après la crise. Ici, JP Morgan voit des rendements à long terme supérieurs à 10 %.

Là encore tous les retours prévisionnels de l'histogramme supérieur pour lecture.

Des profils rendement/risque plus favorables après la crise

Examinons ensuite les profils de risque des rendements boursiers. Celles-ci aussi se sont considérablement améliorées depuis la crise. Le profil de risque est exprimé à l'aide du ratio de Sharpe. Le ratio de Sharpe mesure le rendement excédentaire d'un véhicule d'investissement par unité de risque. Ainsi, des ratios de Sharpe plus élevés signifient soit :

- des rendements plus élevés avec les mêmes risques ou

- les mêmes rendements avec des risques réduits.

Plus le ratio de Sharpe est élevé, mieux c'est.

Amélioration des ratios de Sharpe pour toutes les actions depuis la crise corona. Le profil de risque est exprimé à l'aide du ratio de Sharpe. Le ratio de Sharpe mesure le rendement excédentaire d'un véhicule d'investissement par unité de risque.

Comme vous pouvez le voir sur le graphique, l'Europe et les États-Unis sont désormais au même niveau. Je trouve étonnant que le Japon, qui stagnait depuis longtemps, soit même aujourd'hui le leader en termes de ratio de Sharpe.

Pourquoi les rendements projetés des actions sont meilleurs après la crise ?

La question la plus importante est : pourquoi tout est comme ça ? Pourquoi les rendements boursiers projetés augmentent-ils alors que les marchés paniquent encore ?

En tant qu'investisseur buy-and-hold avec un horizon de placement à long terme de 10 à 20 ans, de tels reculs à court terme sur le marché des actions peuvent s'avérer extrêmement payants. C'est également ce que l'étude a examiné, et c'est aussi ce que les investisseurs prêchent depuis des années à des légendes comme Warren Buffett. Même sur Konto-Kredit-Vergleich.fr a été conseillé à plusieurs reprises, en particulier lors du creux actuel du marché fin mars, d'entrer dans les actions. Par exemple ici, ici , ici et ici.

Les actions dont les fondamentaux sont sains sont pénalisées par les réactions excessives du marché en cas de crise. Les investisseurs courageux qui peuvent faire face à de nouveaux revers à court terme peuvent désormais en profiter. L'étude dit:

" Plus l'évaluation de la situation est pessimiste aujourd'hui, plus les perspectives de bénéfices à long terme peuvent être optimistes."

LTCMA, JP Morgan 2020

Les rendements à long terme peuvent presque doubler sur 10 à 15 ans une fois que vous êtes au plus bas du marché. Le coup de pied de retour du revers corona peut être si fort. Félicitations à tous ceux qui ont acheté des actions au plus bas du marché.

Le market timing n'étant pas possible, il est conseillé dans tous les cas de recharger un peu plus le dépôt lors de la réinitialisation.

Technologie : en forte croissance même après la crise

De fortes injections de liquidités peuvent entraîner un changement de leadership sur les marchés boursiers. Les actions de croissance ont connu beaucoup plus de succès que les actions de valeur au cours des 10 dernières années. Les faibles taux d'intérêt ont favorisé cette évolution. Cela a profité au marché américain fortement axé sur la croissance. JP Morgan parle même d'une "décennie américaine". Je n'irais pas aussi loin à ce stade, puisque les marchés émergents ont également apporté des rendements boursiers décents au cours de la dernière décennie.

Néanmoins, le sujet de la technologie continuera à jouer un rôle déterminant sur les marchés boursiers à l'avenir. La tendance est soutenue par une politique monétaire expansive, c'est-à-dire une forte injection d'argent dans tous les domaines de l'économie. Même si la technologie continue de croître fortement, il est concevable que d'autres régions rattrapent davantage à l'avenir.

Alors que les rendements obligataires ont continué de baisser, les écarts de taux sur les actions remontent à des niveaux proches des niveaux historiques. Aux États-Unis, en Europe et dans les pays émergents, les primes de risque se situent au nord de 7 %.

Des rendements boursiers plus élevés après la crise – Un nouveau cycle ?

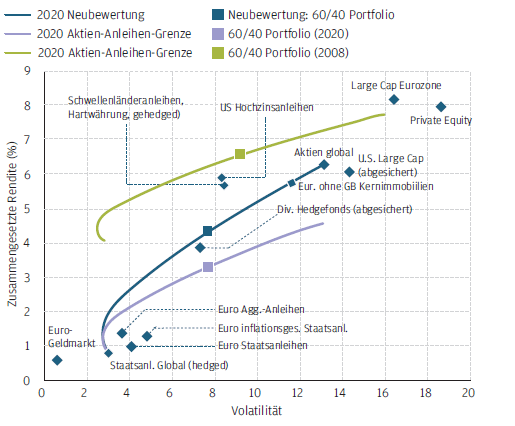

La question cruciale est aussi de savoir si un nouveau cycle boursier s'ouvrira après la crise. JP Morgan le suppose actuellement. Il existe une représentation très intéressante de cela, dans laquelle le risque (en tant que volatilité) est tracé par rapport au rendement. Une ligne est créée qui montre le rendement excédentaire mentionné ci-dessus d'une classe d'actifs par rapport à sa volatilité. Les rendements des actions continueront d'être nettement supérieurs à ceux des obligations à l'avenir. De plus, JP Morgan estime que le nouveau cycle aura ses propres caractéristiques. Ceux-ci incluent des sujets tels que la technologie, la durabilité, la division des revenus entre le capital et le travail ainsi que la relance. Quelle que soit l'évolution des nouvelles caractéristiques, une chose semble relativement fiable compte tenu des décotes actuelles : à long terme, il y aura des rendements plus élevés sur les actions après la crise.

La ligne limite d'efficacité actions-obligations : avec la réévaluation après la crise corona, la ligne caractéristique augmente fortement dans les zones de volatilité plus élevée. Les actions, en particulier, offrent un rendement excédentaire élevé par rapport au risque encouru.

Source : LTCMA, JPMorgan Asset Management Multi-Asset Solutions ; État : avril 2020.

Ce poste est à travers Smartbroker* Sponsorisé. Le courtier est actuellement le #1 dans mon Comparaison des dépôts et a encore amélioré ses conditions. Tous les titres de Gettex et tous les produits dérivés de Morgan Stanley, HSBC et Vontobel peuvent être négociés pour 0,00 EUR par ordre. En conséquence, un courtier gratuit est disponible pour la première fois en Allemagne, qui offre une interface de bureau à part entière. Vous pouvez trouver d'autres dépôts intéressants dans le Comparaison des dépôts. Si vous voulez en savoir plus sur mon modèle de dépôt intelligent, où vous pouvez collecter 0,75 dividende supplémentaire %, Cliquez ici.

J'ai rédigé un nouveau rapport de test sur le compte N26. Le N26 Girokonto est entièrement basé sur les smartphones. La gestion du compte est gratuite à partir de 0 EUR d'entrée d'argent mensuelle, y compris Maestro et carte de crédit. Chez N26, tu obtiens un bon compte qui t'aide à garder le contrôle de tes dépenses et qui est agréable à utiliser.

>> Vous pouvez trouver l'examen complet du compte N26 ici <<

Graphiques et tableaux extraits du rapport LTCMA de JP Morgan. Vous pouvez trouver les rapports LTCMA ici.

*Lien affilié : Si tu accèdes à un fournisseur via l'un de ces liens depuis mon site web, il se peut que je reçoive une commission. Cela n'entraîne pas de frais supplémentaires pour toi. Pour l'utilisation de ces liens, un ❤️ MERCI ! ❤️

Avertissement : il s'agit d'informations bien documentées, mais qui ne sont pas contraignantes pour autant.