Mientras que en Alemania el retención de impuestos se deduce sin problemas de los ingresos por intereses y dividendos superiores a la suma global del ahorrador y se paga directamente a Hacienda, se abre un complejo laberinto de retenciones y convenios de doble imposición en el caso de las inversiones extranjeras.

En 2023, Alemania tendrá 95 países han firmado un convenio de doble imposición (CDI). terminado.

No problemáticos son Pagos de dividendos procedentes de países sin retención a cuenta, como Irlanda, Reino Unido, Singapur y Liechtenstein. y algunos otros.

Pero incluso con países que menos de 15 % Retención a cuenta y tienen un convenio para evitar la doble imposición con Alemania, no suele haber doble carga fiscal, ya que las retenciones de hasta % 15 suelen deducirse íntegramente de la retención final en Alemania.

Las devoluciones de retenciones, que suelen ser necesarias a partir del 15 % de retención, son costosas. Es el caso de países como Austria, Suiza, España o Italia. España e Italia, en particular, tienen modalidades burocráticas y muy largas para devolver el impuesto pagado dos veces. En Austria y Suiza te devuelven el dinero al cabo de unas semanas, pero sigues teniendo que lidiar con el papeleo.

En algunos otros países, la retención a cuenta no puede devolverse en absoluto. Entre ellos están Armenia, Bulgaria, Bosnia-Herzegovina, Túnez, Montenegro, Serbia, China, Noruega y Bélgica. Y Brasil no tiene un convenio de doble imposición con Alemania desde 2005, lo que también supone una doble carga fiscal para los inversores.

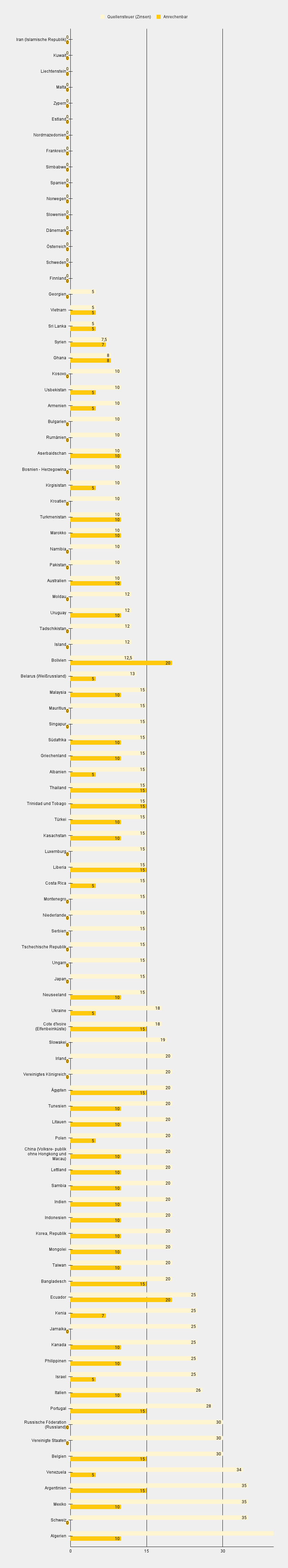

Resumen de retenciones fiscales Países Dividendos

Lo que puede aprender aquí

- Resumen de retenciones fiscales Países Dividendos

- Retención fiscal Países Intereses

- Panorama de las retenciones fiscales Países 2023: Existen 95 convenios de doble imposición con Alemania

- Los 10 datos más importantes sobre la retención a cuenta sobre los rendimientos del capital mobiliario

- ¿Qué es la retención a cuenta?

- ¿Para qué sirve un convenio de doble imposición?

- ¿A cuánto asciende la retención a cuenta?

- Retención a cuenta Alemania

- Retención a cuenta Suiza

- Retención fiscal EE.UU.

- Retención a cuenta Francia

- Retención a cuenta Noruega

- Retención a cuenta Canadá

- Retención a cuenta Países Bajos

- Retención a cuenta Dinamarca

- Retención a cuenta Austria

- Retención a cuenta Irlanda

- Retención a cuenta Suecia

- Retención a cuenta Finlandia

- Retención a cuenta Australia

- Retención a cuenta Italia

- Retención a cuenta España

- Retención a cuenta Japón

- Retención a cuenta Luxemburgo

- Retención a cuenta Gran Bretaña

- Retención a cuenta China

- Países sin retención a cuenta

- ¿Qué significa no retener impuestos?

- ¿Cuándo tengo que pagar la retención a cuenta?

- ¿Cómo me devuelven la retención?

Existen diferentes retenciones fiscales para los pagos de dividendos e intereses.

Aquí encontrará la Retención máxima sobre los dividendos según los convenios de doble imposición 2023 y qué parte se imputa a la retención final en Alemania.

Encontrará las retenciones para el pago de intereses en el capítulo siguiente.

Este es el importe de la retención a cuenta que tendrán que pagar los alemanes por los dividendos en los 95 países en 2023

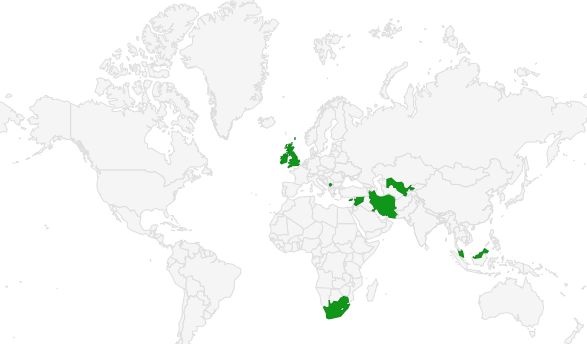

Los países verdes exigen menos retenciones que los países rojos. Los países blancos no tienen un convenio de doble imposición con Alemania.

En estos países, la retención a cuenta es plenamente imputable

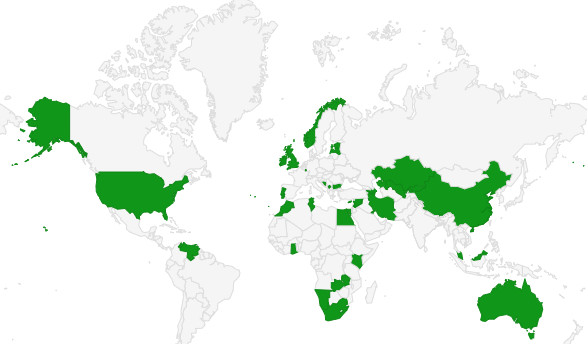

En los países verdes, 100 % de la retención a cuenta es imputable al KESt alemán. En los países rojos, esto sólo es posible parcialmente o no es posible en absoluto. D

Nota: EE.UU. está marcado en rojo aquí porque recauda 30 % de retención en origen, de los cuales sólo la mitad se abona en Alemania (15 %). Sin embargo, los otros 15 % también son compensados por casi todos los intermediarios a través del acuerdo QI. Véase Retención fiscal EE.UU..

Retención fiscal Países Intereses

Aquí encontrará la Retención máxima sobre los intereses según los convenios de doble imposición 2023 y qué parte se imputa a la retención final en Alemania:

Panorama de las retenciones fiscales Países 2023: Existen 95 convenios de doble imposición con Alemania

La siguiente tabla muestra cuánto puede recuperar de la retención a cuenta en el extranjero. Utilice la función de búsqueda para obtener una visión general más rápida.

| Estado DBA | Dividendos subvencionables (en %) | Intereses imponibles (en %) | Dividendos (en %): a) Retención a cuenta nacional b) Retención a cuenta máxima acreditable en virtud de los convenios de doble imposición c) Retención a cuenta nocional acreditable según los convenios de doble imposición | Interés (en %): a) Retención a cuenta nacional b) Retención a cuenta máxima acreditable en virtud de los convenios de doble imposición c) Retención a cuenta nocional acreditable según los convenios de doble imposición | Notas sobre la nacional Recaudación de retenciones (letra a ) | Notas sobre Normativa DTA, también normas especiales en el DTA (letra b) | Designación nacional del impuesto sobre la renta o la retención a cuenta | ||

|---|---|---|---|---|---|---|---|---|---|

| Egipto | 102 | 15 | a) 0 / 5 / 10 b) 15 | a) 20 b) 15 | Dividendos: 5 % Retención a cuenta sobre distribuciones de sociedades cotizadas | Derecho del Estado de la fuente a someter los dividendos alternativamente al impuesto general sobre la renta recaudado sobre la renta neta total. No obstante, el impuesto general sobre la renta no podrá superar en ningún caso una media del 20 % del importe neto de los dividendos pagados (Art. 10 párrafo 3 DTA). | |||

| Albania | 8 | 5 | a) 8 b) 15 | a) 15 b) 5 | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Pro- tokoll al DTA, nº 4 a los artículos 10 y 11). | taksa individuale e të ardhurave | |||

| Argelia | 15 | 10 | a) 15 b) 15 | a) 10 / 50 b) 10 | Pleno derecho de imposición del Estado de la fuente sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del Convenio de Doble Imposición, apartado 2 de los artículos 10 y 11). | l'impôt sur le revenue global | |||

| Argentina | 20 | 15 | a) 7 b) 15 c) 20 | a) 0 / 15,05 / 35 b) 15 c) 15 | income tax | ||||

| Armenia | 0 | 5 | a) 0 / 5 b) 10 | a) 10 b) 5 | Dividendos: A los accionistas que reinviertan los dividendos recibidos en el capital de la empresa distribuidora se les devolverá la retención a cuenta retenida si así lo solicitan. | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o títulos de crédito con participación en los beneficios si éstos pueden deducirse al determinar los beneficios del deudor de los dividendos e intereses (Protocolo del convenio de doble imposición, apartado 8 de los artículos 10 y 11). | |||

| Azerbaiyán | 101 | 10 1 | a) 0 / 10 b) 15 | a) 0 / 10 b) 10 | Dividendos e intereses: ninguna retención sobre los dividendos e intereses de los valores de inversión (hasta el 31 de enero de 2023) Sin retención sobre dividendos/intereses de acciones/bonos emitidos para su negociación en el mercado regulado en los cinco años siguientes al 1 de febrero de 2023. ausencia de retenciones fiscales sobre los dividendos de las empresas productoras de productos agrícolas | ||||

| Australia | 151 | 10 1 | a) 0 / 30 b) 15 | a) 0 / 10 b) 10 | Dividendos: Determinados dividendos (por ejemplo, los dividendos franqueados y las rentas derivadas) no están sujetos a retención a cuenta. Interés: Algunos pagos de intereses (por ejemplo, los intereses de determinados bonos públicos) no están sujetos a retención a cuenta. | Pleno derecho de imposición del Estado de la fuente sobre los dividendos e intereses procedentes de derechos o títulos de crédito con participación en los beneficios, si pueden deducirse al determinar los beneficios del deudor de estos ingresos (Protocolo del convenio de doble imposición, punto 6 de los artículos 10 y 11). | Impuesto sobre la renta | ||

| Bangladesh | 15 | 15 | a) 30 b) 15 c) 15 | a) 0 / 20 b) 10 c) 15 | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses de derechos o títulos de crédito con participación en los beneficios, si éstos pueden deducirse al determinar los beneficios del deudor de estos ingresos (Protocolo del convenio de doble imposición, apartado 2 de los artículos 10 y 11). | ||||

| Bielorrusia (Rusia Blanca) | 132 | 10 1 | a) 9 / 13 b) 15 | a) 0 / 13 b) 5 | Dividendos: 9 % Retención en origen sobre los dividendos de las empresas de la zona económica especial "Parque de Altas Tecnologías Interés: Los intereses de los bonos del Estado, municipales o bancarios y de los títulos de deuda emitidos por otras entidades bielorrusas después del 1 de abril de 2008 están exentos de impuestos. | Pleno derecho de imposición del Estado de la fuente sobre los ingresos procedentes de derechos o créditos con participación en beneficios si éstos son deducibles a la hora de determinar el beneficio del deudor (DBA art. 10 núm. 3). | |||

| Bélgica | 0 | 15 1 | a) 5 / 20 / 30 b) 15 | a) 0 / 15 / 30 b) 15 | Dividendos: Exención fiscal de los dividendos hasta 800 EUR, primera retención a cuenta y posterior procedimiento de devolución Interés: 0 % sobre los intereses de determinados títulos de deuda y obligaciones; 15 % sobre los intereses de los bonos del Estado suscritos entre el 24 de noviembre de 2011 y el 2 de diciembre de 2011 | Impôt des personnes physiques / per- sonenbelasting (Impuesto sobre la renta) | |||

| Bolivia | 12,5 | 20 | a) 12,5 b) 15 | a) 12,5 b) 15 c) 20 | Dividendos e intereses: la retención a cuenta de 25 % sólo se aplica sobre 50 % de los dividendos e intereses percibidos, de modo que se aplica efectivamente una retención a cuenta de 12,5 % | Impuesto sobre la renta | |||

| Bosnia y Herzegovina | 0 | 0 | a) 0 / 10 b) 0 | a) 0 / 10 b) 0 | Continuación del Acuerdo con Yugoslavia | ||||

| Bulgaria | 0 | 0 | a) 0 / 5 b) 15 | a) 0 / 10 b) 5 | Dividendos e intereses: Se puede solicitar una liquidación fiscal y la devolución de la retención a cuenta para tener en cuenta los gastos relacionados con los ingresos. | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Pro- tokoll al DTA, nº 4 a los artículos 10 y 11). | Данък върху дивидентите и доходите на чуждестранни лица. (retención a cuenta); Закон за данъците върху доходите на физическите лица (impuesto sobre la renta). | ||

| China (República Popular China, excluidos Hong Kong y Macao) | 0 / 10 | 10 1 | a) 0 / 10 / 20 b) 10 | a) 0 / 20 b) 10 | Dividendos: Para el abono de la retención en origen aplicada a las distribuciones de acciones chinas, véase la carta de la BMF de 31 de marzo de 2022 (BStBl I p. 328). Interés: Sin retención a cuenta sobre los intereses de los bonos del Estado | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o títulos de crédito con participación en los beneficios, si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 4 a los artículos 10 y 11). | |||

| Costa Rica | 15 | 5 | a) 15 b) 15 | a) 15 b) 5 | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o títulos de crédito con participación en los beneficios, si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo al convenio de doble imposición, apartado 2 a los artículos 10 y 11). | El impuesto sobre la renta | |||

| Costa de Marfil (Costa de Marfil) | 152 | 15>2 | a) 10 / 15 b) 15 / 18 | a) 0 / 1 / 18 b) 15 | Dividendos: la retención a cuenta para las distribuciones de las empresas que cotizan en bolsa es de 10 %, de lo contrario 15 % Interés: Sin retención a cuenta sobre los intereses de los bonos del Tesoro 1 % Retención en origen sobre los intereses de los bonos del Estado a largo plazo | se aplica un tipo incrementado del 18 % a la retención a cuenta practicada en Costa de Marfil sobre los dividendos de las empresas exentas de impuestos o con impuestos reducidos (Protocolo del convenio de doble imposición, nº 1 sobre el art. 10) | Impuesto general sobre la renta | ||

| Dinamarca | 15 | 0 | a) 15 / 27 b) 15 | a) 0 b) 0 | Dividendos: 15 % de retención a cuenta si el beneficiario es residente en un país con el que existe un acuerdo intergubernamental de intercambio de información y posee menos del 10 % del capital social de la sociedad distribuidora. | Derecho de imposición del Estado de la fuente sobre los dividendos de derechos o créditos con participación en beneficios hasta un máximo del 25 % del importe bruto de la renta, si son deducibles allí en la determinación del beneficio del deudor (DBA Art. 10, apdo. 5). | Indkomstskat til staten | ||

| Ecuador | 10 | 20 | a) 10 b) des- Restringido | a) 25 b) 15 c) 20 | Dividendos: 25 % Retención en origen sobre 40 % de dividendos distribuidos (es decir, tipo impositivo efectivo de 10 %) | Impusto sobre la renta | |||

| Estonia | 71 | 0 | a) 0 / 7 b) 15 | a) 0 b) 10 | Dividendos: El impuesto de sociedades no grava ya los beneficios no distribuidos, sino sólo en el momento de la distribución de beneficios (i. H. v.). 20 % o 14 %). Este "impuesto de distribución de beneficios" representa el impuesto de sociedades de la empresa distribuidora; es ninguno retención a cuenta a cargo del accionista. 7 % La retención a cuenta sólo se aplica a los dividendos sujetos al 14 % impuesto sobre distribución. | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o participaciones en beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, punto 5 de los artículos 10 y 11). | Tulumaks | ||

| Finlandia | 15 | 0 | a) 30 / 35 b) 15 | a) 0 b) 0 | Dividendos: 35 % Retención en origen sobre los dividendos de acciones nomi- neas registradas si el banco depositario extranjero no está registrado en la administración fiscal finlandesa o no comunica la información sobre el beneficiario efectivo. Interés: En principio, no hay retención a cuenta, sólo los intereses procedentes de la subcapitalización (es decir, los intereses de un préstamo a largo plazo concedido en lugar de una participación en el capital) están sujetos a una retención a cuenta del 30 % | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios, si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 1 de los artículos 10 y 11). | valtion tulovero/statlig inkomstskatt | ||

| Francia | 12,8 | 0 | a) 12,8 b) 15 | a) 0 b) 0 | Pleno derecho de imposición del Estado de la fuente sobre los ingresos procedentes de derechos o acciones con participación en beneficios si éstos son deducibles en la determinación del beneficio del deudor (art. 9, apdo. 9 DBA). | Impuesto sobre la Renta de las Personas Físicas (IRPP) | |||

| Georgia | 5 | 0 | a) 5 b) 10 | a) 5 b) 0 | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 3 de los artículos 10 y 11). | ||||

| Ghana | 81 | 81 | a) 0 / 8 b) 15 | a) 0 / 8 b) 10 | Dividendos: Sin retención fiscal sobre los dividendos de las empresas de zonas francas Interés: Sin retención a cuenta sobre los intereses de los bonos del Estado | Impuesto sobre la renta | |||

| Grecia | 5 | 101 | a) 5 b) 25 | a) 0 / 15 b) 10 | Interés: Exención de la retención a cuenta sobre los intereses de los bonos del Estado y de determinadas obligaciones de sociedades cotizadas en bolsa | Φόρος εισοδήματος φυσικών προσώπων (en alfabeto latino: Foros Eisodimatos Fysikon Prosopon) | |||

| India | 10 | 102 | a) 10 / 20 b) 10 | a) 0 / 4 / 5 / 10 / 20 b) 10 | Interés: Sin retención a cuenta sobre los intereses de determinados bonos del Estado, 4 % o 5 % Retención a cuenta sobre los intereses de determinados bonos Intereses/dividendos: Los ingresos procedentes de los denominados "Global Depository Receipts" están sujetos, independientemente de su calificación como intereses, dividendos o plusvalías, a una retención a cuenta del 10 %. | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Pro- tokoll al DTA, nº 4 a los artículos 10 y 11). | Impuesto sobre la renta | ||

| Indonesia | 152 | 10 | a) 10 / 20 b) 15 | a) 10 / 20 b) 10 c) 10 | Dividendos: 10 % Retención en origen sobre los dividendos de las empresas que invierten en determinadas regiones o sectores económicos | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 3 de los artículos 10 y 11). | Pajak Penghasilan | ||

| Irán (República Islámica del) | 0 | 0 | a) 0 b) 20 | a) 0 b) 15 | Mozoué ghanouné maleiat bar dara- mad (impuesto sobre la renta incl. recargos) | ||||

| Irlanda | 0 | 0 | a) 0 b) 15 | a) 0 / 20 b) 0 | Dividendos: Sin retención a cuenta para los ciudadanos de la UE y los residentes en los Estados de la DTA. | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 3 de los artículos 10 y 11). | Impuesto sobre la renta | ||

| Islandia | 15 | 0 | a) 22 b) 15 | a) 0 /12 b) 0 | Cómo llegar a la cumbre | ||||

| Israel | 10 | 51 | a) 15 / 20 / 25 / 30 b) 10 | a) 0 / 15 / 25 b) 5 | Interés: Sin retención fiscal sobre los intereses de los préstamos públicos | Pleno derecho de imposición del Estado de origen sobre el los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios, si son deducibles al determinar los beneficios del deudor de los dividendos o intereses (Protocolo del Convenio de Doble Imposición, apartado 5 sobre los artículos 10 y 11). 11) | |||

| Italia | 15 | 101 | a) 26 b) 15 | a) 0 / 26 b) 10 | Interés: Exención fiscal de los intereses de determinados préstamos depositados en un banco nacional o en otro intermediario autorizado, al existir un acuerdo entre Alemania e Italia sobre intercambio de información. | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o títulos de crédito con participación en los beneficios, si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 8 a los artículos 10 y 11). | Imposta sul reddito delle persone fisi- che | ||

| Jamaica | 15 | 0 | a) 25 b) 15 | a) 0 / 25 b) 12,5 | Interés: Se puede solicitar una liquidación fiscal y la devolución de la retención a cuenta para tener en cuenta los gastos relacionados con los ingresos. | Impuesto sobre la renta | |||

| Japón | 15 | 0 | a) 15 / 20 b) 15 | a) 0 / 15 b) 0 | Dividendos: 15 % sobre dividendos cualificados de sociedades cotizadas Interés: Sin retención sobre los intereses de determinados valores de renta fija | Gensenbun (retención a cuenta) Shotokuzei (impuesto sobre la renta) | |||

| Canadá | 15 | 101 | a) 25 b) 15 | a) 0 / 25 b) 10 | Interés: 25 % Retención únicamente sobre los intereses de determinados bonos de renta no fija | Pleno derecho de imposición del Estado de la fuente sobre las rentas procedentes de derechos o créditos con participación en los beneficios si son deducibles en la determinación del beneficio del deudor (Protocolo del convenio de doble imposición, nº 3 al artículo 10). | Impuesto sobre la renta | ||

| Kazajstán | 152 | 101 | a) 0 / 5 / 10 / 15 b) 15 | a) 0 / 15 b) 10 | Dividendos: No hay retención fiscal sobre los dividendos de acciones cotizadas y negociadas activamente en las bolsas nacionales (KASE, AIFC). 5 % Retención en origen sobre los dividendos de las empresas miembros del Astana Hub Inter- national Technology Park 10 % Retención a cuenta sobre los dividendos en determinadas condiciones (por ejemplo, período de tenencia de tres años) Interés: ninguna retención sobre los intereses de los bonos del Estado y de los valores cotizados en bolsa | Pleno derecho de imposición del Estado de la fuente sobre los ingresos procedentes de derechos o créditos con participación en beneficios si éstos son deducibles en la determinación del beneficio del deudor (art. 10, apdo. 3 DBA). | |||

| Kenia | 151 | 7,52 | a) 0 / 15 b) 15 | a) 5 / 7,5 / 25 b) 15 | Dividendos: No se retiene el impuesto sobre los dividendos de las empresas de las zonas económicas especiales Interés: 7,5 % Retención en origen sobre los intereses de los bonos al portador con una duración mínima de dos años 5 % Retención a cuenta sobre los intereses de las empresas de las zonas económicas especiales | Impuesto sobre la renta | |||

| Kirguistán | 101 | 5 | a) 0 / 10 b) 15 | a) 10 b) 5 | Dividendos: Sin retención fiscal sobre los dividendos - De algunas empresas que han hecho grandes inversiones - de beneficios no sujetos al impuesto de sociedades | ||||

| Corea, República de | 15 | 101 | a) 20 b) 15 | a) 0 / 14 / 20 b) 10 | Interés: Sin retención a cuenta sobre los intereses de los bonos del Estado y de estabilización monetaria | Derecho del Estado de la fuente a gravar los ingresos procedentes de derechos o créditos con participación en beneficios hasta un máximo del 25 % del importe bruto de los ingresos, si éstos son deducibles en la determinación del beneficio del deudor (art. 10, apdo. 4 DTA). | |||

| Kosovo | 0 | 0 | a) 0 b) 0 | a) 0 / 10 b) 0 | Continuación del Acuerdo con Yugoslavia | Porez iz dohotka | |||

| Croacia | 10 | 0 | a) 10 b) 15 | a) 0 / 10 b) 0 | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios, si éstos son deducibles en la determinación del beneficio del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 3 de los artículos 10 y 11). | Porez iz dohotka | |||

| Kuwait | 0 | 0 | a) 0 b) 15 | a) 0 b) 0 | Sin impuesto sobre la renta/retención a cuenta para las personas físicas | pleno derecho de imposición del Estado de origen sobre los dividendos y los intereses de derechos o títulos de crédito con participación en los beneficios, si son deducibles en la determinación de los beneficios del deudor de dichos ingresos (Protocolo del convenio de doble imposición, apartado 5 de los artículos 10 y 11) | |||

| Letonia | 151 | 102 | a) 0 / 20 b) 15 | a) 0 / 5 / 20 b) 10 | Dividendos: ninguna retención sobre los dividendos ya sujetos al 20 % impuesto de sociedades, 20 % Retención en origen sobre distribuciones de beneficios anteriores al 1 de enero de 2018 Interés: No se aplica retención sobre los intereses de los bonos emitidos por el Gobierno o un municipio de Letonia o un Estado del EEE y de los instrumentos financieros cotizados. 5 % Retención a cuenta sobre los intereses de determinados instrumentos financieros no negociados públicamente pagados por proveedores de servicios de inversión a personas no independientes residentes en el EEE | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios, si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 5 de los artículos 10 y 11). | iedzivotaju ienakuma nodoklis | ||

| Liberia | 152 | 152 | a) 5 / 15 b) 15 | a) 0 / 5 / 15 b) 20 | Dividendos e intereses: 5 % Retención a cuenta sobre dividendos e intereses de determinadas empresas (por ejemplo, mineras) Interés: Sin retención a cuenta sobre los intereses de los bonos del Estado | Impuesto sobre la renta | |||

| Liechtenstein | 0 | 0 | a) 0 b) 15 | a) 0 b) 0 | Pleno derecho de imposición del Estado de origen sobre los ingresos procedentes de derechos o créditos con participación en beneficios, incluidos los ingresos de un socio comanditario o de préstamos participativos y bonos de beneficios. (Art. 11 párr. 2 DBA) | ||||

| Lituania | 15 | 101 | a) 15 b) 15 | a) 0 / 15 / 20 b) 10 | Interés: numerosas normas de exención para los intereses procedentes de determinadas fuentes | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios, si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 5 de los artículos 10 y 11). | Fiziniu asmenu pajamu mokestis | ||

| Luxemburgo | 151 | 0 | a) 0 / 15 b) 15 | a) 0 / 15 b) 0 | Dividendos: Sin retención a cuenta sobre los dividendos procedentes de determinadas fuentes | Impuesto sobre la renta de las personas físicas | |||

| Malasia | 0 | 101 | a) 0 b) 15 | a) 0 / 15 b) 10 | Interés: numerosas normas de exención para los intereses procedentes de determinadas fuentes | Pleno derecho de imposición del Estado de origen sobre los dividendos y los intereses de los derechos o títulos de crédito con participación en los beneficios si son deducibles en la determinación de los beneficios del deudor (Protocolo del convenio de doble imposición, apartado 5 de los artículos 10 y 11). | |||

| Malta | 0 | 0 | a) 0 b) 35 | a) 0 b) 0 | sobre la columna A letra b) cf. Art. 10, apdo. 3 DTA y ley fiscal maltesa | impuestos sobre la renta | |||

| Marruecos | 151 | 101 | a) 0 / 15 b) 15 | a) 0 / 10 b) 10 | Dividendos: No se retiene el impuesto sobre las distribuciones de las empresas de zonas francas Interés: Sin retención a cuenta sobre los intereses de los bonos del Estado | ||||

| Mauricio | 0 | 0 | a) 0 b) 15 | a) 0 / 15 b) 0 | pleno derecho de imposición del Estado de origen sobre los dividendos y los intereses de derechos o títulos de crédito con participación en los beneficios, si son deducibles en la determinación de los beneficios del deudor de dichos ingresos (Protocolo del convenio de doble imposición, apartado 5 de los artículos 10 y 11) | Impuesto sobre la renta | |||

| México | 10 | 102 | a) 10 b) 15 | a) 0 / 4,9 / 21 / 35 b) 5 / 10 | Interés: 4,9 % sobre los intereses de determinados títulos de deuda negociados en bolsa Sin retención a cuenta sobre los intereses de los bonos | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Pro- tokoll al DTA, nº 4 a los artículos 10 y 11). 5 % para intereses de préstamos bancarios | Impuesto sobre la renta | ||

| Moldavia | 6 | 0 | a) 6 b) 15 | a) 12 b) 5 / 0 | Continuación del ALC con la URSS de 24.11.1981; Si en Alemania no se practica retención a cuenta sobre los intereses pagados a no residentes, tampoco están sujetos a imposición en Moldavia (principio de reciprocidad). | ||||

| Mongolia | 10 | 10 | a) 20 b) 10 c) 10 | a) 20 b) 10 c) 10 | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o títulos de crédito con participación en los beneficios, si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo al convenio de doble imposición, apartado 2 a los artículos 10 y 11). | ||||

| Montenegro | 0 | 0 | a) 15 b) 0 | a) 15 b) 0 | Continuación del Acuerdo con Yugoslavia | Porez iz dohotka | |||

| Namibia | 151 | 0 | a) 0 / 20 b) 15 | a) 0 / 10 b) 0 | Dividendos: En casos concretos, pueden ser pertinentes las normativas nacionales de exención. | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o títulos de crédito con participación en los beneficios, si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 4 a los artículos 10 y 11). | Impuesto normal e impuesto de accionistas no residentes | ||

| Nueva Zelanda | 15 | 101 | a) 15 / 30 b) 15 | a) 0 / 15 b) 10 | Interés: Ausencia de retención en origen sobre los intereses de los bonos que participan en el programa AIL (Approved Issuer Levy) | Pleno derecho de imposición del Estado de la fuente sobre las rentas procedentes de derechos o créditos con participación en los beneficios si éstas son deducibles en la determinación de los beneficios del deudor de las rentas (Protocolo del convenio de doble imposición, apartado 4b a los artículos 10 y 11). | Impuesto sobre la renta | ||

| Países Bajos | 15 | 0 | a) 15 b) 15 | a) 0 / 15 b) 0 | Dividendos Dividendos | ||||

| Macedo- nia del Norte | 10 | 0 | a) 10 b) 15 | a) 0 b) 5 | pleno derecho de imposición del Estado de origen sobre los dividendos y los intereses de derechos o títulos de crédito con participación en los beneficios, si son deducibles en la determinación de los beneficios del deudor de dichos ingresos (Protocolo del convenio de doble imposición, apartado 5 de los artículos 10 y 11) | Personal danok na dohot | |||

| Noruega | 0 | 0 | a) 0 / 25 b) 15 | a) 0 b) 0 | Dividendos: Los accionistas domiciliados en el EEE pueden solicitar la devolución total o parcial de la retención ("deducción de blindaje"), véase la carta de la BMF de 15 de noviembre de 2011 (BStBl I p. 1113). | Pleno derecho de imposición del Estado de la fuente sobre las rentas procedentes de derechos o créditos con participación en los beneficios si son deducibles en la determinación del beneficio del deudor (Protocolo del convenio de doble imposición, nº 3 al artículo 10). | Estadísticas del Estado | ||

| Austria | 15 | 0 | a) 27,5 b) 15 | a) 0 b) 0 | Pleno derecho de imposición del Estado de origen sobre los ingresos procedentes de derechos o créditos con participación en beneficios, incluidos los ingresos de un socio comanditario o de préstamos participativos y bonos de beneficios. (Art. 11 nº 2 DBA) | Impuesto sobre la renta | |||

| Pakistán | 152 | 0 | a) 7,5 / 15 / 25 b) 15 | a) 0 / 10 b) 20 | Dividendos: 7.5 % sobre los dividendos de los productores independientes de electricidad en determinadas condiciones Interés: Liquidación del impuesto sobre la renta con posibilidad de devolución del impuesto retenido | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Pro- tokoll al DTA, nº 4 a los artículos 10 y 11). | Impuesto sobre la renta | ||

| Filipinas | 15 | 101 | a) 25 b) 15 | a) 0 / 25 b) 10 | Interés: Sin retención en origen sobre los intereses de las inversiones extranjeras y en divisas | Pleno derecho de imposición del Estado de la fuente sobre los dividendos e intereses procedentes de derechos o títulos de crédito con participación en los beneficios, si pueden deducirse al determinar los beneficios del deudor de estos ingresos (Protocolo del convenio de doble imposición, punto 6 de los artículos 10 y 11). | Impuesto sobre la renta | ||

| Polonia | 15 | 51 | a) 19 b) 15 | a) 0 / 20 b) 5 | Interés: Sin retención a cuenta sobre los intereses de determinados bonos del Estado y obligaciones de empresas | pleno derecho de imposición del Estado de origen sobre los dividendos y los intereses de derechos o títulos de crédito con participación en los beneficios, si son deducibles en la determinación de los beneficios del deudor de dichos ingresos (Protocolo del convenio de doble imposición, apartado 5 de los artículos 10 y 11) | Podatek dochodowy od osób fizycznych | ||

| Portugal | 15 | 15 | a) 0 / 28 b) 15 c) 15 | a) 0 / 28 b) 15 c) 15 | Pleno derecho de imposición del Estado de la fuente sobre los ingresos procedentes de derechos o créditos con participación en beneficios, si estos ingresos pueden deducirse en la determinación de los beneficios del deudor (Protocolo del convenio de doble imposición, punto 4 de los artículos 10 y 11). | Imposto sobre o Rendimento das Pes- soas Singulares | |||

| Rumanía | 8 | 0 | a) 8 b) 15 | a) 0 / 10 b) 0 / 3 | Interés: Sin retención fiscal sobre los intereses de los bonos estatales y municipales | el tipo máximo de retención en origen se reduce a 0 % en la medida en que en Alemania no se practica retención en origen sobre los intereses abonados a no residentes (art. 11, apdo. 4 DBA) Pleno derecho de imposición del Estado de la fuente sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del Convenio de Doble Imposición, apartado 2 de los artículos 10 y 11). | Impozitul pe venitul obtinut de per- soanele fizice Impozitul pe dividende | ||

| Federación Rusa (Rusia) | 15 | 0 | a) 15 b) 15 | a) 0 / 30 b) 0 | Pleno derecho de imposición del Estado de la fuente sobre las rentas procedentes de derechos o títulos de crédito con participación en los beneficios si éstas son deducibles en la determinación de los beneficios del deudor de dichas rentas (Protocolo del convenio de doble imposición, apartado 5 a los artículos 10 y 11). | ||||

| Zambia | 151 | 101 | a) 0 / 20 b) 15 | a) 0 / 15 / 20 b) 10 | Dividendos: No se retiene el impuesto sobre los dividendos de determinadas empresas, por ejemplo, las que cotizan en bolsa (Bolsa de Lusaka) o las fabricantes de automóviles. Interés: Sin retención fiscal sobre los intereses de los bonos verdes cotizados en la Bolsa de Zambia con un vencimiento mínimo de tres años. 15 % Retención en origen sobre los intereses de bonos y obligaciones del Estado | Impuesto sobre la renta | |||

| Suecia | 15 | 0 | a) 30 b) 15 | a) 0 b) 0 | Pleno derecho de imposición del Estado de la fuente sobre los ingresos procedentes de derechos o créditos con participación en beneficios si éstos son deducibles en la determinación del beneficio del deudor (art. 10, apdo. 3 DBA). | Estadísticas nacionales | |||

| Suiza | 15 | 0 | a) 35 b) 15 / 5 / 30 | a) 0 / 35 b) 0 | Los dividendos pagados por una empresa que explota una central eléctrica fronteriza entre el Lago de Constanza y Basilea están gravados con un máximo de 5 % (Art. 10 apartado 2 letra a DTA); Derecho de imposición del Estado de la fuente sobre los ingresos procedentes de derechos de participación en beneficios, de bonos de participación en beneficios o de préstamos parciales hasta un máximo del 30 % del importe bruto de los dividendos, si estos importes son deducibles en la determinación del beneficio del deudor. (Art. 10 apartado 2 letra b DBA) | Retención a cuenta | |||

| Serbia | 0 | 0 | a) 15 b) 0 | a) 0 / 15 b) 0 | Interés: No se retiene ningún impuesto sobre los intereses de los bonos de ahorro y del Estado denominados en dinares. | Continuación del Acuerdo con Yugoslavia | Porez iz dohotka | ||

| Zimbabue | 152 | 0 | a) 5 / 10 / 15 b) 20 | a) 0 b) 10 | Dividendos: Retención a cuenta de 5 % o 10 % sobre los dividendos de los valores negociados en las bolsas nacionales ("Victoria Fall Stock Exchange", "Zim- babwe Stock Exchange"). | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o títulos de crédito con participación en los beneficios, si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 4 a los artículos 10 y 11). | Impuesto sobre la renta; Impuesto de los accionistas no residentes; Impuesto de los no residentes sobre los intereses | ||

| Singapur | 0 | 0 | a) 0 b) 10 | a) 0 / 15 b) 0 | Impuesto sobre la renta | ||||

| Eslovaquia | 7 | 0 | a) 7 b) 15 | a) 0 / 19 b) 0 | Interés: Sin retención a cuenta sobre los intereses de los bonos del Estado | Continuación del Acuerdo con Checoslovaquia | dan z prijmov | ||

| Eslovenia | 15 | 0 | a) 25 b) 15 | a) 0 b) 5 | Interés: Los pagos de intereses a residentes en Estados miembros de la UE están exentos de impuestos | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 3 de los artículos 10 y 11). | Dohodnina | ||

| España | 15 | 0 | a) 19 b) 15 | a) 0 b) 0 | Derecho del Estado de origen a gravar los dividendos e intereses procedentes de derechos o créditos con participación en beneficios hasta un máximo del 15 % del importe bruto de los intereses y dividendos si son deducibles a la hora de determinar los beneficios del deudor de la renta (Protocolo del convenio de doble imposición, punto V. de los artículos 10 y 11). | Impuesto general sobre la renta de las personas físicas; Impuesto sobre las Rentas del Capital | |||

| Sri Lanka | 15 | 51 | a) 15 b) 15 c) 15 | a) 0 / 5 b) 10 c) 0 / 5 | Interés: Sin retención a cuenta sobre los intereses de determinados bonos | Dividendos/intereses: el crédito teórico previsto en el convenio de doble imposición se limita al impuesto recaudado por Sri Lanka en virtud de la legislación nacional (en lugar de los 20 % o 15 % previstos generalmente en el convenio de doble imposición) | Impuesto sobre la renta | ||

| Sudáfrica | 153 | 101 | a) 0 - 20 b) 15 | a) 0 / 15 b) 10 | Dividendos: Los dividendos procedentes de una sociedad no residente cuyas acciones coticen también en la Bolsa de Johannesburgo (JSE) están sujetos a una retención en origen sudafricana, además de cualquier retención en origen extranjera, en la medida en que el tipo normal de la retención en origen extranjera sea inferior al tipo normal de la retención en origen sudafricana (20 %). Los beneficiarios no residentes pueden obtener un reembolso o una exención de la retención adicional sudafricana previa solicitud. Sin retención a cuenta sobre los dividendos de determinadas pequeñas empresas Interés: Sin retención a cuenta para los títulos de crédito negociados en bolsa | Impuesto sobre dividendos | |||

| Siria | 0 | 7,5 | a) 0 b) 10 | a) 7,5 b) 10 | pleno derecho de imposición del Estado de origen sobre los dividendos y los intereses de derechos o títulos de crédito con participación en los beneficios, si son deducibles en la determinación de los beneficios del deudor de dichos ingresos (Protocolo del convenio de doble imposición, apartado 5 de los artículos 10 y 11) | ||||

| Tayikistán | 12 | 0 | a) 12 b) 15 | a) 12 b) 0 | Pleno derecho de imposición del Estado de la fuente sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del Convenio de Doble Imposición, apartado 2 de los artículos 10 y 11). | ||||

| Taiwán | 10 | 10 | a) 21 b) 10 | a) 15 / 20 b) 10 / 15 | pleno derecho de imposición del Estado de origen sobre los dividendos y los intereses de derechos o títulos de crédito con participación en los beneficios, si son deducibles en la determinación de los beneficios del deudor de dichos ingresos (Protocolo del convenio de doble imposición, apartado 5 de los artículos 10 y 11) Interés: 15 %, si se trata de ingresos distribuidos de un fondo de inversión inmobiliaria o de un fondo de activos inmobiliarios a los que se aplican las disposiciones de la Ley de titulización inmobiliaria y cuyos beneficios están total o parcialmente exentos de impuestos o que pueden deducir las distribuciones al determinar sus beneficios (art. 11 (4) DTA). | ||||

| Tailandia | 10 | 151 | a) 10 b) 20 | a) 0 / 15 b) 0 / 25 | Interés: Exención de determinados intereses, por ejemplo de los fondos de pensiones | Dividendos: Un requisito previo para la aplicación del tipo del 20 % es que la empresa pagadora sea una "empresa industrial" en el sentido de Art. 10 párr. 4 letra b DBA opera Interés: Exención de intereses de las obligaciones del Estado tailandés | |||

| Trinidad y Tobago | 10 | 15 | a) 10 b) 20 | a) 15 b) 15 | Impuesto sobre la renta | ||||

| República Checa | 15 | 0 | a) 15 b) 15 | a) 15 b) 0 | Continuación del Acuerdo con Checoslovaquia | daň z přίjmů fyzických osob | |||

| Turquía | 10 | 102 | a) 10 b) 15 | a) 0 / 3 / 7 / 10 / 15 b) 10 | Interés: No se aplica retención en origen a los intereses de los bonos del Estado turco y otros títulos de deuda emitidos antes del 1 de enero de 2006. Los siguientes tipos impositivos en función del vencimiento se aplican a los intereses de los bonos emitidos por empresas residentes en el extranjero y a los bonos islámicos (denominados sukuk) emitidos por empresas residentes en el extranjero: 0 % con una duración mínima de tres años, 3 % por periodos de entre uno y tres años, 7 % con una duración máxima de un año | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 3 de los artículos 10 y 11). | Gelir Vergisi | ||

| Túnez | 0 | 101 | a) 0 / 10 b) 15 | a) 0 / 20 b) 10 | Dividendos: Exención fiscal de los dividendos hasta 10.000 TND, primera retención a cuenta y posterior procedimiento de devolución Interés: Sin retención a cuenta de los intereses de valores en divisas fuertes | Impuesto sobre la renta de las personas físicas (I.R.C.) | |||

| Turkmenistán | 10 | 10 | a) 10 b) 15 | a) 10 b) 10 | Pleno derecho de imposición del Estado de la fuente sobre los dividendos e intereses procedentes de rendimientos de derechos o créditos con participación en beneficios, si éstos son deducibles en la determinación de la renta del deudor (Protocolo al convenio de doble imposición, nº 3 a los artículos 10 y 11). | ||||

| Ucrania | 5 | 51 | a) 5 b) 10 | a) 0 / 18 b) 5 | Interés: Sin retención a cuenta sobre los intereses de los bonos del Estado | Pleno derecho de imposición del Estado de la fuente sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del Convenio de Doble Imposición, apartado 2 de los artículos 10 y 11). | |||

| Hungría | 15 | 0 | a) 15 b) 15 | a) 0 / 10 / 15 b) 0 | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses de derechos o créditos con participación en beneficios si éstos son deducibles en la determinación de los beneficios del deudor de la renta o si la sociedad distribuidora es un fondo de inversión inmobiliaria o una entidad jurídica similar exenta del impuesto de sociedades (Protocolo del convenio de doble imposición, punto 4 de los artículos 10 y 11). | Személyi jövedelemadó | |||

| Uruguay | 7 | 102 | a) 7 b) 15 | a) 0,5 / 2,5 / 5 / 5,5 / 7 / 10 / 12 b) 10 | Interés: Tipos impositivos en función de diversas condiciones previas/de tenencia | Pleno derecho de imposición del Estado de la fuente sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del Convenio de Doble Imposición, apartado 2 de los artículos 10 y 11). | Impuesto a las rentas a los no resi- dentes (IRNR) | ||

| Uzbekistán | 0 | 5 | a) 0 b) 15 | a) 10 b) 5 | Pleno derecho de imposición del Estado de la fuente sobre las rentas procedentes de derechos o créditos con participación en los beneficios si éstas son deducibles en la determinación de los beneficios del deudor de dichas rentas (Protocolo del convenio de doble imposición, apartado 4 a los artículos 10 y 11). | ||||

| Venezuela | 151 | 51 | a) 0 / 34 b) 15 | a) 0 / 34 b) 5 | Dividendos: ninguna retención en origen si la empresa distribuidora ya estaba sujeta a imposición con sus beneficios Interés: Sólo el 95 % de los ingresos está sujeto a impuestos si el préstamo se utiliza para generar ingresos en Venezuela. Exención fiscal para determinadas inversiones de ahorro | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del convenio de doble imposición, apartado 3 de los artículos 10 y 11). | Impuesto sobre la renta | ||

| Reino Unido | 0 | 0 | a) 0 b) 15 | a) 0 / 20 b) 0 | Pleno derecho de imposición del Estado de la fuente sobre los dividendos e intereses procedentes de derechos o créditos con participación en los beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Protocolo del Convenio de Doble Imposición, apartado 2 de los artículos 10 y 11). | Impuesto sobre la renta | |||

| Estados Unidos | 151 | 0 | a) 0 / 30 b) 15 | a) 0 / 30 b) 0 | Dividendos: Exención fiscal para determinados dividendos de sociedades de inversión reguladas | Pleno derecho de imposición del Estado de la fuente sobre los ingresos procedentes de relaciones jurídicas que confieren un derecho de participación en los beneficios (en los EE.UU. incluidos los intereses, cuyo importe no se mide en una fracción del capital y que no son intereses de cartera ("contingent inte- rest"), si los ingresos son deducibles como gastos empresariales al determinar el beneficio de la persona pagadora (art. 10, apdo. 6 DTA)). | Impuesto federal sobre la renta | ||

| Vietnam | 5 | 51 | a) 5 b) 15 | a) 0 / 5 b) 10 | Interés: Exención fiscal para los intereses de los bonos del Estado | Pleno derecho de imposición del Estado de origen sobre los dividendos e intereses procedentes de derechos o créditos con participación en beneficios si éstos son deducibles en la determinación de los beneficios del deudor de los dividendos o intereses (Pro- tokoll al DTA, nº 4 a los artículos 10 y 11). | Thuế thu nhập cá nhân | ||

| Chipre | 0 | 0 | a) 0 b) 15 | a) 0 b) 0 | Φόρος Εισοδήματος (en alfabeto latino: Foros Eisodimatos) | ||||

Fuente: Oficina Federal Central de Impuestos - Retención a cuenta en el extranjero acreditable 2023 | [1]: si no hay exención | [2]: tasa nacional máxima | [3]: si la distribución es de una sociedad residente y si no hay exención |

Los 10 datos más importantes sobre la retención a cuenta sobre los rendimientos del capital mobiliario

- La retención a cuenta es el impuesto que grava los pagos de intereses y dividendos en el extranjero. El destinatario del pago es la autoridad fiscal extranjera, que, a diferencia de la alemana, tiene un Fuente de ingresos siéntate.

- La retención a cuenta no está cubierta automáticamente por una orden de exención.

- Alemania aplica una retención final adicional sobre intereses y dividendos

- La retención a cuenta supone una doble carga para los ahorradores.

- Alemania tiene convenios de doble imposición con 95 países para evitar la doble imposición.

- En el marco de estos acuerdos, la retención a cuenta practicada en el extranjero puede deducirse de la retención a cuenta final alemana y reembolsado voluntad.

- En muchos países, las retenciones se abonan hasta un máximo de 15 % en Alemania

- Las retenciones más elevadas deben reclamarse por formulario a través de la agencia tributaria extranjera.

- La retención a cuenta no se aplica a las plusvalías, sino sólo a los dividendos e intereses

- En general, los ahorradores pueden pagar a veces menos impuestos por los pagos de intereses y dividendos extranjeros que en Alemania, a pesar de la retención a cuenta, ya que el Soli se reduce en comparación con los pagos de intereses y dividendos alemanes.

La retención a cuenta es un impuesto de deducción que grava Pagos de intereses y dividendos en el extranjero directamente en la fuente, es decir en el extranjerose retiene. El beneficiario es el tesoro extranjero. Por lo tanto No es posible pagar la retención solicitando una orden de exención. reducir o eludir.

No obstante, las autoridades fiscales alemanas exigen además su retención final sobre intereses y dividendos una.

Esto crea un Doble carga para los ahorradores. Para evitarlo, Alemania ha Convenio de doble imposición con 95 países. Esto le permite que una retención pagada en el extranjero se impute parcial o incluso totalmente a la retención final alemana.

En el caso de los valores, la retención a cuenta sólo se aplica a los dividendos. En cambio, las plusvalías tributan exclusivamente al tipo del impuesto alemán sobre las plusvalías. El hecho de que haya comprado la acción en una bolsa extranjera o alemana es indiferente.

La menor retención final también reduce el recargo de solidaridad, por lo que puede ahorrar en Los pagos de intereses y dividendos extranjeros, a pesar de la retención a cuenta, están a veces incluso menos gravados en total. que en Alemania.

¿Qué es la retención a cuenta?

La retención a cuenta es un impuesto sobre los rendimientos de la inversión, como intereses o dividendos.. La suministra directamente el banco extranjero retenida, que abona estos ingresos, y a la Agencia Tributaria en el extranjero (estado fuente).

En la Unión Europea existen normas comunes sobre la fiscalidad de las rentas del ahorro, pero la Los tipos de retención a cuenta no están armonizados. Así, cada Estado puede determinar por sí mismo el tipo impositivo de la retención a cuenta.

Si, como inversor, percibe ingresos por intereses procedentes del extranjero, puede obtener una devolución parcial de la retención a cuenta. El importe de la devolución depende de Convenio de doble imposición Alemania ha concluido con el Estado de origen respectivo. Estos acuerdos tienen por objeto garantizar que usted no tribute dos veces por los mismos ingresos, una en el extranjero y otra en Alemania.

En el Resumen de retenciones fiscales por países puede averiguar qué acuerdos ha celebrado Alemania con otros países.

¿Para qué sirve un convenio de doble imposición?

Los convenios de doble imposición (CDI) son tratados internacionales que impiden que un mismo contribuyente tributar dos veces en varios países por los mismos ingresos se convierte. Esto puede ocurrir cuando los ingresos por intereses y dividendos se generan fuera del país de residencia. Los convenios de doble imposición también sirven para este fin, gravar una sola vez a una persona que resida simultáneamente en dos países.

Sin un acuerdo de doble imposición, cada uno de los dos Estados podría reclamar impuestos. Esto pondría a los inversores extranjeros en desventaja, algo que no se desea, ya que las economías dependen del capital extranjero.

Los principios fundamentales relativos a la doble imposición son:

- Principio de país de residenciaEl contribuyente está sujeto al impuesto en el país en el que tiene su domicilio o residencia habitual.

- Principio de país de origenUna persona está sujeta al pago de impuestos en el país del que proceden los ingresos.

- Principio de renta mundialEl contribuyente tributa por la totalidad de su renta mundial.

- Principio de territorialidadEl contribuyente sólo tributa por las rentas obtenidas en el territorio del Estado en cuestión.

Los principios en Alemania

En Alemania, el País de residencia y principio de renta mundial para los nacionales. Para los extranjeros, en cambio, se aplica el principio del país de origen y de territorialidad [Fuente: BMF]. Por ejemplo, una persona que vive en Alemania y tiene una cuenta de ahorro en el extranjero suele tributar en Alemania por los intereses de esa cuenta.

Ejemplo de imposición de los intereses devengados en el extranjero

Una persona que reside en Alemania y tiene una cuenta de ahorro en el extranjero, en principio, tributa en Alemania por los rendimientos de intereses de esta cuenta.

El correspondiente convenio de doble imposición determina si los ingresos por intereses pueden ser gravados por Alemania o por el Estado extranjero.

Los DTA son tratados bilaterales individuales

Las disposiciones precisas para evitar la doble imposición se establecen en cada convenio individual de doble imposición entre los dos países implicados. Así pues, los convenios de doble imposición son tratados bilaterales individuales.

Para ayudar a los países implicados, organizaciones como la OCDE y las Naciones Unidas elaboran acuerdos modelo. No obstante, los acuerdos de libre comercio se negocian individualmente entre los países implicados, ya que cada uno de ellos tiene políticas y tradiciones jurídicas diferentes.

En Alemania se utiliza una base de negociación para todos los acuerdos de doble imposición, que se adapta en la medida necesaria para aplicar eficazmente los objetivos de cada acuerdo y utilizar una redacción uniforme.

¿A cuánto asciende la retención a cuenta?

Dependiendo del país y del convenio de doble imposición, la retención a cuenta oscila entre el 0% y el 35%. En los capítulos siguientes encontrará información sobre las retenciones más importantes.

Retención a cuenta Alemania

En Alemania, desde 2009 se aplica una retención a cuenta final de 25 % sobre dividendos e intereses. Su banco puede compensar las retenciones extranjeras con la retención final alemana. Esto incluso reduce su soli, que solo tiene que pagarse sobre la retención final alemana y no sobre la retención extranjera. He aquí un ejemplo:

Excluida la retención a cuenta: 26,375 % Impuesto sobre intereses y dividendos

- Retención final: 25 %

- Recargo de solidaridad: 25 % x 5,5 %

- Total impuestos Intereses y dividendos alemanes: 26.375 %

Con retención a cuenta: 25,55 % Impuesto sobre intereses y dividendos

Con la retención a cuenta en el extranjero, la carga fiscal total puede reducirse incluso en Reducción de casi un punto porcentual voluntad:

- Retención a cuenta: 15 %

- Retención final: 10 %

- Recargo de solidaridad: 10 % x 5,5 %

- Total impuestos intereses y dividendos extranjeros: 25,55 %

Retención a cuenta Suiza

DividendosEn Suiza se aplica una retención del 35% sobre el pago de dividendos. De esta cantidad, 15 % se abonan al impuesto alemán sobre el patrimonio, los 20 % restantes se pueden deducir del impuesto. directamente desde Suiza.

InterésEn el caso de los pagos de intereses del Suiza no se imputa a Alemania Retención final. Puede reclamar a Suiza la totalidad de la retención a cuenta de 35 % del pago de intereses. Algunos valores suizos también están directamente exentos de la retención a cuenta sobre los intereses y no tiene que solicitar la devolución.

Véase también: ¿Cómo me devuelve Suiza la retención a cuenta?

Retención fiscal EE.UU.

DividendosEn EE.UU., los pagos de dividendos están sujetos a una retención fiscal del 30%. De esta cantidad, 15% se deducen del impuesto alemán sobre plusvalías, y los 15TP19T restantes pueden reclamarse directamente a EE.UU..

En la mayoría de los casos, sin embargo, no es necesario solicitar la devolución de la retención fiscal estadounidense. Esto se debe a que la retención suele reducirse al 15% por adelantado. Esta es la parte que le pueden devolver. Para ello, su banco debe formar parte del llamado "Acuerdo QI". Este acuerdo regula la cooperación de su banco con las autoridades estadounidenses.

Afortunadamente, la mayoría de los bancos alemanes forman parte del "Acuerdo QI". Entre ellos figuran, por ejemplo:

- ING

- DKB (alemán Kreditbank)

- comdirect

- consorsbank y DAB Bank, que fue adquirido por Consors

- Banco Alemán y Deutsche Bank maxblue

- Flatex (Banco BIW)

- onvista

- SBroker

- Banco Baader

- Banco Merkur

Si el banco forma parte de la cooperación, no tiene que hacer nada más. Porque el impuesto lo paga el Pago reducido automáticamente a la parte facturable de 15 %.

Sólo hay una excepción a esta regla: se le considera una persona con conexión extranjera. Tiene un vínculo con el extranjero si:

- debe pagar impuestos en el extranjero.

- su lugar de residencia está en el extranjero.

- tiene una domiciliación periódica en el extranjero.

Si tiene una conexión extranjera o su corredor no forma parte del acuerdo QI (ejemplo: eToro), deberá rellenar un formulario de las autoridades estadounidenses. Este formulario se puede encontrar en el sitio web de la autoridad fiscal estadounidense IRS bajo el nombre "Form W8BEN".

InterésEn el caso de los pagos de intereses procedentes de EE.UU., no hay crédito contra la retención final alemana. Puede solicitar la devolución de la totalidad de la retención a cuenta de 30 % sobre el pago de intereses procedentes de EE.UU.. Algunos valores de EE.UU. también están directamente exentos de la retención a cuenta sobre los intereses y no tiene que solicitar la devolución.

Véase también: ¿Cómo me devuelven las retenciones de EE.UU.?

Retención a cuenta Francia

DividendosEn Francia, se practica una retención a cuenta sobre los dividendos de 25 %. De este importe, 12,8 % se imputan al impuesto alemán sobre las plusvalías. Los 12,2 % restantes pueden reclamarse mediante un formulario de Francia.

InterésNo existe retención a cuenta sobre los intereses en Francia.

Retención a cuenta Noruega

DividendosEn Noruega, los dividendos se gravan con una retención fiscal de 25 %. De esta cantidad, 0% se deduce del impuesto alemán sobre plusvalías. Los 25% restantes pueden reclamarse mediante un formulario de Noruega.

InterésNo existe retención fiscal sobre los intereses en Noruega. No es necesaria una exención por este concepto.

Retención a cuenta Canadá

DividendosEn Canadá, se practica una retención a cuenta sobre los dividendos de 25 %. De este importe, 15 % se imputan al impuesto alemán sobre las plusvalías. Los 10% restantes pueden reclamarse mediante un formulario de Francia.

InterésEn Canadá no hay retención a cuenta sobre los intereses si está exento. Sin exención, la retención a cuenta sobre los intereses en Canadá es del 0% o del 25%. Puede deducir un máximo del 10 % de la retención final alemana.

Retención a cuenta Países Bajos

DividendosEn los Países Bajos, los dividendos se gravan con una retención en origen de 15 %. De esta cantidad, 15 % se deducen del impuesto alemán sobre las plusvalías. Este es exactamente el porcentaje que se abona contra la retención a cuenta final alemana según el convenio de doble imposición con Alemania y, por tanto, no tiene que hacer nada más.

InterésEn los Países Bajos, los intereses están sujetos a una retención a cuenta de 0 % o 15 %. No es posible deducirlos de la retención final alemana.

Retención a cuenta Dinamarca

DividendosEn Dinamarca, los dividendos se gravan con una retención en origen de 15 %. De esta cantidad, 15 % se deducen del impuesto alemán sobre plusvalías. Este es exactamente el porcentaje que se abona contra la retención a cuenta final alemana según el convenio de doble imposición con Alemania y, por tanto, no tiene que hacer nada más.

InterésNo existe retención fiscal sobre los intereses en Dinamarca.

Retención a cuenta Austria

DividendosEn Austria, los dividendos se gravan con una retención a cuenta de 27,5 %. De este importe, 15 % se imputan al impuesto alemán sobre las plusvalías. Sin embargo, tiene la posibilidad de reclamar a las autoridades fiscales austriacas la devolución de la parte restante de la retención a cuenta, que asciende a 12,51 %. Para ello, debe presentar la solicitud "ZS-RD1" y enviarlo a las autoridades austriacas.

InterésEn Austria no existen retenciones fiscales sobre los intereses.

Retención a cuenta Irlanda

DividendosEn Irlanda, no se deduce ninguna retención en origen sobre los dividendos. Por lo tanto, la retención a cuenta irlandesa sobre los dividendos es del 0%.

InterésNo existe retención fiscal sobre los intereses en Irlanda para las personas de nacionalidad alemana.

Retención a cuenta Suecia

DividendosEn Suecia, se practica una retención a cuenta de 30 % sobre los dividendos. De esta cantidad, 15 % se deducen del impuesto alemán sobre las plusvalías. Los 15% restantes pueden reclamarse mediante un formulario.

InterésNo hay retención fiscal sobre los intereses en Suecia. No es necesario presentar una solicitud de exención.

Retención a cuenta Finlandia

DividendosEn Finlandia, los dividendos están sujetos a una retención a cuenta de 30 % o 35 %. De esta cantidad, 15 % se deducen del impuesto alemán sobre las plusvalías. Los 15 % o 20 % restantes pueden reclamarse cumplimentando un formulario.

InterésExención: En Finlandia no hay retención a cuenta sobre los intereses. No es necesario presentar una solicitud de exención.

Retención a cuenta Australia

DividendosEn Australia, los dividendos están sujetos a una retención a cuenta de 0 % o 30 %. Si los dividendos ya han tributado íntegramente en Australia, se trata de "dividendos franqueados", que están exentos de retención a cuenta. Si los dividendos no son "franked dividends", la retención a cuenta australiana es de % 30 . De esta cantidad, 15 % se deducen del impuesto alemán sobre plusvalías. Los 15 % restantes deben abonarse a Australia en concepto de retención a cuenta.

InterésEn Australia se aplica una retención en origen sobre los intereses superiores a 10 %. Sin embargo, hay muchas excepciones y la retención fiscal australiana sobre los intereses suele ser de 0 %.

Retención a cuenta Italia

DividendosEn Italia, se practica una retención a cuenta sobre los dividendos de 26 %. De esta cantidad, 15 % se imputan al impuesto alemán sobre las plusvalías. Los 11 % restantes pueden reclamarse en Italia. Se trata de un proceso que no sólo puede llevar mucho tiempo, sino que puede prolongarse durante años. La solicitud de devolución debe presentarse en un plazo de cuatro años. Hasta que se efectúe la devolución, más pasan cuatro añoshasta que la retención a cuenta pagada de más se devuelva. Bienvenido al mundo de las retenciones fiscales italianas: un laberinto en el que la paciencia se convierte en la moneda más valiosa.

InterésNo hay retención a cuenta sobre los intereses en Italia si el fondo de inversión está regulado en la UE o Suiza. De lo contrario, en Italia se deben 26 % de retención a cuenta, de los cuales 10 % pueden deducirse de la retención a cuenta final. Los 16 % restantes pueden reclamarse a las autoridades italianas mediante un certificado de residencia.

Retención a cuenta España

DividendosEn España se practica una retención a cuenta sobre los dividendos de 19 %. De esta cantidad, 15 % se deducen del impuesto alemán sobre las plusvalías. Los 4 % restantes pueden reclamarse en España. Sin embargo, reclamar el impuesto a las autoridades fiscales españolas es un proceso complicado y largo. Se requiere mucha paciencia si se quiere evitar por completo la retención a cuenta en España.

InterésNo existe retención fiscal sobre los intereses en España.

Retención a cuenta Japón

DividendosEn Japón se practica una retención a cuenta sobre los dividendos de 15,315 %. Este porcentaje se compone de 15 % de retención en origen para no residentes más un recargo de 2,1 %.

De esta cantidad, 15 % se deducen del impuesto alemán sobre plusvalías. Los 0,315 % restantes pueden reclamarse en Japón. Sin embargo, el esfuerzo no merece la pena debido al bajo porcentaje.

InterésEn Japón no existe retención fiscal sobre los intereses de muchos valores de renta fija. En caso contrario, los intereses tributan al 15,315 %. La retención japonesa sobre el pago de intereses no puede deducirse de la retención final alemana, a diferencia de los dividendos. Para reclamarla, hay que presentar una solicitud a las autoridades fiscales japonesas.

La retención a cuenta en Japón se denomina Gensenbun.

Retención a cuenta Luxemburgo

DividendosEn Luxemburgo, una retención a cuenta de 15 % sobre los dividendos. El importe total de 15 % se imputa al impuesto alemán sobre plusvalías. En otras palabras, la retención a cuenta de 15 % reduce la retención final actual de 25 % (+ recargo de solidaridad e impuesto eclesiástico) a 10 %. Dado que la legislación fiscal alemana permite el crédito íntegro de la retención a cuenta luxemburguesa, no tiene sentido reclamar la retención a cuenta luxemburguesa.

InterésEn Luxemburgo, la retención a cuenta se reduce concretamente a 0 % para todos los no residentes. En Luxemburgo, a diferencia de otros países de la UE, no existe ninguna carga fiscal adicional derivada de una retención a cuenta luxemburguesa sobre los pagos de intereses. Así pues, los intereses pagados en Luxemburgo por por día y deposito reparado sólo se gravan en Alemania con la retención a cuenta final.

La retención a cuenta en Luxemburgo se denomina Impuesto sobre la renta de las personas físicas.

Retención a cuenta Gran Bretaña

DividendosLa retención a cuenta en el Reino Unido es de 0 % tanto en el Reino Unido como en Irlanda. Así pues, el Reino Unido e Irlanda figuran entre los países sin retención a cuenta, especialmente populares entre los inversores por la eliminación de trámites.

InterésEn el Reino Unido, los pagos de intereses para no residentes están exentos de retención fiscal.

Retención a cuenta China

DividendosLa retención a cuenta en la República Popular China (WHT) es de 0, 10 o 20 %. La retención que se aplica depende del tipo de dividendo. Algunos dividendos están exentos de impuestos. El convenio de doble imposición germano-chino (CDI) establece que un máximo de 10 % de la retención a cuenta china es acreditable en Alemania. Lamentablemente, no puede reclamar a las autoridades fiscales chinas los 10 % restantes de la retención a cuenta china. Por lo tanto, la retención a cuenta china supone una carga adicional real y se adeuda por un importe de 10 % de los ingresos por dividendos, además de la retención a cuenta final alemana.

InterésEl tipo de retención sobre los intereses es 0 ó 20 % en China. El tipo impositivo que se aplica depende del tipo de asignación de intereses. Por ejemplo, mientras que en Bonos del Estado chino sin retención fiscal En muchos otros casos, hay que pagar 20 % de retención. Puede compensar 10 % de esta cantidad con la retención final alemana. Al igual que ocurre con el pago de dividendos en China, la retención a cuenta china sobre los ingresos por intereses suele suponer una carga adicional real para los inversores (excepción: bonos del Estado chinos).

La retención fiscal en China podría reducirse en el futuroEl acuerdo de doble imposición: En los últimos años, China ha celebrado nuevos acuerdos de doble imposición con algunos países europeos, entre ellos Malta y Finlandia. Estos países ahora sólo pagan 5% de retención a cuenta sobre sus inversiones en China.

Por tanto, es posible que Alemania y la República Popular China vuelvan a renegociar su acuerdo de doble imposición en un futuro próximo. La República Federal presionará para que se apliquen a los inversores alemanes condiciones similares a las que se aplican a los inversores de Malta y Finlandia.

Hasta ahora, los inversores alemanes han pagado a menudo retenciones fiscales chinas, que prácticamente no son reembolsables. Hasta ahora, los inversores a menudo pueden ahorrarse el esfuerzo de devolver la retención a cuenta china y esperar una mejora de la situación.

Países sin retención a cuenta

Este 14 países no aplican ninguna retención a cuenta para el pago de dividendos en Alemania, por lo que real Países sin retención a cuenta. Entre los países sin retención a cuenta figuran importantes plazas financieras como Irlanda, Liechtenstein, Malasia, Singapur y el Reino Unido (RU).

- Irán (República Islámica del)

- Irlanda

- Kosovo

- Kuwait

- Liechtenstein

- Malasia

- Malta

- Mauricio

- Singapur

- Sudáfrica

- Siria

- Uzbekistán

- Reino Unido

- Chipre

Sin embargo, hay algunos otros países en los que la retención a cuenta está exenta de facto. Es el caso, por ejemplo, de Estados Unidos, que aplica una retención de 30 %, de los cuales 15 % se compensan automáticamente con el impuesto alemán sobre plusvalías. Los 15 % restantes tampoco los cobran casi todos los corredores a través del acuerdo QI. Véase el capital Retención fiscal EE.UU. para más información.

Por lo tanto, aquí encontrará otra lista de 36 países en los que no se aplica la retención a cuenta a determinadas inversiones. En el Resumen de retenciones fiscales en todos los países encontrará más información sobre cada uno de los países y cuándo están exentos de retención para los inversores alemanes:

- Egipto

- Armenia

- Azerbaiyán

- Australia

- Bosnia y Herzegovina

- Bulgaria

- China (República Popular excluidos Hong Kong y Macao) - Sólo los bonos del Estado chino no tienen Retención a cuenta en China.

- Estonia

- Ghana

- Irán (República Islámica del)

- Irlanda

- Kazajstán

- Kenia

- Kirguistán

- Kosovo

- Kuwait

- Letonia

- Liechtenstein

- Luxemburgo

- Malasia

- Malta

- Marruecos

- Mauricio

- Namibia

- Noruega

- Portugal

- Zambia

- Singapur

- Sudáfrica

- Siria

- Túnez

- Uzbekistán

- Venezuela

- Reino Unido

- Estados Unidos

- Chipre

¿Qué significa no retener impuestos?

Los intereses y dividendos extranjeros están exentos de impuestos en el extranjero.

Inversión en Gran Bretaña, Irlanda, Liechtenstein y Singapur son atractivos desde el punto de vista fiscal, ya que en estos países Sin retención fiscal sobre los dividendos se recauda.

Sin embargo, como inversor debe tener en cuenta que los bancos depositarios alemanes siguen pagando el impuesto a tanto alzado, el recargo de solidaridad y, si procede, el impuesto eclesiástico a las autoridades fiscales alemanas, aunque no se deba pagar ninguna retención en el extranjero.

Pero también en Países con un máximo de 15 % Retención a cuenta y tienen un convenio de doble imposición con Alemania, de hecho no existe ninguna carga fiscal adicional. Esto se debe a que la mayoría de los convenios de doble imposición celebrados por Alemania establecen que 15 % de la retención pagada en el extranjero se imputa automáticamente a la retención final en Alemania.

Además, los bancos efectúan automáticamente la compensación de la retención a cuenta extranjera y la retención a cuenta final alemana. Así, estos países están de facto en pie de igualdad con los países sin retención a cuenta.

Algunos ejemplos de estos países son Países Bajos, Luxemburgo y Rusia.

Algunos países incluso aplican retenciones inferiores al 15 %. Entre ellos figuran México y Grecia. Debido a la acreditabilidad de hasta 15 % en Alemania, esto no supone ninguna ventaja para usted, pero su inversión se libra de las retenciones fiscales.

Estos son todos 40 países que aplican hasta 15 % de retención a cuenta, que, no obstante, es totalmente reembolsable:

- Egipto

- Albania

- Argelia

- Argentina

- Bielorrusia (Rusia Blanca)

- Bolivia

- Costa Rica

- Costa de Marfil (Costa de Marfil)

- Ecuador

- Estonia

- Francia

- Georgia

- Ghana

- Grecia

- India

- Indonesia

- Kazajstán

- Croacia

- Liberia

- Lituania

- México

- Moldavia

- Países Bajos

- Macedonia del Norte

- Pakistán

- Rumanía

- Federación Rusa (Rusia)

- Zimbabue

- Eslovaquia

- Sri Lanka

- Tayikistán

- Tailandia

- Trinidad y Tobago

- República Checa

- Turquía

- Turkmenistán

- Ucrania

- Hungría

- Uruguay

- Vietnam

Encontrará más información sobre la devolución de retenciones en el Panorama de las retenciones fiscales en los países un poco más arriba en este artículo.

¿Cuándo tengo que pagar la retención a cuenta?

Sólo tiene que pagar la retención a cuenta si se aplica una retención superior a 15 % o si no existe un convenio de doble imposición que permita la devolución íntegra.

En Finlandia, Canadá y Suecia, por ejemplo, la retención a cuenta es considerablemente superior al 15%. Así pues, la retención a cuenta sólo puede compensarse con la retención final a prorrata.

En tales situaciones, a menudo es necesario hacer una complicada reclamación a las autoridades fiscales del país respectivo. Antes de invertir en estos países, hay que tener en cuenta que el proceso de reclamación de la retención en origen suele suponer un esfuerzo considerable.

En algunos países, como Finlandia, Canadá y Suecia, la retención a cuenta es notablemente superior a los 15 % que pueden abonarse en Alemania.

En tales casos, suele ser necesario realizar una costosa recuperación ante las autoridades del país respectivo.

Cuando se invierte en estos países, hay que examinar detenidamente el rendimiento, ya que el esfuerzo necesario para la recuperación puede ser considerable.

En estos 31 países hay que pagar retenciones fiscales. Sin embargo, a menudo es posible obtener un reembolso:

| País | Retención a cuenta sobre los dividendos | De los cuales reembolsables | Notas | ||

|---|---|---|---|---|---|

| Australia | 0 %, 30 % | 15 % | Dividendos: Determinados dividendos (por ejemplo, los dividendos franqueados y las rentas derivadas) no están sujetos a retención a cuenta. Interés: Algunos pagos de intereses (por ejemplo, los intereses de determinados bonos públicos) no están sujetos a retención a cuenta. | ||

| Bangladesh | 30 %, 0 % | 15 % | |||

| Dinamarca | 15 %, 27 % | 15 % | Dividendos: 15 % de retención a cuenta si el beneficiario es residente en un país con el que existe un acuerdo intergubernamental de intercambio de información y posee menos del 10 % del capital social de la sociedad distribuidora. | ||

| Finlandia | 30 %, 35 % | 15 % | Dividendos: 35 % Retención en origen sobre los dividendos de acciones nomi- neas registradas si el banco depositario extranjero no está registrado en la administración fiscal finlandesa o no comunica la información sobre el beneficiario efectivo. Interés: En principio, no hay retención a cuenta, sólo los intereses procedentes de la subcapitalización (es decir, los intereses de un préstamo a largo plazo concedido en lugar de una participación en el capital) están sujetos a una retención a cuenta del 30 % | ||

| India | 10 %, 20 % | 10 % | Interés: Sin retención a cuenta sobre los intereses de determinados bonos del Estado, 4 % o 5 % Retención a cuenta sobre los intereses de determinados bonos Intereses/dividendos: Los ingresos procedentes de los denominados "Global Depository Receipts" están sujetos, independientemente de su calificación como intereses, dividendos o plusvalías, a una retención a cuenta del 10 %. | ||

| Indonesia | 10 %, 20 % | 15 % | Dividendos: 10 % Retención en origen sobre los dividendos de las empresas que invierten en determinadas regiones o sectores económicos | ||

| Islandia | 22 %, 0 % | 15 % | |||

| Israel | 15 %, 20 %,25 %, 30 % | 10 % | Interés: Sin retención fiscal sobre los intereses de los préstamos públicos | ||

| Italia | 26 %, 0 % | 15 % | Interés: Exención fiscal de los intereses de determinados préstamos depositados en un banco nacional o en otro intermediario autorizado, al existir un acuerdo entre Alemania e Italia sobre intercambio de información. | ||

| Jamaica | 25 %, 0 % | 15 % | Interés: Se puede solicitar una liquidación fiscal y la devolución de la retención a cuenta para tener en cuenta los gastos relacionados con los ingresos. | ||

| Japón | 15 %, 20 % | 15 % | Dividendos: 15 % sobre dividendos cualificados de sociedades cotizadas Interés: Sin retención sobre los intereses de determinados valores de renta fija | ||

| Canadá | 25 %, 0 % | 15 % | Interés: 25 % Retención únicamente sobre los intereses de determinados bonos de renta no fija | ||

| Corea, República de | 20 %, 0 % | 15 % | Interés: Sin retención a cuenta sobre los intereses de los bonos del Estado y de estabilización monetaria | ||

| Letonia | 0 %, 20 % | 15 % | Dividendos: ninguna retención sobre los dividendos ya sujetos al 20 % impuesto de sociedades, 20 % Retención en origen sobre distribuciones de beneficios anteriores al 1 de enero de 2018 Interés: No se aplica retención sobre los intereses de los bonos emitidos por el Gobierno o un municipio de Letonia o un Estado del EEE y de los instrumentos financieros cotizados. 5 % Retención a cuenta sobre los intereses de determinados instrumentos financieros no negociados públicamente pagados por proveedores de servicios de inversión a personas no independientes residentes en el EEE | ||

| Mongolia | 20 %, 0 % | 10 % | |||

| Namibia | 0 %, 20 % | 15 % | Dividendos: En casos concretos, pueden ser pertinentes las normativas nacionales de exención. | ||

| Nueva Zelanda | 15 %, 30 % | 15 % | Interés: Ausencia de retención en origen sobre los intereses de los bonos que participan en el programa AIL (Approved Issuer Levy) | ||

| Austria | 27,5 %, 0 % | 15 % | |||