La crisis financiera de 2020 inquieta a muchos. Si también te estás preguntando cómo comportarse en la crisis financiera de 2020 debería, este artículo le ayudará. Aquí encontrará una explicación en palabras simples de lo que se trata el accidente de Corona. También doy algunas recomendaciones fáciles de implementar para salir ganador a pesar de la difícil situación de la crisis financiera de 2020. Al final del artículo describo lo que personalmente haré en esta crisis. Una publicación similar con mis evaluaciones de marzo de 2020 puedes encontrar aquí.

Paralización mundial por un virus

Lo que puede aprender aquí

- Paralización mundial por un virus

- Crisis financiera como oportunidad: ¡Refuerza tus defensas!

- Del corona virus al crack financiero

- Impacto económico del Corona virus

- Comportamiento en la crisis financiera: pensando en escenarios

- Comportamiento en la crisis financiera: Evitar las acciones no es inteligente

- Comportamiento en la crisis financiera: acciones individuales

- Comportamiento en el crack financiero: ETFs y planes de ahorro

- Comportamiento en la crisis financiera: beneficiarse del aumento de las tasas de interés

- Mantenga altas reservas de efectivo en caso de que haya otra caída

- ¿La crisis está casi terminada?

- ¡Mantenga! La duración de los mercados bajistas es de 18 meses: ¡un mercado alcista dura 5,5 veces más!

- Conclusión sobre el comportamiento en el crack financiero

- Cómo me comporto personalmente en la crisis financiera

- Comportamiento en la crisis financiera: asegurar un depósito de bajo costo

La pandemia de Corona nos afecta a todos y notamos los efectos todos los días. Como en toda crisis, destacan especialmente los efectos negativos. quiebras de empresas, la amenaza de pérdida de puestos de trabajo, severas pérdidas en la cartera de acciones, Estar solo en casa debido al distanciamiento social. En el peor de los casos, la infección por el virus o incluso la pérdida de un familiar cercano. El virus ha paralizado en gran medida la vida pública.

Crisis financiera como oportunidad: ¡Refuerza tus defensas!

Probablemente conozcas el dicho de que toda crisis también tiene oportunidades. Incluso si no lo cree, esto se aplica a la crisis de Corona. La importancia de nuestro sistema de salud puede haber aumentado para usted. Al menos pudimos contener la pandemia de manera efectiva por el momento.

Al igual que nuestro sistema inmunológico, la economía agobiada en la crisis financiera también desarrolla otros nuevos. inmunidad. Las líneas permanentes debido a cadenas de suministro que no funcionan han demostrado cuán vulnerable es la industria. Los principales fabricantes de automóviles alemanes se vieron obligados a suspender temporalmente su producción porque ya no podían adquirir las piezas. Por lo tanto, en el curso de la crisis de la corona, las empresas están pensando en cómo pueden Hacer que las cadenas de suministro sean más sólidas ser capaz. La palabra clave está aquí internalización. Además, numerosas empresas, escuelas y universidades ahora se ven obligadas a centrarse más en la digitalización. El home office, la enseñanza online y la telemedicina se han convertido en salvavidas durante la crisis. También podemos beneficiarnos de esto después de la crisis. Porque asumo que estos logros permanecerán con nosotros.

Del corona virus al crack financiero

Cuando estalló el virus Corona en China en diciembre de 2019, el mercado de valores inicialmente lo ignoró por completo, lo que puede sonar totalmente increíble en estos días. Aparentemente, el peligro de una propagación exponencial simplemente se subestimó totalmente al principio. Incluso como tú mismo El virus se propagó internacionalmente a mediados de febrero., los mercados bursátiles continuaron subiendo. En el mundo occidental, la gente quizás simplemente era demasiado ingenua: ninguno de nosotros sabía nada mejor y, a diferencia de los países asiáticos, no tenía experiencia con una pandemia. No fue hasta finales de febrero que los precios cayeron repentinamente y el coronavirus comenzó a dominar las noticias. Para entonces, el virus había salido de China hacía mucho tiempo y una propagación explosiva parecía inevitable a más tardar a principios de marzo.

Impacto económico del Corona virus

La economía está siendo agobiada por el coronavirus en varios niveles al mismo tiempo. Los gobiernos de todo el mundo están desesperados por evitar una infección masiva que se propague exponencialmente. Después de todo, una propagación descontrolada del coronavirus tendría consecuencias dramáticas. Dado que el sistema de salud estaría totalmente abrumado, la cantidad de muertes aumentaría considerablemente en este escenario.

En primer lugar, dado que el virus es muy contagioso y, en segundo lugar, no hay vacuna disponible, la única forma de evitar que se propague el contacto directo de persona a persona es prevenirlo. El distanciamiento social tiene graves consecuencias para todos nosotros. Lo mismo se aplica a la economía. Después de todo, a los trabajadores y empleados ya no se les permite ir a la oficina oa la fábrica a trabajar. Esto reduce enormemente la productividad. Además, hay una falta de productos intermedios que las empresas necesitan para crear productos finales a partir de ellos, ya que las cadenas de suministro se interrumpen. Después de todo, las empresas no producen todo por sí mismas y dependen de varios productos intermedios de las cadenas de suministro internacionales. Las medidas políticas para proteger a la población, como el cierre de fronteras, agravan la situación.

Sectores como el turismo o la industria de viajes se vieron particularmente afectados por la epidemia porque la gente simplemente viaja mucho menos. Todo empezó cuando numerosas empresas impusieron prohibiciones de viaje como medida de precaución. Posteriormente se agregaron restricciones de salida para promover aún más el distanciamiento social. Es seguro asumir que incluso después de que se levanten los bloqueos, las personas viajarán menos porque no se sienten cómodas con la idea. Los principales eventos han sido cancelados en todo el mundo. Incluso el Oktoberfest de Munich ya ha sido cancelado. Como resultado, las ganancias de los organizadores de viajes y eventos, las aerolíneas, los operadores de cruceros y muchas otras industrias colapsan.

Comportamiento en la crisis financiera: pensando en escenarios

Un día después de la mayor caída de precios hasta la fecha en la crisis de la corona, me mantuve optimista y presentó dos reglas simples con las que siempre ganará en el mercado de valores a largo plazo En el curso de la recuperación más reciente desde finales de marzo, el mercado de valores parece estar contando con una pandemia corona vencible, que permitirá la economía se reinicie rápidamente. Una recesión profunda sería, a pesar de una Caída del PIB en Alemania de más del seis por ciento, evitado inicialmente. Ese sería un buen escenario. Sin embargo, su ocurrencia es incierta y también podría resultar muy diferente. Por lo tanto, es importante estar lo más preparado posible para diferentes escenarios.

Por incierto que pueda ser el futuro cercano, una recuperación económica durante un período de tiempo más largo es segura. Hasta ahora hemos dominado todas las crisis. Incluso si las nubes son grises, las posibilidades a largo plazo son buenas.

Comportamiento en la crisis financiera: Evitar las acciones no es inteligente

Incluso en una crisis financiera, la gente necesita productos. Algunos tienen una demanda mucho mayor incluso en tiempos de crisis. Los estantes vacíos de productos enlatados en los supermercados han sido claros ejemplos de esto en las últimas semanas. Además, es probable que aumente el consumo de tabaco y alcohol. Por lo tanto, también se habla de bienes de consumo no cíclicos. Los bienes de consumo cíclicos, por otro lado, tienen una demanda mucho menor en tiempos de crisis. Estos incluyen, por ejemplo, grandes bienes de capital cuya compra simplemente puede posponerse. coches por ejemplo.

Comportamiento en la crisis financiera: acciones individuales

Cualquiera que haya tenido varias acciones individuales hasta ahora no tiene por qué darse por vencido ni siquiera en la crisis. Todavía es importante prestar atención a la calidad y el crecimiento. Esto siempre es importante en la inversión a largo plazo, ya sea por la crisis del coronavirus o no. Muchas industrias están excelentemente posicionadas en la crisis de la corona y el tiempo posterior. Estos sectores están recibiendo viento a favor de la megatendencia digitalización que no ha hecho sino reforzarse con Corona. Para ello se necesitan infraestructuras informáticas como centros de datos. El aumento de la demanda de información y negociación también conlleva un mayor volumen de negocio en las bolsas y en los corredores de bolsa. En el caso de la Konto-Kredit-Vergleich.com recomendado Smartbroker*, los empleados apenas pueden mantenerse al día con el aumento del volumen de aplicaciones y ahora necesitan de 3 a 4 semanas para abrir nuevos depósitos. Si quieres saber más sobre ciertas industrias y su desempeño en la crisis del corona, te recomiendo Este artículo en el buscador de acciones.

Además, las acciones se consideran bienes especiales. Esto significa que, en caso de insolvencia bancaria, siguen perteneciendo al inversor y no se utilizan como parte de la masa concursal. Esto también se aplica en caso de un posible colapso del euro, como ya temen algunos profetas del colapso. Los valores conservan su valor. Si el euro realmente ya no existe, las acciones de la empresa simplemente se reescribirán en otra moneda. Incluso en este escenario absolutamente descarado, no hay razón para entrar en pánico cuando se ve con sobriedad.

Comportamiento en el crack financiero: ETFs y planes de ahorro

Simplemente dejaría que los ETF de acciones ampliamente diversificados siguieran funcionando. Así es como lo manejo actualmente. Las carteras creadas y guardadas a largo plazo se benefician de la efecto costo promedio. Los índices grandes también pueden contener algunas "empresas zombis", para usar esa palabra, que saltan sobre un accidente. Por supuesto, también se incluyen sectores fuertemente golpeados. Sin embargo, en primer lugar, este efecto se diversifica por la amplitud del ETF y, en segundo lugar, el potencial alcista es aún mayor en caso de caídas pronunciadas.

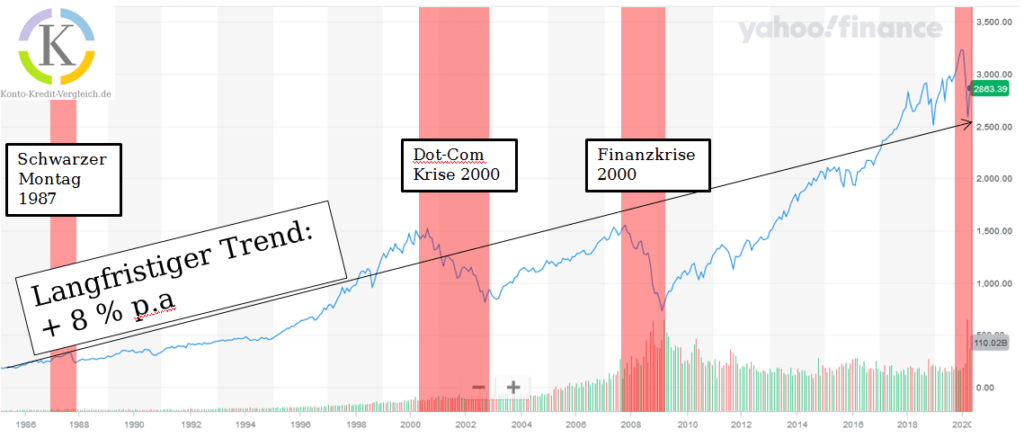

En cualquier caso, las tendencias de valor a largo plazo desde 1985 hablan con fuerza: a pesar de Corona y otras tres caídas, el aumento promedio en el valor del S&P 500 es de 8 % pa Esto ni siquiera incluye dividendos.

Con este sólido curso de 35 años, ¿es realmente un comportamiento inteligente salir de sus ETF en la crisis financiera de 2020?

Comportamiento en la crisis financiera: beneficiarse del aumento de las tasas de interés

También hay noticias positivas para los ahorradores. En plena crisis financiera, ¡ahorrar vuelve a merecer la pena! Como muchos inversores están retirando su dinero, la oferta está disminuyendo. Como el tipo de interés expresa el precio del dinero, los tipos de interés están subiendo. Por supuesto, las cuantiosas inyecciones financieras para estimular la economía mundial están haciendo el resto y están avivando los tipos de interés y Inflación más. Por el lado de la demanda, hay una mayor necesidad de crédito por parte de las pequeñas y medianas empresas que no pueden vender nada en la situación actual. Los bancos necesitan dinero para refinanciar estos créditos. En consecuencia, están reaccionando y subiendo los tipos de interés de los depósitos a la vista y a plazo fijo en la crisis Corona. A continuación figuran las mejores ofertas actuales de dinero a la vista (dinero flexible).

| Las mejores ofertas actuales del Comparación diaria de dinero de Konto-Kredit-Vergleich.de | |||||

|---|---|---|---|---|---|

| Banco | Interés anual | garantía de interés | crédito de interés | Bono | Ejemplo: interés ef. bono incluido** |

| banco de películas | 0,60 % | no | quincenal | Hasta 100€* | 0.975 % (incl. bono de 25 €) |

| Banco Ferratum | 0,60 % | si, 6 meses | anual | ||

| mi banco de dinero | 0,37 % | no | quincenal | Hasta 100€* | 0.745 % (incl. bono de 25 €) |

| * Bono de nuevo cliente de 10€ por una inversión de 5.000€ a 9.999€, 25€ por una inversión de 10.000€ a 49.999€, 50€ por una inversión de 50.000€ a 79.999€ y 100€ por una inversión de 80.000€ o más, con una inversión inicial – condiciones de bonificación detalladas encomparación de dinero durante la noche. ** Cálculo: Primera inversión de 80.000 € con un plazo de inversión de 120 días. |

Mantenga altas reservas de efectivo en caso de que haya otra caída

A menudo, uno lee o escucha sobre el consejo de ahorrar mayores reservas de efectivo antes del colapso y luego poder comprar más barato si sucede lo peor. Por ejemplo, solo podría invertir la mitad del capital y mantener la otra mitad como reserva de efectivo. Si hay otra caída del mercado de valores, podría invertir la segunda mitad. Si eso no sucede, al menos la mitad del capital ha recibido dividendos.

Esto suena muy simple, pero es difícil de implementar en la práctica. Entre otras cosas, por el gran pánico causado por los medios de comunicación, los amigos y quizás también por la jornada reducida anunciada en el lugar de trabajo, emocionalmente es muy difícil invertir el dinero restante ahora que todo está hecho pedazos. Tal vez puedas entender eso después de los eventos actuales. Por lo tanto, seguiría el consejo de Warren Buffett y no acumularía reservas de efectivo excesivas, incluso en momentos en que parece que se avecina una crisis. Además, no es seguro que se produzca una nueva caída en el mercado de capitales. Las cifras actuales de nuevos contagios dan cierta esperanza de que la crisis, al menos en el mercado de valores, pueda acabar pronto...

¿La crisis está casi terminada?

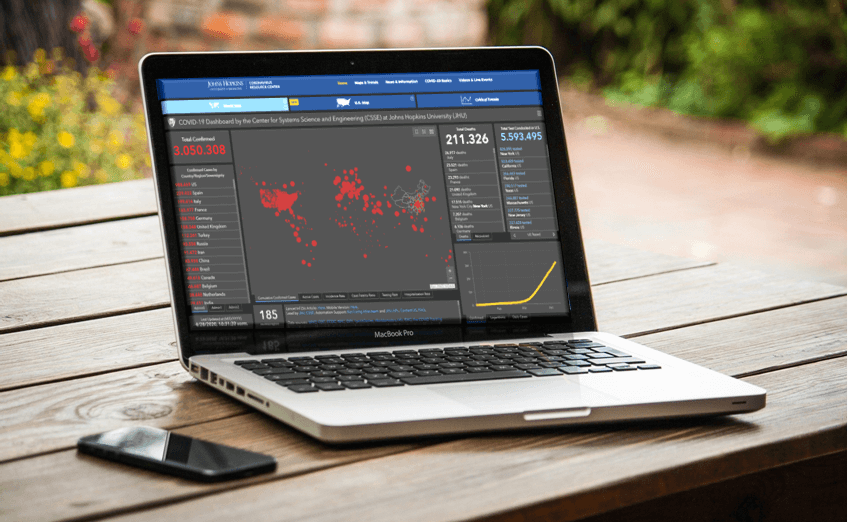

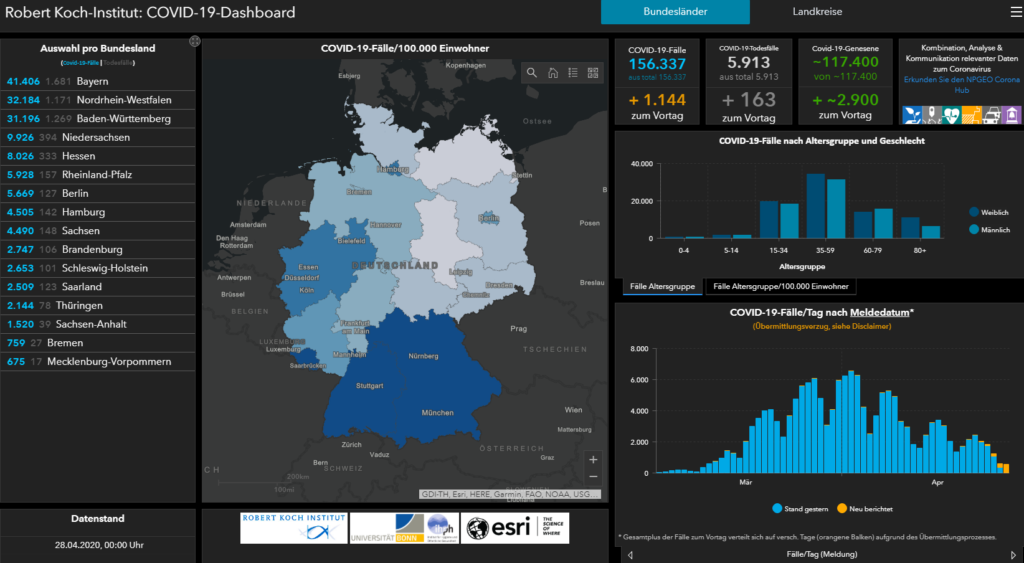

En Alemania, según el RKI, el 28.04. más de 156.337 casos confirmados. Lo bueno: en Alemania, el número de nuevas infecciones ahora está disminuyendo. En este país, las medidas de cuarentena probablemente estén mostrando sus primeros efectos muy positivos. En los últimos días ha habido menos de 2.000 nuevos contagios al día. Eso es menos de un tercio en comparación con los picos de la pandemia.

[cvct country-code="DE" style="style-2″ title="Actualización de casos de Covid19 en Alemania" label-total="Total" label-deaths="Fallecidos" label-recovered="Curados" label-active="Activos" label-recovered-per="Curados %" label-death-per="Fallecidos %" bg-color="#96c7e5″ font-color="#fff"]Como todos tenemos que quedarnos en casa ahora y ahora también estamos mostrando la disciplina necesaria, estoy seguro de que pronto dominaremos esta crisis, cada uno debe asumir su responsabilidad aquí y mirar el tema con la seriedad necesaria.

Más esperanza: Tres hospitales en Alemania ahora están participando en estudios con el ingrediente activo remdesivir parte. Según su propia declaración, la Clínica Universitaria de Düsseldorf (UKD) ya está usando el medicamento en algunos casos individuales. El fármaco se desarrolló originalmente contra el ébola y ahora tiene que esperar los resultados de varios estudios antes de que pueda usarse a gran escala en el mercado. Así que hay un pequeño rayo de esperanza. Si el medicamento realmente obtiene la aprobación, no debería pasar mucho tiempo antes de que podamos volver a nuestras vidas normales y la crisis habrá terminado.

¡Mantenga! La duración de los mercados bajistas es de 18 meses: ¡un mercado alcista dura 5,5 veces más!

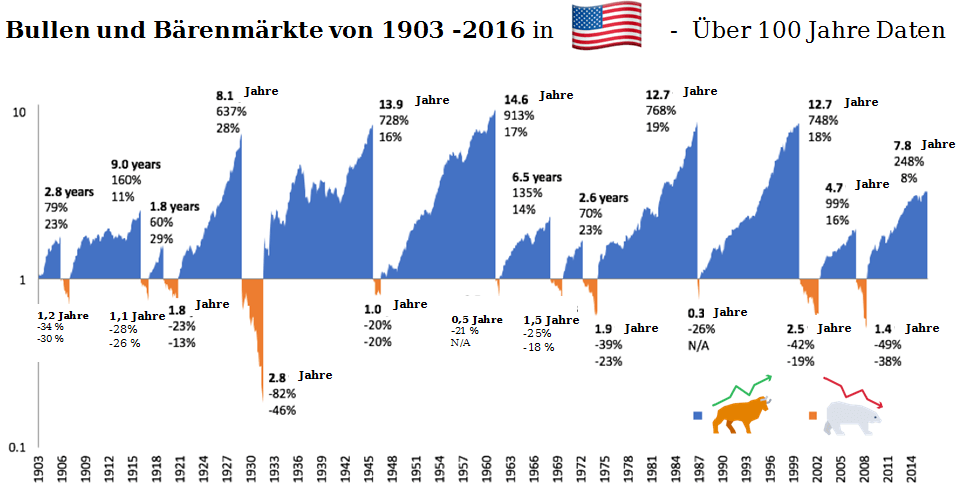

La bolsa se ha recuperado con fuerza desde la situación de finales de marzo. Si bien no hay garantía de que esta rápida recuperación continúe, vale la pena comparar la situación actual con otros mercados bajistas en el pasado. Para esto, nos fijamos en el peso pesado de EE. UU., el S&P 500: el mercado bajista más corto en los más de 100 años de historia duró poco más de tres meses. Esa fue la crisis de 1987. Las crisis largas fueron la crisis económica mundial de 1929 con 2,8 años y el estallido de la burbuja de las puntocom en 2000 con 2,5 años. En la siguiente representación de J.Sibers muestra los mercados alcistas y bajistas del mercado de valores más antiguo del mundo: los EE. UU.

Los mercados alcistas se destacan en azul, los mercados bajistas en naranja. Además, el cambio anual y total del mercado se ingresan en porcentaje en el gráfico.

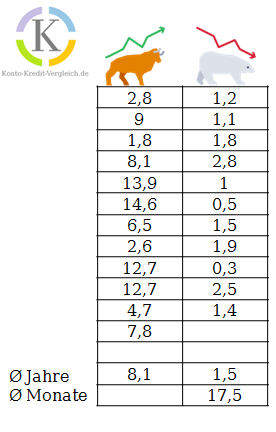

Es fácil ver que, históricamente, los mercados alcistas siempre han durado mucho más que los mercados bajistas. Dado que puede ser interesante para usted cuánto duraron en promedio los mercados alcistas y bajistas, he creado una pequeña tabla. Esto le permite hacer una evaluación de lo que debe prepararse en la crisis de la corona de 2020.

#Omás de 100 años de datos

La tabla muestra que los mercados bajistas duraron aproximadamente un año y medio, o 17,5 meses, en promedio a largo plazo. Por el contrario, los mercados alcistas duraron una media de 8,1 años. ¡Eso es 5,5 veces más! Eso da esperanza por el momento, incluso si todavía debería haber otra caída en la situación actual.

Conclusión sobre el comportamiento en el crack financiero

En este artículo aprendiste por qué el virus corona condujo al colapso financiero. El buen comportamiento en la crisis financiera consiste (como siempre con la inversión) en dos pasos simples (Puedes encontrar una explicación más detallada aquí):

- Determina tu tolerancia al riesgo

- Invierte regularmente de acuerdo a tu tolerancia al riesgo

Tal vez la crisis financiera le dio la oportunidad de notar cómo se siente una caída del 30 o 40 por ciento en su cartera. Si no puedes dormir bien con eso, debes ser tan honesto como ellos. ex alumno e invertir en ETF menos riesgosos e inversiones en el futuro.

Si la caída del precio no le afectó mentalmente, debe continuar invirtiendo como lo ha hecho en el pasado. Yo mismo puedo vivir bastante bien con las pérdidas de más del 30 por ciento en este momento. Así que dejé que mis planes de ahorro continuaran e incluso lo aumentó drásticamente en marzo.

Cómo me comporto personalmente en la crisis financiera

Así que no estoy muy impresionado por la crisis financiera y, además de aumentar mi plan de ahorro, me estoy comportando como antes. Con las pérdidas de más de 30 % pude dormir bien a fines de marzo cuando los mercados mundiales alcanzaron sus mínimos de Corona. Sin embargo, ahora estoy considerando mi reserva de efectivo banco de películas* para empujar. ¡Por esto obtendría una pequeña bonificación y un interés significativamente mayor que con Consors, Comdirect o ING! Tampoco está mal.

*Enlace de afiliado: Si utiliza uno de estos enlaces para ir desde mi sitio web a un proveedor, es posible que reciba una comisión. No hay costes adicionales para ti. Por usar estos enlaces un ❤️ ¡GRACIAS! ❤️

Descargo de responsabilidad: esta información está bien documentada pero no es vinculante.