Kann es vorkommen, dass ein Kreditvertrag unterschrieben wurde und dann trotzdem von der Bank abgelehnt wird? In diesem Artikel klären wir einige häufige Missverständnisse zwischen Kreditantrag und dem eigentlichen Kreditvertrag auf. Diese Missverständnisse führen immer wieder dazu, dass Leute denken, ihr Kreditvertrag wurde trotz Unterschrift noch abgelehnt. In vielen Fällen ist das nicht der Fall, sondern es liegt eine Verwechselung zwischen Kreditantrag und dem eigentlichen Kreditvertrag vor. Der Kreditantrag ist nur von dir als Kreditnehmer unterschrieben. Der eigentliche Kreditvertrag hingegen ist von dir als Kreditnehmer und der Bank als Kreditgeber unterschrieben. Wenn beide Parteien den Kreditvertrag unterschrieben haben, ist eine Ablehnung oder Stornierung durch die Bank laut Gesetz nicht mehr möglich.

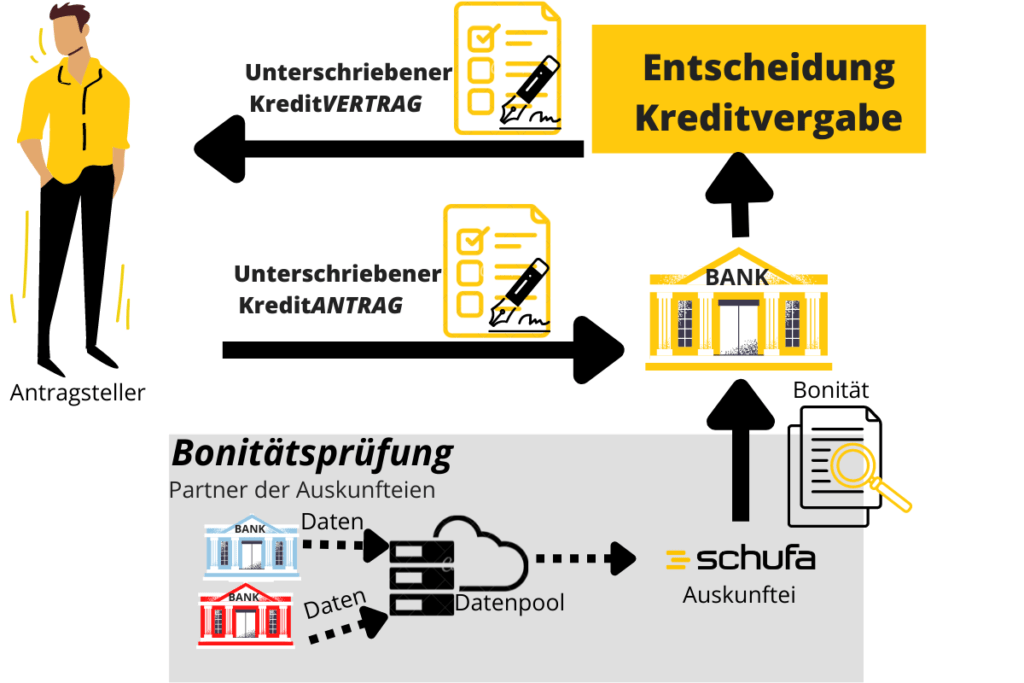

Wenn du einen Kredit bei einer Bank oder einem Vermittler anfragst, gibt es mehrere Schritte bis zur Auszahlung des Darlehens.

- In der Kreditanfrage gibst du deinen Kreditbetrag an und legst weitere Nachweise bei. Anschließend unterschreibst du den Antrag auf Kredit und sendest ihn an die Bank. Da die Bank dem Antrag noch nicht zugestimmt hat, handelt es sich hierbei eher um eine Art „Vorab Vertrag“.

- Die Bank prüft nun, ob sie deine Kreditanfrage akzeptiert. Wesentliches Kriterium ist deine Bonität und dein frei verfügbares Einkommen.

- Wenn die Prüfung der Bank positiv verlaufen ist, kommt es zu einem Kreditvertrag. Im Unterschied zur Kreditanfrage haben beim Kreditvertrag beide Parteien zugestimmt.

Darf die Bank einen unterschriebenen Kreditvertrag ablehnen?

Was du hier lernen kannst

Nein, die Bank darf einen unterschriebenen Kreditvertrag nicht mehr ablehnen. Die Bank ist nach § 484 Abs. 1 BGB verpflichtet den Kredit auszuzahlen, wenn der Kreditvertrag unterschrieben wurde. Wenn es sich jedoch lediglich um einen Kreditantrag handelt, hat die Bank das Recht den Antrag auf Kredit abzulehnen.

Die Bank hat nur das Recht, einen einseitig unterschriebenen Antrag auf Kredit abzulehnen. Sobald ein beidseitig unterschriebener Kreditvertrag (Bank und du haben unterschrieben) vorliegt, muss die Bank das Darlehen auszahlen. Der Kreditvertrag gilt als rechtlich verbindlich abgeschlossen, wenn er von beiden Parteien (der Bank und dir) unterschrieben wurde. Diese Pflicht auf Auszahlung des Darlehens ist in § 488 Abs. 1 BGB beschrieben.

Durch den Darlehensvertrag wird der Darlehensgeber verpflichtet, dem Darlehensnehmer einen Geldbetrag in der vereinbarten Höhe zur Verfügung zu stellen.

Der Darlehensnehmer ist verpflichtet, einen geschuldeten Zins zu zahlen und bei Fälligkeit das zur Verfügung gestellte Darlehen zurückzuzahlen.

Darlehensvertrag nach § 488 Abs. 1 BGB (Link zum Gesetzestext)

Wann darf eine Bank einen Kredit kündigen?

Die Bank kann den Darlehensvertrag nur außerordentlich kündigen, wenn wichtige Gründe vorliegen. Ein ordentliches Kündigungsrecht hat die Bank bei Kreditverträgen nicht.

1.) Wenn du in Verzug mit den Raten kommst

Bei Kreditverträgen im privaten Bereich ist eine Kündigung des Kredits durch die Bank zulässig, wenn du mit den Raten in Verzug kommst. Solltest du mehr als 2 Raten in Verzug sein, darf die Bank das Geld zurückfordern und das Darlehen kündigen (§ 498 BGB). Auch wenn der Verzug der Raten bei einer Laufzeit von bis zu 3 Monaten größer als 10 % des Kreditbetrags ist, ist eine Kündigung des Darlehens durch die Bank zulässig. Also mindestens 10.000 Euro Rückstand bei 100.000 Euro Kredit. Bei Krediten mit längerer Laufzeit als 3 Jahren ist eine Kündigung schon bei 5 % Verzug möglich. Also mindestens 5.000 Euro Rückstand bei 100.000 Euro Kredit. einer außerordentlichen Kündigung enthalten. Diese si Somit ist es nicht möglich, dass der Kreditvertrag unterschrieben und trotzdem abgelehnt wird, wenn kein Zahlungsverzug vorliegt.

2.) Bei Immobiliendarlehen: Wenn das Haus viel weniger wert ist

Bei Immobiliendarlehen ist eine Kündigung auch dann zulässig, wenn die beliehene Immobilie erheblich an Wert verloren hat. Der Nachweis kann über ein Gutachten erfolgen. Für eine Kündigung ist das aber nicht ausreichend. Die Bank muss auch nachweisen, dass die Rückzahlung tatsächlich gefährdet ist. (§ 490 BGB).

3.) Bei Immobiliendarlehen: Wenn sich deine Vermögensverhältnisse verschlechtern

Bei Immobiliendarlehen ist eine Kündigung zudem zusätzlich zulässig, wenn sich die Vermögensverhältnisse erheblich verschlechtern. Es reicht auch aus, wenn sich die Verschlechterung nur anbahnt. Die Bank muss das allerdings beweisen können. Die Voraussetzung für eine Kündigung ist also, dass sich die Vermögensverhältnisse seit dem Abschluss des Kreditvertrags deutlich verschlechtert haben (§ 490 BGB).

Wo ein unterschriebener Kreditvertrag nicht einfach abgelehnt wird

Wenn du eine schlechte Bonität oder negative Schufa hast, musst du oftmals hart und schwer für einen Kredit kämpfen. Oftmals musst du mehrere Anbieter nacheinander anfragen. Das kann sehr frustrierend sein kann und dich unglaublich viel Zeit kosten.

Der Anbieter Bon-Kredit* nimmt dir diese Arbeit zum Großteil ab.

Man ist dort auf schwierige Fälle aufgrund Kreditablehnung spezialisiert. Zudem hat Bon Kredit im Vergleich zur Konkurrenz eine hohe Annahmequote, wenn es um die Vergabe von Kredit bei schlechter Bonität geht. So können auch Kredite trotz negativer Schufa (Alternativen zu Bon Kredit hinter dem Link) vergeben werden.

Den Deal „Daten gegen gute Konditionen“ solltest du bei allen Kreditvermittlern wie Bon-Kredit oder Smava aber kennen. Wenn, das nicht so ist, kannst du hier prüfen, ob du aufgrund dieser 4 Gründe vielleicht doch besser die Finger weg von Smava lassen solltest.

Fazit: Kreditvertrag unterschrieben, trotzdem abgelehnt

In den meisten Fällen handelt es sich bei einer Ablehnung eines unterschriebenen Vertrags lediglich um ein Kreditantrag. Den darauf folgenden Kreditvertrag, der von beiden Seiten unterschrieben ist, darf die Bank nicht mehr ablehnen. Bei größeren Darlehen gibt es einige Ausnahmen, die aber vorrangig bei Baufinanzierungen eine Rolle spielen (§ 488, § 490 und § 498 BGB). Auch eine Stornierung eines bereits bewilligten Kredits ist für die Bank im Gegensatz zum Kunden nicht vor dessen Auszahlung möglich. Denn ein Kreditwiderruf ist vonseiten der Bank bei Ratenkrediten nur möglich, wenn ein Verzug von mindestens zwei Monatsraten bzw. 5 % (Laufzeit: >3 Jahre) oder 10 % (Laufzeit: <3 Jahre) der Darlehenssumme vorliegt.