A Calificación crediticia es una evaluación de la solvencia de un deudor. La calificación crediticia indica la probabilidad de que un deudor pague íntegra y puntualmente a un prestamista. Ofrece tanto interno tanto como externo Calificación crediticia. Las calificaciones crediticias internas las elabora el propio banco, mientras que las externas las elaboran agencias de calificación independientes como Schufa. Las calificaciones crediticias internas y externas se utilizan para evaluar el riesgo crediticio de un deudor de cara a posibles acreedores e inversores. Las calificaciones crediticias externas también pueden facilitar la emisión de bonos y otros instrumentos de deuda.

Calificación crediticia interna

Lo que puede aprender aquí

La calificación crediticia interna es un procedimiento utilizado por las entidades de crédito y otras instituciones financieras para evaluar la solvencia de los prestatarios. Se utiliza para evaluar los riesgos de crédito asociados a la concesión de un préstamo a un prestatario concreto. La calificación crediticia interna forma parte de la gestión del riesgo de crédito de un banco y ayuda a la entidad de crédito a evaluar y gestionar los riesgos en la concesión de préstamos.

Calificación crediticia externa

La calificación crediticia externa la realizan las agencias de crédito. Las agencias de crédito más conocidas en Alemania son: SCHUFA, Boniversum Creditreform, Bürgel, Deltavista e Infoscore. Las agencias de crédito recopilan y almacenan datos de los consumidores. Las agencias de crédito utilizan estos datos para crear una calificación crediticia externa, que luego facilitan al banco. Cuando un banco renuncia a una calificación crediticia externa, también se denomina "préstamo sin Schufa" o Crédito suizo. El nombre se debe a que estos préstamos solían proceder de Suiza.

Criterios cuantitativos de la calificación crediticia

Utilizar calificaciones crediticias internas y externas Criterios cuantitativos mensurables evaluar la situación financiera de un particular o una empresa.

En individuos privados Ingresos, gastos y patrimonio (especialmente en el caso de Financiación de la construcción) se incluyeron en el análisis cuantitativo.

En Empresa En cambio, el balance o la cuenta de pérdidas y ganancias sí son relevantes. Pero también influyen el coeficiente de fondos propios, la rentabilidad de las ventas, el rendimiento de los fondos propios, la liquidez, el coeficiente de endeudamiento y la situación de tesorería. El banco o la agencia de crédito resume estos criterios en un modelo de calificación que evalúa la solvencia de la empresa.

Por tanto, el análisis cuantitativo se basa en gran medida en datos históricos. Sin embargo, los bancos también intentan cada vez más mirar hacia el futuro en el análisis cuantitativo. Por ejemplo, los prestamistas conceden puntos adicionales si el puesto de trabajo se considera especialmente seguro, o les convencen los cálculos de inversión de las empresas en expansión.

Criterios cualitativos de la calificación crediticia

Los criterios cualitativos de calificación crediticia son difíciles de medir, a diferencia de los criterios cuantificables. Los bancos suelen determinar los datos mediante cuestionarios. Las agencias de crédito, por su parte, reciben los datos para el análisis cualitativo de los socios contractuales. A continuación, evalúan la solvencia del prestatario en función de sus características personales. Por ejemplo, la profesión, el lugar de residencia y la edad del prestatario. En general, las personas de mediana edad son las que más fácil lo tienen para conseguir un préstamo. Las personas muy jóvenes o que ya se han retirado de la vida laboral a menudo sólo reciben préstamos debido a la calificación crediticia cualitativa. Préstamos con mala calificación crediticia o un Crédito pensionista. En el caso de los préstamos a empresas, la calificación crediticia se enriquece con factores cualitativos como la posición en el mercado, la competitividad y una evaluación de las perspectivas futuras. La calificación del sector también es un factor de calificación cualitativa. Aquí, el Schufa examina las perspectivas de toda una industria.

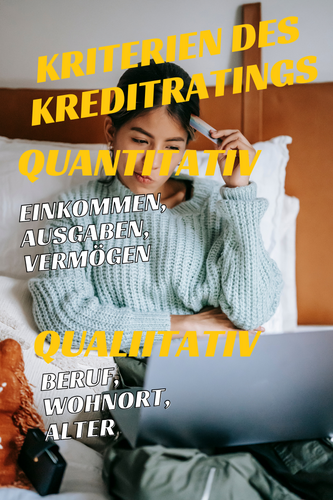

Clasificación en las clases de calificación

La calificación es la clasificación del prestatario en una determinada clase de calificación. Esta clasificación se realiza en función de los criterios cuantitativos y cualitativos de la calificación crediticia. Las clases de clasificación suelen indicarse con letras o números. La clase de clasificación más alta suele ser la A, seguida de la B, C, D y E. Cuanto más baja sea la clase de calificación, peor será la solvencia del prestatario. Las clases de calificación pueden variar en función de la agencia de crédito y de la entidad de crédito.

Con una puntuación básica Schufa de más de 9282 puntos y una calificación de A-F, puede obtener un préstamo de la mayoría de los bancos. Sin embargo, con una calificación más baja o una característica negativa, tendrá que esperar para obtener un préstamo. Crédito a pesar de ser negativo Schufa o intentar que se elimine la entrada negativa. Esto puede hacerse, por ejemplo, mediante Bonify* posible.

Determinación de la solvencia en Bon-Kredit

Bon-Kredit* es un agente de crédito que puede ayudar a los prestatarios a encontrar un préstamo. Para determinar la solvencia de un prestatario, Bon-Kredit utiliza un sistema interno de calificación crediticia basado en criterios cuantitativos y cualitativos. Con ello, Bon-Kredit sitúa al prestatario en una clase de calificación específica. A continuación, Bon-Kredit utiliza esta calificación para determinar si el prestatario es apto para un préstamo y con qué banco. A continuación, el proveedor presenta la solicitud correspondiente a un banco que se ajuste a su solvencia.

*Enlace de afiliado: Si utiliza uno de estos enlaces para ir desde mi sitio web a un proveedor, es posible que reciba una comisión. No hay costes adicionales para ti. Por usar estos enlaces un ❤️ ¡GRACIAS! ❤️

Descargo de responsabilidad: esta información está bien documentada pero no es vinculante.