Dans le domaine du crédit, une avertissement, un rappel écritL'avis de crédit est une lettre d'avertissement qu'un emprunteur reçoit de la part de la banque qui lui a accordé le crédit s'il ne respecte pas les dispositions du contrat de crédit. La mise en demeure mentionne le montant du crédit, le montant des mensualités, le taux d'intérêt, la durée du remboursement et les autres frais éventuels. Une mise en demeure est toujours adressée par écrit.

Le but d'une mise en demeure est de éviter la voie judiciaire et de communiquer directement avec l'emprunteur. Si l'emprunteur ne respecte pas son engagement et n'effectue pas le paiement, la procédure d'injonction de payer peut se terminer au tribunal et l'emprunteur doit supporter des frais supplémentaires.

A quoi dois-je faire attention lorsque je reçois un avertissement ?

Ce que tu peux apprendre ici

Si, en tant qu'emprunteur, tu ne respectes pas le contrat de crédit, la banque a le droit d'envoyer une mise en demeure. Si, après réception de l'avertissement, tu continues à ne pas remplir tes obligations de paiement, la procédure d'injonction de payer peut être engagée et aller jusqu'à la procédure judiciaire. Chaque étape entraîne généralement des frais supplémentaires pour l'emprunteur, ce qui augmente la pression. De plus, la banque peut résilier le compte de crédit. En outre, depuis avril 2010, il est possible que banques et autres partenaires contractuels le retard de paiement dès le deuxième avertissement adressé à la Schufa de la signaler. Pour cela, il faut toutefois que la Créance non contestée doit être. Cela signifie que la demande ne peut apparaître dans le Schufa que si tu as donné à ce ne pas contredire.

En même temps, tu es tenu de ne pas faire de fausses déclarations au tribunal. Si la demande est légitime, tu ne dois donc pas la contester.

Comment se déroule une mise en demeure ?

Une mise en demeure est un avertissement écrit envoyé par un créancier, tel qu'une banque, à un débiteur, tel qu'un emprunteur, lorsque celui-ci a enfreint le contrat de crédit. Dans l'avertissement, le débiteur est invité à remédier à l'infraction dans un délai donné. Dans le cas d'une mise en demeure concernant un Crédits le paiement des montants dus.

Si le débiteur ne remplit pas ses obligations dans ce délai, le créancier peut prendre d'autres mesures. Il s'agit notamment d'engager une procédure Procédure d'injonction de payer ou d'un Procédure judiciaire.

Il est important de noter qu'il doit y avoir quatre semaines entre le premier rappel et la notification Schufa et que le débiteur doit être informé que tout retard supplémentaire entraînera cette étape.

Quelle est la gravité d'un avertissement ?

Il est important que le client de la banque prenne la lettre d'avertissement au sérieux, car l'organisme de crédit a également le pouvoir de résilier le contrat de crédit. Une autre nouveauté datant de 2010 stipule qu'après le deuxième avertissement, la banque a la possibilité de signaler à l'emprunteur un retard de paiement auprès de la Schufa. Cela peut avoir des conséquences négatives sur la solvabilité de l'emprunteur et rendre un futur emprunt plus difficile. Souvent, en cas de Schufa négatif, seuls des crédits via des prestataires spéciaux sont encore possibles. Il s'agit de Prêts malgré Schufa négatifLes personnes privées, Mini-crédit-Les produits de l'industrie de l'habillement peuvent provenir de fournisseurs de services ou de l'étranger.

Conséquences pour la Schufa : aucune en cas d'opposition !

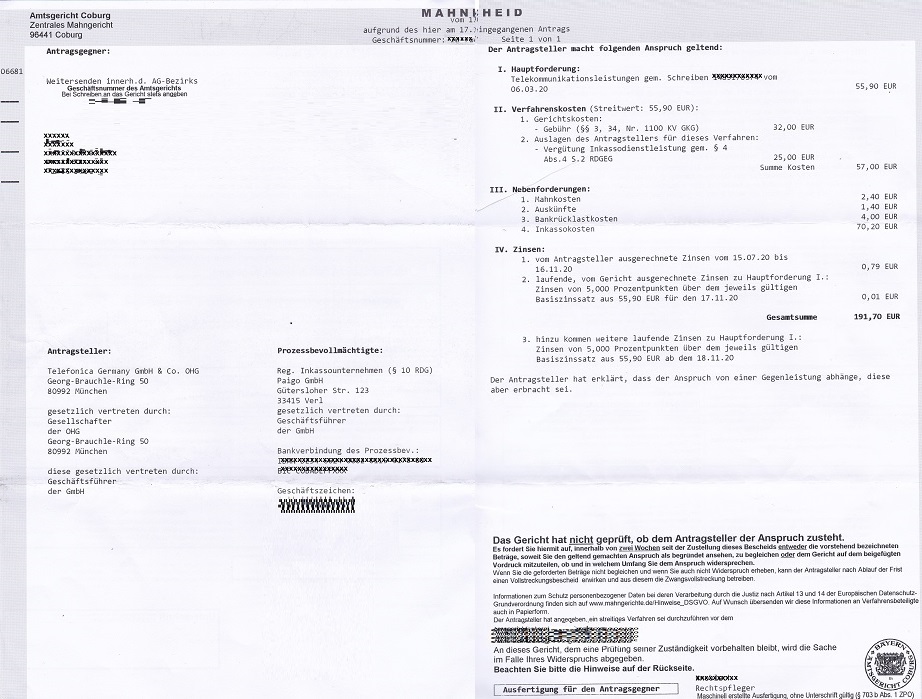

Une injonction de payer judiciaire que tu as acceptée a une influence négative sur ton score SCHUFA. Toutefois, une inscription SCHUFA négative n'est pas autorisée en cas de créances litigieuses et doit être immédiatement supprimée. S'il n'y a pas d'infraction, tu dois contester la demande via la lettre de réponse jointe. Pour cela, il suffit de cocher la case correspondante. Voir l'image ci-dessus.

En plus de l'injonction de payer la Schufa évalue également négativement les événements suivants : demande d'insolvabilité, crédits résiliés, déclarations sur l'honneur, exécutions forcées ainsi que les inscriptions dans les registres des débiteurs.

Combien de temps l'injonction de payer reste-t-elle dans le Schufa ?

Les injonctions de payer ne doivent pas apparaître éternellement dans votre relevé SCHUFA. La Schufa enregistre les données relatives aux injonctions de payer 3 années long. Toutefois, il faut savoir que le délai de suppression ne commence à courir qu'à partir du moment où tu as réglé la créance.

Conclusion

Une mise en demeure est un rappel ou un avertissement que la banque envoie à l'emprunteur. Un rappel est la première étape lorsque l'emprunteur n'a pas effectué les paiements convenus. Avec l'avertissement, la banque rappelle les paiements en souffrance. En outre, la banque annonce dans l'avertissement d'autres conséquences si l'emprunteur ne remplit pas ses obligations de paiement. Après un avertissement, la procédure de rappel est souvent engagée par des bureaux de recouvrement. Vient ensuite la procédure judiciaire.

A partir du deuxième avertissement, les emprunteurs reçoivent une inscription négative dans le Schufa s'ils ne contestent pas la demande. Négatif Schufa Les inscriptions détériorent la vie moderne dans de nombreux domaines : La location d'un appartement, la conclusion d'un contrat de téléphonie mobile ou DSL ou l'obtention d'un crédit supposent la plupart du temps un dossier Schufa sans inscriptions négatives. C'est pourquoi tu ne dois pas prendre les injonctions de payer à la légère.