Ehegattensplitting und weitere Folgen einer Ehe: Erbe, Testament, Unterhaltszahlungen, Krankenhausaufenthalte. Liegen die Vorteile der Ehe auf der Hand? Immerhin ist die Anzahl der Eheschließungen in Deutschland seit 2003 wieder ansteigend: Konto-Kredit-Vergleich.de beleuchtet welche Vorteile eine Ehe steuerlich und rechtlich bietet. Werden verheiratete in Deutschland bevorzugt? Und wie funktioniert eigentlich das Ehegattensplitting?

NGDPhotoworks

Was du hier lernen kannst

- Wie funktioniert das Ehegattensplitting?

- Ab wann lohnt sich Ehegattensplitting?

- Welche Steuerklasse hat man beim Ehegattensplitting?

- Wer profitiert vom Ehegattensplitting?

- Welche Nachteile hat das Ehegattensplitting?

- Warum wurde das Ehegattensplitting eingeführt?

- Kinder ohne Heirat: Was ist bei geimensamen Kindern zu beachten

- Absetzen von Kinderbetreuungskosten – Ein Vorteil in der Ehe?

- Wie verhält es sich mit Unterhaltszahlungen bei unverheirateten & verheirateten Paaren

- Krankenversicherung und Krankenhausaufenthalt: Unterschiede Verheiratete vs. unverheiratete Paar

- Unverheiratet zusammenleben: Brauchen wir ein Testament?

- Neben dem Ehegattensplitting profitieren verheiratete Partner von hohen Steuerfreibeträgen und Witwenrente

- Fazit: Wie funktioniert das Ehegattensplitting und welche Vorteile bietet es?

Wie funktioniert das Ehegattensplitting?

Beim Ehegattensplitting werden beide Einkommen zunächst addiert. Anschließend wird die Summe wieder halbiert und auf Grundlage des halbierten (und abgerundeten) Betrages wird nun die Steuer berechnet. Anschließend wird die berechnete Steuer wieder verdoppelt. Diese Steuer ist dann von beiden Ehegatten je zur Hälfte zu entrichten.

Ab wann lohnt sich Ehegattensplitting?

Verdienen beide Partner ähnlich viel, ist Ihre Steuerlast in Etwa genauso hoch wie bei verheirateten Paaren. Der Vorteil der Ehe wird mit der Spreizung der beiden Gehälter immer größer.

Dementsprechend ist der Vorteil des Ehegattensplitting am größten , wenn der Gesamtverdienst von einem Partner alleine stammt. Verdienen beide gleich viel, lohnt sich das Ehegattensplitting hingegen garnicht. Aber auch wenn beide Partner bereits mit dem maximalen Steuersatz von 42 % bealstet werden, lohnt sich das Ehegattensplitting nicht.

Ein einfaches Beispiel: Bei einem unverheirateten Paar verdienen die beiden Partner 70.000 und 30.000 Euro brutto Jahresgehalt. Aufgrund der gemeinsamen Veranlagung als Ehepaar kann das Paar circa 3000 Euro Steuern jährlich einsparen.

Grund dafür ist der Splitting Tarif für Ehepartne, welcher auch unter Ehegattensplitting bekannt ist. Wie das Beispiel anschaulich zeigt, kann hiermit ein erheblicher Anteil an Steuern gespart werden.

Dies hängt mit der Art der Berechnung zusammen: Die Einkommen beider Partner werden zunächst addiert und anschließend halbiert. Von diesem halbierten Einkommen (im Beispiel also 50.000 Euro) bestimmt das Finanzamt die Einkommenssteuer, die dann anschließend wieder verdoppelt wird.

Dadurch wird das Einkommen von einem hohem Grenzsteuersatz zu einem niedrigerem Grenzsteuersatz verschoben. Denn auch der prozentuale Steuersatz steigt mit dem Einkommen an.

Die Grafik unten aus der Wikipedia veranschaulicht den Effekt. Vom Ehegattensplitting profitieren Paare umso stärker, je unterschiedlicher Ihre Einkommen sind.

Welche Steuerklasse hat man beim Ehegattensplitting?

Beim Ehegattensplitting hat man die Steuerklassenkombination 3/5. Dabei hat der Partner mit dem höheren Einkommen die niedrig belastete Steuerklasse 3 und der mit dem kleinene Einkommen die höher belastete Steuerklasse 5.

Wer profitiert vom Ehegattensplitting?

Der Steuervorteil beim Ehegattensplitting ist umso größer, je höher der Einkommensunterschied ist. Paare mit sehr ungleichem Einkommen profitieren daher am Meisten. Paar mit ähnlichem Einkommen nur sehr gering oder sogar gar nicht.

Welche Nachteile hat das Ehegattensplitting?

Das komplizierte Ehegattensplitting führt dazu, dass sich Arbeit für viele den Partner mit geringerem Verdienst weniger lohnt. Denn der Partner mit kleinerem Einkommen, zahlt eine höhere Steuer.

Warum wurde das Ehegattensplitting eingeführt?

Das Ehegattensplitting wurde 1957 eingeführt. Das Gesetz hat nach wie vor Bestand. Damals sollte das Ehegattensplitting durch seine Funktionsweise der gemeinsamen Veranlagung folgende Probleme lösen

- wenn beide Ehepartner arbeiteten führte die individuelle Besteuerung aufgrund der Steuerprogression zu einer Benachteiligung von Ehepartnern.

- Das Ehegattensplitting sollte somit Ehepartner von den Nachteilen der Steuerprogression bei gemeinsamer Veranlagung befreien

- Zudem konnten Land- und Forstwirte durch Einstellung des Ehepartners Progressionsvorteile erzielen, was man vermeiden wollte

Kinder ohne Heirat: Was ist bei geimensamen Kindern zu beachten

Zunächst einmal ändert sich für Paare mit einem oder mehreren Kindern steuerrechtlich nichts. Schließlich können auch unverheiratete Paare vom steuerlichen Familienleistungsausgleich in voller Höhe profitieren. Konkret bedeutet dies, dass z.B. der Kinderfreibetrag auf beide Partner im Verhältnis 50:50 aufgeteilt wird. In 2022 liegt der Kinderfreibetrag bei 8.388 Euro inklusive dem Betreuungsfreibetrag. Dieser setzt sich wie folgt zusammen:

| Jahr | Kinderfreibetrag | Erziehungsfreibetrag | Summe |

|---|---|---|---|

| 2022 | 5.460 Euro | 2.928 Euro | 8.388 Euro |

| 2021 | 5.460 Euro | 2.928 Euro | 8.388 Euro |

| 2020 | 5.172 Euro | 2.640 Euro | 7.812 Euro |

| 2019 | 4.980 Euro | 2.640 Euro | 7.620 Euro |

Alternativ dazu gibt es das Kindergeld von derzeit 219 Euro pro Kind für 2022.

Du kannst jedoch nur eine der beiden Möglichkeiten in Anspruch nehmen: Entweder der Kinderfreibetrag oder das Kindergeld.

Der Fiskus ermittelt automatisch die günstigere Variante für dich. Beiden Varianten ist aber gleich, dass sich durch die Heirat nichts an den Beträgen ändert. Sie stehen auch unverheirateten zu.

Duch den Familienlastenausgleich ist hinsichtlich Kinderfreibetrag, Erziehungsfreibetrag und Kidenergeld nichts zu beachten. Das Geld wird sowohl an Verheiratete als auch unverheiratete Eltern ausbezahlt bzw. bei der Steuer berücksichtigt.

Absetzen von Kinderbetreuungskosten – Ein Vorteil in der Ehe?

Unverheiratete wie verheiratete Paare genießen Steuervorteile bei den Kinderbetreuungskosten. Als Kinderbetreuungskosten gelten Kosten für:

- Kindertagesstätten

- einen Hort

- einer anderen Betreuungseinrichtung,

- aber auch eine Betreuung zu Hause durch Tagesmütter oder ein Aupair

können geltend gemacht werden Hierfür kannst du beim Fiskus bis zu Zwei Drittel der Kosten, maximal jedoch 4.000 Euro pro Jahr und Kind steuerlich geltend machen. Aufgrund des ansteigenden Grenzsteuersatzes, wirkt sich der Effekt beim Partner mit dem höheren Einkommen günstiger aus, d.h. die Rückzahlung wird größer.

Daher ist hier Vorsicht angesagt: Wenn der Partner mit dem geringen Einkommen den Betreuungsvertrag abschließt, kann der Partner mit dem höheren Einkommen die Kosten nicht mehr geltend machen. Falls im Extremfall ein Partner gar kein Einkommen hat und den Betreuungsvertrag abschließt, können keine Kosten geltend gemacht werden.

Wie verhält es sich mit Unterhaltszahlungen bei unverheirateten & verheirateten Paaren

Bei einem nicht verheirateten Paar kann der unterhaltzahlungspflichtige Partner die entstandenen Kosten als außergewöhnliche Belastungen in der Einkommensteuererklärung geltend machen. Dies ist auch bei zusammenlebenden Paaren möglich.

Im Unterschied zur Ehe entfällt bei nicht verheirateten Paaren nach einer eventuellen Trennung der Anspruch auf Unterhaltszahlung. Auch dann, wenn einer der beiden seine Stundenzahl im Job aufgrund der Kinderbetreuung reduziert oder sogar ganz aufgegeben hat. Hingegen sind Eheleute zur gegenseitigen Unterhaltszahlung verpflichtet. Ist einer der beiden z.B. von einem Jobverlust betroffen, muss erst der Partner einspringen bevor es der Fiskus macht. Bei Unverheirateten ist das nicht der Fall.

Ausnahme: Was wäre eine Regel ohne Ausnahme? Hat das unverheiratete Paar ein gemeinsames Kleinkind unter drei Jahren und trennt sich anschließend, verhält es sich wie bei einer geschiedenen Ehe. Das bedeutet, dass der Partner mit Job dem nicht arbeitenden Partner, der sich um das Kind gekümmert hat, Betreuungsunterhalt bezahlen muss.

Krankenversicherung und Krankenhausaufenthalt: Unterschiede Verheiratete vs. unverheiratete Paar

In der Ehe kann ein gesetzlich krankenversicherter Partner den anderen ohne Zusatzkosten mitversichern. Zumindest sofern dieser keinen krankenversicherungspflichtigen Job hat. Diese Möglichkeit besteht bei unverheirateten Paaren nicht.

Im Krankenhaus bekommt der Partner nur Auskünfte, wenn es sich um den Ehepartner handelt oder wenn eine Vorsorgevollmacht vorhanden ist. Auch wenn Paare schon lange zusammenleben, aber ohne gegenseitige Vorsorgevollmacht sind, gibt das Krankenhaus in der Regel keine Auskunft raus.

Unverheiratet zusammenleben: Brauchen wir ein Testament?

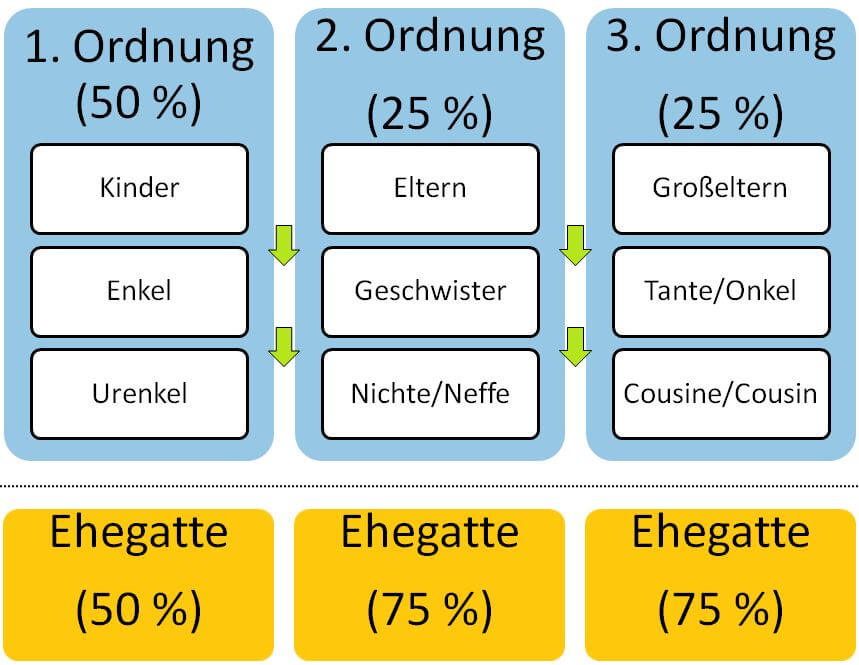

Das Ehegattensplitting ist nicht der einzige Vorteil einer Ehe. Denn, die gesetzliche Erbfolge sieht ein Vererben nur an Blutsverwandte und Ehepartner vor. Nicht verheiratete Partner gehen ohne Testament leer aus – auch nach jahrzehntelangem Zusammenleben. Die nachfolgende Grafik veranschaulicht die gesetzliche Erbfolge, falls kein Testament vorliegt. In der Erbfolge erster Ordnung stehen die direkten Nachkommen des Erblassers welche bei einer Zugewinngemeinschaft mit 50 % des zu vererbenden Vermögens vorgesehen sind. Dabei erben Enkel nur, wenn keine Kinder mehr vorhanden sind. Ebenso erben Urenkel nur, wenn weder Kinder noch Enkel vorhanden sind. Dies wird durch die Pfeile verdeutlicht.

Die Erben zweiter Ordnung kommen nur dann zu einem Erbe, falls die Erben erster Ordnung nicht existieren. Die Erben dritten Ordnung sind darauf folgend. Der Ehegatte teilt sich das Erbe mit den Erben ersten Ordnung mit 50 % Anteil und mit den Erben der zweiten und dritten Ordnung zu 75 % Anteil. Hierzu gibt es weitere Regeln, die hier der Einfachheit halber jedoch nicht dargestellt sind.

Neben dem Ehegattensplitting profitieren verheiratete Partner von hohen Steuerfreibeträgen und Witwenrente

Des Weiteren steht Verheirateten bei einer Schenkung oder einem Erbe der maximal mögliche Steuerfreibetrag in Höhe von 500.000 Euro zu. Auf den Punkt gebracht bedeutet dies, dass Schenkungs- oder Erbschaftssteuern erst ab einem Betrag von einer halben Million Euro bezahlt werden müssen. Und auch falls eine Steuer fällig ist, begünstigt der Staat verheiratete Paare. Für den Ehepartner wird -je nach Betrag- ein Steuersatz zwischen 7 und 30 % angesetzt. Bei Unverheirateten greift der Fiskus hingegen kräftiger zu. Es werden 30 bis 50% an Steuern fällig. Als dritten Vorteil der Ehe ist hier noch der eheliche Hinterbliebenenschutz zu nennen. Darunter versteht man, dass beim Tod eines Ehepartners der Hinterbliebene eine Witwen- oder Witwerrente bekommen kann. Unverheiratete Paaren steht dieses Privileg nicht zu.

Fazit: Wie funktioniert das Ehegattensplitting und welche Vorteile bietet es?

Ehegattensplitting

Durch dieses Besteuerungsverfahren, werden Ehepaare mit großen Einkommensunterschieden weniger stark besteuert. Da nur eine Steuererklärung gemeinsam abgegeben wird, spricht man beim Splitting auch von gemeinsamer Veranlagung. Ehepaare können jedes Jahr erneut wählen, ob Sie gemeinsam eine Steuererklärung abgeben möchten. Generell können nur Ehepaare zusammen veranlagt werden. Frisch verheiratete und geschiedene Ehepartner können im Hochzeitsjahr wählen, ob Sie gemeinsam veranlagen möchten. Das Gleiche gilt für geschiedene und auch verwitwete Partner im Jahr der Scheidung bzw. des Todes des Partners.

Ausgleichbare Privilegien durch Alternativverträge

Um vergleichbare Privilegien wie verheiratete Paare zu bekommen, können unverheiratete ein Testament und eine Vorsorgevollmacht abschließen. Eine weitere Möglichkeit für die Absicherung stellt ein notariell beurkundeter Partnerschaftsvertrag dar. Ein solcher Vertrag kann Ausgleichszahlungen im Falle einer Trennung oder Unterhaltszahlungen regeln. Ebenfalls lässt sich im Partnerschaftsvertrag festlegen, was im Falle einer Trennung mit einer gemeinsam angemieteten oder finanzierten Immobilie geschieht. Wer diese Dokumente abschließt, hat auch ohne Ehe den gleichen Schutz. Die Ehe reduziert hier jedoch den bürokratischen Aufwand, da man sich nicht einzeln um die Sachen kümmern muss.

Gewisse Privilegien bleiben Ehepartnern vorbehalten

Hierzu zählen insbesondere die höheren Freibeträge bei Schenkungen oder Erbschaften. Ebenso zählen hier die geringeren Steuersätze oberhalb dieser Freibeträge hinzu. Dieser Nachteil ist nicht ausgleichbar für unverheiratete und ein klarer Vorteil der Ehe.

Vorteile unverheiraterer Partner

In der Ehe ist vieles geregelt ist wofür es sonst alternativer Verträge bedarf. Ebenso werden Ehepartner nach wie vor steuerrechtlich besser gestellt (Schenkung/Erbe). Allerdings sind mit der Ehe auch Pflichten verbunden, welche unverheiratete Partner so nicht besitzen. Hier ist das finanzielle Einstehen für den Partner bei Jobverlust gemeint. Der Fiskus tritt hier in der Rangfolge zurück, da zunächst die finanziellen Möglichkeiten des Partners geprüft und beansprucht werden. Ganz für lau gibt’s die Ehevorteile also nicht.

Ich freue mich, wenn dieser Artikel zum Thema Steuern hilfreich für dich war. Bitte beachten: Es handelt sich hierbei um allgemeine Tipps, welche eine Einzelfallprüfung nicht ersetzen können. Wende dich hierfür bitte an deinen Steuerberater oder ggf. an das für dich zuständige Finanzamt.