Wenn du keine 157.284.162.530.582.281.403.420.671 % p.a. mit einem enormen Risiko einfahren möchtest, stell ich dir im Folgenden Beitrag einiges an neuem Research vor. So kannst du auch als Otto-Normalverbraucher bestmöglich von hohen Aktienrenditen bei geringem Risiko profitieren. Seit 24 Jahren veröffentlicht J.P. Morgan Chase einen langfristigen Kapitalmarktausblick auf die Märkte. Dieses Jahr hat die Bank aufgrund des Coronavirus-Shocks, erstmals außerhalb des üblichen jährlichen Zyklus eine Neubewertung der Ertragserwartungen durchgeführt. In diesem Beitrag gehe ich auf die Kernaussagen des Berichts ein: Die Renditen und Risikobewertungen von Aktien nach der Krise.

Dieser Beitrag ist durch Smartbroker* gesponsert. Der Broker ist derzeit die #1 in meinem Depotvergleich und hat seine Bedingungen erneut verbessert. Alle Wertpapiere bei Gettex und alle Derivate bei Morgan Stanley, HSBC und Vontobel können für 0,00 EUR pro Order gehandelt werden. Dadurch steht erstmals ein kostenloser Broker in Deutschland zur Verfügung, der eine vollwertige Desktop Oberfläche bietet. Weitere interessante Depots findest du im Depotvergleich. Wenn du mehr über mein ausgefuchstes Depotmodell wissen willst, bei dem du 0,75 % extra Dividende kassieren kannst, klicke hier entlang.

Die Long-Term Capital Market Assumptions von J.P. Morgan Chase

Was du hier lernen kannst

- Die Long-Term Capital Market Assumptions von J.P. Morgan Chase

- Durch Coronaschock steigen prognostizierte Renditen in allen Anlageklassen

- Nach der Krise günstigere Ertrags/Risikoprofile

- Warum die prognostizierten Renditen von Aktien nach der Krise besser sind?

- Technologie: Auch nach der Krise stark am Wachsen

- Höhere Renditen von Aktien nach der Krise – Ein neuer Zyklus?

Ziel des Long-Term Capital Market Assumptions (LTCMA) ist es Prognosen über die Wirtschaftsentwicklung, das Zinsniveau sowie wichtige Anlageklassen für die nächsten Jahre zu treffen. Die Prognose ist also langfristig ausgelegt und umfasst mindestens einen kompletten Wirtschaftszyklus bzw. 10 – 15 Jahre.

Durch Coronaschock steigen prognostizierte Renditen in allen Anlageklassen

Auch wenn die Auswirkungen der Pandemie grassierend für die Wirtschaft sind, geht J.P. Morgan von keinen nachhaltigen Schäden am langfristigen Wirtschaftswachstum aus. Vielmehr stellen die Kurseinbrüche den Beginn eines neuen Zyklus dar. Wichtig ist es in der aktuellen Lage zwischen zyklischen und nicht-zyklischen Themen mit langfristigen Herausforderungen zu unterscheiden. Wenn es sich nur um ein kurzfristiges, zyklisches Thema handelt wurden Unternehmen überproportional am Aktienmarkt abgestraft. Wer mutig ist, kann dies nun für sich nutzen!

Die Renditeerwartungen für Euro Large Cap Aktien sind durch den Kursverfall um 2,4 % auf 8,2 % gestiegen. Ähnlich verhält es sich mit den US Large Cap Aktien. Die höchsten Renditen versprechen vor als auch nach der Krise die Schwellenländer. Hier geht J.P. Morgan von langfristigen Renditen von über 10 % aus.

Hier nochmals alle prognostizierten Renditen der oberen Balkengrafik zum Nachlesen.

Nach der Krise günstigere Ertrags/Risikoprofile

Werfen wir als nächstes einen Blick auf die Risikoprofile der Aktienrenditen. Auch diese haben sich seit der Krise ordentlich verbessert. Das Risikoprofil wird dabei über die Sharpe Ratio ausgedrückt. Die Sharpe Ratio misst den Überertrag einer Anlageform pro Risikoeinheit. Höhere Sharpe Ratios bedeuten also entweder:

- höhere Erträge bei gleichbleibenden Risiken oder

- gleiche Erträge bei gesunkenen Risiken.

Je höher die Sharpe Ratio desto besser.

Verbesserte Sharpe Ratios seit der Coronakrise bei allen Aktien. Das Risikoprofil wird dabei über die Sharpe Ratio ausgedrückt. Die Sharpe Ratio misst den Überertrag einer Anlageform pro Risikoeinheit.

Wie man in der Grafik erkennen kann liegen Europa und die USA nun gleichauf. Erstaunlich finde ich, dass das lange stagnierende Japan nun beim Sharpe Ratio sogar führend ist.

Warum die prognostizierten Renditen von Aktien nach der Krise besser sind?

Die alles entscheidende Frage lautet ja, weshalb das nun alles so ist? Warum steigen die prognostizierten Renditen von Aktien, wenn an den Märkten nach wie vor Panik herrscht?

Als Buy-and Hold Anleger mit langfristigem Anlagehorizont von 10 bis 20 Jahren können sich solche kurzfristigen Rücksetzer am Aktienmarkt extrem bezahlt machen. Auch dies hat die Studie untersucht, und es ist auch das, was Investoren Legenden wie Warren Buffett seit Jahren predigen. Auch auf Konto-Kredit-Vergleich.de wurde insbesondere zum derzeitigen Markttiefpunkt Ende März, mehrmals darauf hingewiesen in Aktien einzusteigen. Zum Besipiel hier, hier , hier und hier.

Aktien mit intakten Fundamentaldaten werrden durch Krisen durch eine Marktüberreaktion abgestraft. Davon können mutige Investoren die weitere kurzfristige Rücksetzer verkraften können nun profitieren. Die Studie sagt dazu:

„ Je pessimistischer die Einschätzung der Lage heute ist, desto optimistischer kann der langfristige Ertragsausblick ausfallen.“

LTCMA, J.P. Morgan 2020

Die langfristigen Renditen können sich über 10-15 Jahre fast verdoppeln, wenn man zum Markttief eingestiegen ist. So stark kann der Renditekick durch den Corona-Rücksetzer sein. Glückwunsch an alle die zum Markttief ordentlich Aktien nachgekauft haben.

Da Markttiming nicht möglich ist, ist es in jedem Fall ratsam das Depot bei Rücksetzen etwas stärker nach zu bestücken.

Technologie: Auch nach der Krise stark am Wachsen

Starke Finanzspritzen können dazu führen, dass sich die die Führung auf den Aktienmärkten verschiebt. So waren Wachstumsaktien in den letzten 10 Jahren deutlich erfolgreicher als Value-Aktien. Niedrige Zinssätze begünstigten diese Entwicklung. Dies kam dem stark wachstumsorientierten US-Markt zugute. J.P. Morgan spricht sogar von einem „amerkikanischen Jahrzehnt“. Soweit würde ich an dieser Stelle nicht gehen, da auch Schwellenländer im letzten Jahrzehnt ordentliche Aktienrenditen gebracht haben.

Trotzdem: Auch in Zukunft wird das Thema Technologie eine entscheidende Rolle an den Aktienmärkten spielen. Unterstützt wird der Trend durch eine expansive Geldpolitik, also das starke Pumpen von Geld in alle Bereiche der Wirtschaft. Auch wenn Technologie nach wie vor stark am Wachsen ist, ist es denkbar dass andere Regionen in Zukunft stärker aufholen.

Da Anleiherenditen weiter zurück gegangen sind, steigen die Risikoaufschläge für Aktien auf beinahe historische Höhen. In den USA, Europa sowie den Schwellenländern liegen die Risikoaufschläge nördlich von 7 Prozent.

Höhere Renditen von Aktien nach der Krise – Ein neuer Zyklus?

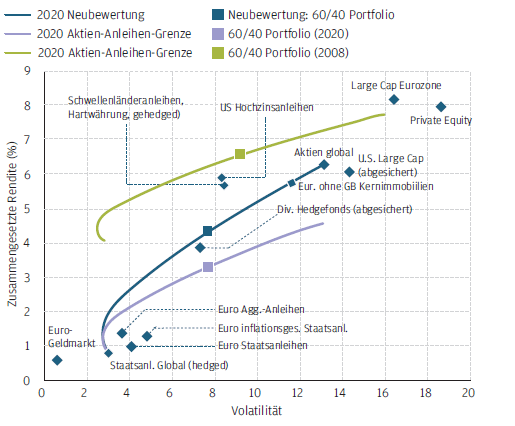

Die entscheidende Frage ist ja auch, ob nach der Krise ein neuer Zyklus am Aktienmarkt beginnt. J.P. Morgan geht aktuell davon aus. Hierzu gibt es eine sehr interessante Darstellung, indem Risiko (als Volatilität) über der Rendite dargestellt ist. Es entsteht eine Linie, die die zuvor bereits angesprochene Überrendite einer Anlageklasse bezogen auf deren Volatilität zeigt. Auch in Zukunft werden Aktienrenditen deutlich höher als jene von Anleihen sein. Zudem geht J.P. Morgan davon aus, dass der neue Zyklus seine eigenen Charakteristika aufweisen wird. Darunter zählen Themen wie Technologie, Nachhaltigkeit, Aufteilung der Erträge zwischen Kapital und Arbeit als auch Reflation. Wie auch immer die neuen Charektistika sich genau zeigen werden, scheint durch die derzeiteigen Abschläge eines relativ verlässlich: Langfristig wird es höhere Renditen von Aktien nach der Krise geben.

Die Aktien-Anleihen Effizienzgrenzlinie: Mit der Neubewertung nach der Coronakrise steigt die Kennlinie in Bereichen höherer Volatilität stark an. Insbesondere Aktien liefern eine hohe Überrendite in Bezug auf das damit verbundene Risiko.

Quelle: LTCMA, J.P.Morgan Asset Management Multi-Asset Solutions; Stand: April 2020.

Dieser Beitrag ist durch Smartbroker* gesponsert. Der Broker ist derzeit die #1 in meinem Depotvergleich und hat seine Bedingungen erneut verbessert. Alle Wertpapiere bei Gettex und alle Derivate bei Morgan Stanley, HSBC und Vontobel können für 0,00 EUR pro Order gehandelt werden. Dadurch steht erstmals ein kostenloser Broker in Deutschland zur Verfügung, der eine vollwertige Desktop Oberfläche bietet. Weitere interessante Depots findest du im Depotvergleich. Wenn du mehr über mein ausgefuchstes Depotmodell wissen willst, bei dem du 0,75 % extra Dividende kassieren kannst, klicke hier entlang.

Ich habe einen neuen Testbericht zum N26 Konto geschrieben. Das N26 Girokonto ist vollständig Smartphone basiert zu bedienen. Die kostenfreie Kontoführung ab 0 EUR monatlichem Geldeingang inklusive Maestro und Kreditkarte ist gegeben. Bei N26 erhältst du ein gutes Konto, das dir hilft deine Ausgaben unter Kontrolle zu halten und in der Anwendung Spaß macht.

>> Den vollständigen Testbericht zum N26 Konto findest du hier <<

Grafiken und Tabellen aus dem LTCMA Report von J.P. Morgan entnommen. Die LTCMA Reports findest du hier.

*Affiliate-Link: Wenn du über einen dieser Links von meiner Webseite zu einem Anbieter gelangst, erhalte ich unter Umständen eine Provision. Mehrkosten für dich entstehen dadurch nicht. Für die Nutzung dieser Links ein ❤️ HERZLICHES DANKE! ❤️

Disclaimer: Es handelt sich um gut recherchierte, aber dennoch unverbindliche Informationen.